글로벌 금융위기 이후 저금리 자금이 무제한으로 풀리면서 위험 수위까지 불어난 세계 각국의 부채가 시장 불안을 키우고 있다. 각국 중앙은행의 통화긴축 및 글로벌 경기 하강 등과 맞물려 시장에 큰 문제를 불러올 개연성이 크다는 우려에서다.

월스트리트저널은 27일(현지시간) 국제금융협회(IIF), 씨티그룹 등의 자료를 인용해 세계 각국 정부와 가계, 기업, 금융권의 총부채가 지난 2분기 말 현재 247조달러(약 27경5578조원)에 달한다고 밝혔다. 20년 전과 비교하면 3배가량 증가한 규모다.

부채가 많은 지역은 신흥시장이 아니라 경제 규모가 큰 미국과 중국, 일본, 유로존 등이다. 이들 지역은 △가계 부채의 67% △기업 부채의 75% △정부 부채의 약 80%를 갖고 있다.

시장 전문가들은 눈덩이처럼 불어난 부채로 인한 문제가 내년에 불거질 수 있다고 지적했다. 양적완화(QE) 정책을 통해 돈을 찍어내던 각국 중앙은행들 통화긴축으로 돌아서고 있어서다. 각국이 금리를 올리면 QE를 통해 공급된 저금리 자금을 마구 빌린 세계 경제 곳곳에 부담을 줄 수밖에 없다.

미 중앙은행(Fed)은 최근 내년에도 두 차례 금리 인상 및 자산 축소 지속을 예고했다. 유럽중앙은행(ECB)은 자산 매입을 통한 통화 공급 프로그램을 이달 종료한다. 엠레 티픽 IIF 이사는 “내년 글로벌 채권 시장이 그동안 경험하지 못했던 새로운 시대를 맞게 될 것”이라며 “재무건전성이 취약하고 부채 규모가 큰 특정 국가와 업종이 위기를 겪을 수 있다”고 설명했다.

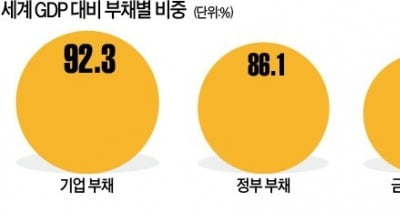

시장이 주목하는 건 기업 부채다. 글로벌 기업 부채 규모는 지난 5년간 58조달러에서 74조달러로 급증했다. 같은 기간 가계 부채가 40조달러→47조달러, 정부 부채 56조달러→67조달러, 금융권 부채 56조달러→61조달러 등으로 늘어난 것을 감안하면 기업부채 증가율이 압도적으로 높다.

미국 기업부채는 9조1000억달러 규모다. 2008년 금융위기 때보다 2조5000억달러 이상 증가했다. 재닛 옐런 전 Fed 의장은 최근 “기업의 부채가 상당히 많고 위험한 수준이라 생각한다”고 지적했다. 다만 월가에선 증가속도는 빨랐지만 기업소득 대비 부채비율 상승폭은 적으며 이자보상비율도 양호하다고 분석한다.

투자자는 중국 등 신흥국의 기업 부채를 경계하고 있다. 신흥국의 전체 부채 71조달러 중 중국 부채가 약 40조달러다. 2008년 당시 중국은 7조달러, 나머지 신흥국은 16조달러 수준이었음을 감안할 때 폭증한 셈이다.

중국은 몇 년째 경기 둔화 위험을 감수하고 부채 축소(디레버리징)를 추진하고 있다. 그 결과 중국 기업들의 채무불이행(디폴트)이 급증하는 추세다. 올 들어 중국 채권시장에서 발생한 디폴트 규모는 4조원에 달해 작년 동기보다 40%가량 늘었다. 여기에 내년에 만기가 도래하는 신흥국 채권은 2조달러에 이른다.

뉴욕의 투자은행인 브라운브러더스해리먼의 윈 틴 글로벌 외환전략가는 “제로금리는 과거 경험하지 못했던 일이며 제로금리 정책 종료에 따른 후폭풍도 역시 지도상에 존재하지 않는 코스”라고 말했다.

뉴욕=김현석 특파원 realist@hankyung.com

중국 환경부 "韓미세먼지는 주로 서울서 나온 것"…공개적 반박

중국 환경부 "서울 미세먼지는 주로 서울서 나온 것"

美, 중국산 일부 제품에 25% 관세 철회…무역협상 기대감 ...

코스피, 2018년 17% 급락…금융위기 후 최대 낙폭 기록