[서울=뉴스핌] 백진규 기자 = 나이스신용평가(이하 나신평)는 11일 보고서를 통해 "현대중공업의 신용등급을 이어받게 될 '조선합작법인'의 신용등급 하방 압력이 존재한다"고 밝혔다.

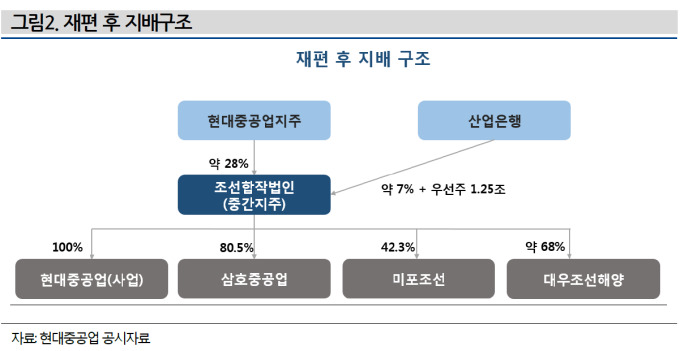

이어 8일 현대중공업은 조선, 특수선, 해양플랜트, 엔진기계 사업부문을 분할해 '신설 현대중공업'을 설립하고, 분할존속회사인 '조선합작법인'은 자회사 관리 및 투자 사업을 담당할 계획이라고 추가로 밝혔다.

이에 대해 나신평은 "물적분할 자체가 현대중공업의 사업 및 재무역량에 큰 변화를 주지는 않는다"면서도 "현대중공업 신용등급(A-/부정적)을 승계하게 될 조선합작법인의 신용등급은 하방 압력이 존재한다"고 평했다.

나신평은 위험 요인으로 △조선합작법인의 자회사들이 조선업 단일 업종을 영위해 사업다각화 수준이 미약 △조선업황이 본격적으로 회복되지 못한 점 △향후 대우조선해야 자금 부족 시 20121년까지 1조원 지원의무 추가 부담 △산업은행이 보유하는 상환우선주(1조25000억원)의 우선주 배당으로 자금 유출 가능성 내재 등을 꼽았다.

김연수 나신평 선임연구원은 "조선합작법인의 경우 자체 사업기반 없이 계열사 지분 등 투자자산만을 보유하게 된다"며 "신인도가 상대적으로 낮은 대우조선해양의 자회사 편입도 부담요인"이라고 설명했다.

현대중공업의 물적분할 승인을 위한 주주총회 특별결의는 오는 5월31일 예정돼 있고, 6월 1일을 분할기일로 절차가 마무리 될 전망이다.

김연수 선임연구원은 "조선합작법인 내 대우조선해양 편입은 각국의 기업결합 심사승인을 받아야 하는 만큼 시간이 필요하다"면서도 "합병 후 신용도 저하가 예상된다"고 밝혔다.

한편, 대우조선해양의 신용도 역시 단기적으로 높아지기는 어렵다는 의견이 나왔다.

한국신용평가(이하 한신평)은 11일 보고서에서 "현대중공업의 대우조선해양 계약 완결까지 소요시간이 통상 계약보다 훨씬 길고, 1조5000억원 규모의 유상증자 실행 역시 불확실성이 내재돼 있다"고 지적했다.

이어 보고서는 "대우조선해양의 신용도 제고 효과를 당장 반영하지는 않는다"며 "세부 계약조건, 실사 진행상황, 국내외 기업결합심사 등을 지켜본 뒤 신용도를 반영할 것"이라고 덧붙였다.

bjgchina@newspim.com