오로라 (KQ:039830)는 장난감회사로, 어린이날을 전후해서 테마주로 관심을 많이 받습니다. 그리고 저출산 문제와 더불어 우려도 많이 받고 있는 기업이구요.

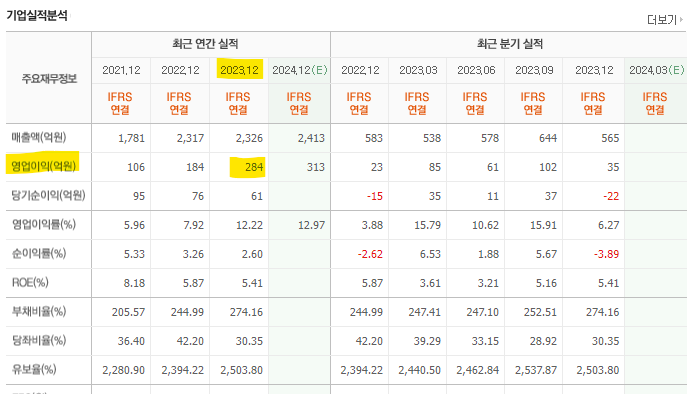

그런데 이 회사가 특이하게, 국내 장난감 회사 치고는 드물게 재무제표도 탄탄하고, 성장중에 있습니다. 매출도 3년전 대비 30%나 늘어났고, 영업이익은 268%나 증가했어요. 대체 이 회사의 구조와 장단점, 문제점등은 뭐가 있는지 한 번 직접 주담통화를 통해 알아봤습니다.

1. 회사 매출실적을 보니, 해외비중이 높아보인다. 해외비중은 정확하게 어떻게 되는가?

: 매출비중은 2023년을 기준으로 국내 : 해외 = 25% : 75% 정도 된다.

해외는 미국이 전체매출의 40~50%, 영국& 유럽이 30% 정도 된다고 보면 된다.

2. 사업구조가 어떻게 되는지?

: 생산은 중국/인도네시아 자회사 소유 공장에서, 판매는 미국/영국/독일/홍콩 현지 판매법인이 담당하는 중개무역을 하는 형태이다.

3. 사업구조상 환율수혜가 가능해보이는데?

: 그렇다. 우선...

A. 국내판매단가보다 해외판매단가가 더 높다

B. 달러로 결제 하기때문에 환차익 이득을 볼 수 있다.

실제로 작년 실적은 이 환차익 부분에서 예년에 비해 많은 득을 봤다.

4. 해외 시장과 국내시장의 선호도는 어떤가? 주요 상품은?

: 선호도가 확실히 다르다

국내에서는 플라스틱 제품의 수요도 꽤 있지만, 해외 매출은 대부분 봉제인형에서 나온다.

실제로 해외시장에서 가장 인기있는 제품은 22년도에 새로 출시한 "팜팔즈 인형" 이라는 건데, 단일제품으로 전체매출의 20%를 차지한다. (실제 2022년에 매출이 급등하고 이 수치가 계속 이어짐)

5. 이런 다양한 취향의 상품은 어떻게 개발하나?

: 매년초 주요바이어와 법인 담당자들이 모여서 회의를 통해 신제품을 개발하고, 이를 생산하는 형태로 세계시장에 대응하고 있다. 인형 자체를 만들어 내는 건 어려운 일이 아니기 때문에, 이 부분을 가장 중요한 경쟁력으로 생각한다.

6. 캐릭터 제품 회사로서 보유하고 있는 주요 IP는?

: 기존 "유후와 친구들"이 대형 인기IP였는데, 현재는 그 파워가 많이 약해졌다.

이에 현재 새로운 캐릭터 개발에 많이 신경쓰고 있는 중이다.

7. 주요고객/영업망은 어떻게 되나?

: 미국의 경우 코스트코/아마존 등이 아무래도 메인 고객/유통사이고 여행면세점, 해로즈(영국 유명 고급 백화점), 썬라이즈 레코드 등등에도 골고루 입점중이다.

온라인은 아마존의 힘이 아무래도 강하다.

8. 여기서 궁금한게... 사업적인면은 이렇게 좋은데 대체 부채비율이 이렇게 높은 이유가 뭔가? 실제 이 부분이 훌륭한 영업이익을 까먹고 있는 것으로 보이는데..

: 가장 큰 이유는 3년전에 원주의 골프장을 하나 매입하면서 비용이 크게 발생했다. 이 골프장은 이제 사용승인을 받아 오픈한지 이제 1개월이 되었다. 아직 사업성에 대한 장담은 못하는데, 앞으로는 공시로 결산시 운영결과가 포함되어 나올 예정이다. 사업성은 확인이 좀 필요하다.

이로 인한 부채가 크고 이를 해결해야 한다는건 회사에서도 아주 중요하게 인식하고 있는 중이다. 이에 보유중인 부동산들을 처분해서 정리할 계획이다. 가장 우선적으로 검토되는 부동산은 판교에 있는, 삼성SDS에 임대하고 있는 건물인데, 이 건물을 매각해서 부채문제를 해결하려 한다.

9. 본업에서의 매출 감소 가능성은 없을지?

: 아이들을 대상으로 하는 장난감을 만들지만, 이미 대부분의 매출은 해외에서 이루어진다. 따라서 국내 저출산 영향은 크게 받지는 않는다. 또한 현재의 업황상 회사의 장난감 사업의 흐름은 선순환 구조여서, 매출이 쉽게 줄 것 같지는 않다. 골프장 사업이 시너지가 난다면 더 좋겠지만...

10. 회사에서 고려하는 주가부양계획은?

: 4/5에 자사주 매입 계획 공시가 떴다. 10억정도이고, 5월 말까지 진행 예정이다

이 회사를 봤을 때, 많은 사람들은 두 가지 문제를 걱정할 겁니다.

1. 저출산에 장난감이라니... 망하지 않을까?

2. 저 과도한 부채비용은 감당할 수 있을까?

일단 첫번째는, 이미 글로벌 시장 개척으로 해결이 되었고, 두번째는 좋은건 아니지만 이를 감당할 자산이 있고, 해결할 계획이 있는 것으로 확인되었습니다. 문제 두 가지는 이렇게 해결이 되었죠.

그럼 회사의 성장/실적 부분인데..

1. 글로벌 시장에서 견고한 실적 + 환차익까지 기대되며

2. 아직은 의문이지만, 적자만 안 난다면 골프장 운영에 따른 추가수익 기대

3. 그리고 무엇보다 현재 시총 750억이 안 되는데, 작년 영업이익이 284억이었습니다. PBR이 0.5인건 덤이구요.

최근 3년간 시장하락과 더불어 주가가 과하게 빠지긴 했습니다만, 회사 자체의 사업은 큰 문제가 없었습니다. 그리고 5월말까지 자사주 소각작업도 진행한다고 하니, 지금 가격이라면 사 보는것도 좋지 않을까요?