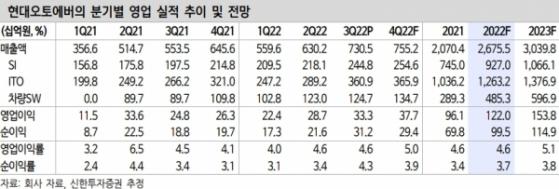

현대오토에버 분기별 영업 실적 추이 및 전망. 출처=신한투자증권

[인포스탁데일리=박상철 기자] 3분기 현대오토에버가 전 사업 부문에서 성장을 보이면서 기존 추정치를 상회했다. 신한투자증권은 14일 현대오토에버에 대해 매크로 불확실성에도 내년 고성장세를 보일 것이라며 목표주가 16만원, 투자의견 매수를 유지했다.

현대오토에버는 2022년 3분기 실적으로 ▲매출액 7305억원(+32% YoY, +16% QoQ) ▲영업이익 333억원(+34% YoY, +16% QoQ)을 기록하며 호실적을 달성했다. 사업별 매출액은 SI(시스템 구축) 2448억원(YoY+24% YoY), ITO(IT아웃소싱) 3609억원(+36% YoY), 차량SW 1247억원(+39% YoY)을 각각 기록했다.

오강호 신한투자증권 연구원은 “현대제철 PI와 현대차의 차세대 ERP 시스템 구축, 현대차 (KS:005380) 클라우드 통합 증설 인프라 공급, 칵핏·네비게이션 통합 및 국내외 차량 고사양화에 따른 커넥티드 서비스 증가 등이 호실적을 견인했다”며 “미주, 인도 등을 포함한 해외 법인의 실적 성장도 눈에 띄고 인력 충원과 인건비 상승으로 판관비는 YoY +9.4% 증가, 영업이익률은 4.6%를 기록했다”고 설명했다.

현대오토에버 매출액, 영업이익률 추이 및 전망과 차량SW 매출 비중 추이 및 전망. 출처=신한투자증권

신한투자증권은 현대오토에버의 2023년 연간 실적으로 ▲매출액 3조 398억원(+14% YoY) ▲영업이익 1538억원(+26% YoY)을 전망했다.

그는 “내년 IT 수요 둔화와 매크로 불확실성에도 불구하고 고성장이 기대된다”며 “효율성, 안정성에 대한 산업 전반 니즈가 확산되며 SI, ITO의 수요 증가로 이어질 것”이라고 내다봤다.

이어 “차량용 SW도 그룹사 자동차 판매 확대에 따른 칵핏·네비게이션 매출 확대가 예상되고 전장 주요 플랫폼 ‘모빌진’ 탑재 확대로 실적 성장을 견인할 것”이라고 덧붙였다.

오 연구원은 “현대오토에버는 국내 자율주행 임베디드 소프트웨어를 선도하고 차량SW 부문 포트폴리오 다변화에 성공하며 2022년에 이어 2023년도 고성장이 기대된다”며 “전장·자율주행은 4차 산업 패러다임 변화 속 수요자의 선택을 받을 수 있는 유망 업종이다”고 판단했다.

현대오토에버 주가 추이. 출처=네이버

박상철 기자 gmrrnf123@infostock.com