Investing.com – 반도체 시장은 기술 발전과 함께 빠르게 성장하고 있으며, 그중 인텔, AMD, 퀄컴, 엔비디아는 업계를 대표하는 주요 기업들이다. 이들은 각기 다른 제품 포트폴리오와 시장 전략을 통해 성장하고 있으며, 투자자들에게 매력적인 투자 기회를 제공하고 있다. 하지만 각 기업의 현재 상황과 미래 전망을 신중하게 분석하는 것이 중요하다. 오늘은 인베스팅 프로(InvestingPro)를 활용해 이들 반도체 종목을 비교 분석하고, 앞으로의 투자 방향에 대해 알아보고자 한다.

인텔 (NASDAQ:INTC)

인텔(Intel)은 1968년에 설립된 세계적인 반도체 기업으로, 주로 컴퓨터 프로세서(CPU) 제조로 유명하다. 하지만, 최근 몇 년간 경쟁이 심화되면서 어려움을 겪고 있다. 특히 AMD와 엔비디아의 강력한 성장과 기술적 우위를 따라잡는 데 어려움을 겪고 있으며, 파운드리(반도체 위탁 생산) 사업에서도 TSMC와 삼성에 밀리고 있는 상황이다.

그러나 인텔은 7nm 및 5nm 공정 기술 개발에 적극 투자하며 기술적 격차를 줄이기 위해 노력하고 있다. 또한, 자사의 IDM 2.0 전략을 통해 파운드리 사업을 확장하고, AI 및 데이터센터 시장에서의 경쟁력을 높이려는 움직임을 보이고 있다. 이러한 노력들이 결실을 맺는다면 장기적으로 회복 가능성이 있다고 할 수 있다. 또한 최근 퀄컴이 인수 제의를 했다는 소식이 전해지며 주가가 급등하였다.

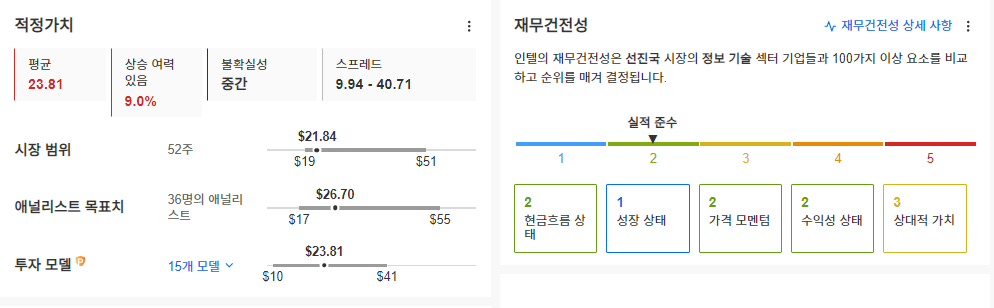

인베스팅프로를 통해 인텔의 적정 가치를 살펴보면, 지난 종가인 21.84달러에 비해 9% 높은 23.81달러임을 확인할 수 있으며, 애널리스트 목표치는 이보다 더 높은 26.7달러이다. 다만, 재무 건전성은 양호한 정도로, 이 부분에서 신중한 판단이 필요하다.

출처: InvestingPro

인텔의 예상 주당순이익은 다음 회계연도에 0.26달러로 예상되며, 이후 지속적으로 상승할 것으로 보인다. 다만, 예상 주당순이익의 변동성이 크다는 점을 유의해야 한다.

출처: InvestingPro

AMD (NASDAQ:AMD)

AMD(Advanced Micro Devices)는 1969년에 설립된 미국의 반도체 기업으로, 주로 CPU와 GPU 제조로 유명하다. AMD는 최근 몇 년간 인텔과의 경쟁에서 승리하며 눈부신 성장을 기록하고 있다. 특히, Ryzen 프로세서 시리즈와 EPYC 서버 칩은 성능과 가격 경쟁력에서 인텔을 뛰어넘으며 시장 점유율을 빠르게 확장하고 있다. 데이터센터와 게이밍 시장에서도 AMD의 CPU와 GPU는 큰 성과를 내고 있다.

AMD는 Xilinx 인수를 통해 FPGA(프로그래머블 로직 디바이스) 시장에 진출하였으며, 이를 통해 인공지능(AI), 5G, 데이터센터 등에서의 경쟁력을 강화하고 있다. AMD는 인텔의 틈새를 공략하며 지속적으로 성장할 가능성이 크다고 할 수 있다.

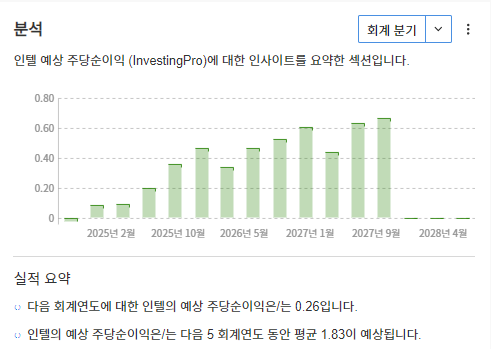

현재 AMD의 적정 가치는 124.58달러로, 현재 시장 가격보다 12.4% 낮게 설정되어 있다. 다만, 애널리스트 목표치는 186.91달러로, 현재 가격인 155.95달러보다 높은 수준이다. 단기적인 투자에는 신중할 필요가 있으나, 장기적으로는 여전히 성장 가능성이 있다. 재무 상태도 양호하여 안정적이다.

출처: InvestingPro

AMD의 다음 회계연도에 대한 예상 주당순이익은 3.42달러이며, 이후 5회계연도 동안 평균 7.27달러까지 상승할 것으로 예상된다. 이를 통해 AMD의 지속적인 성장 가능성을 확인할 수 있다.

출처: InvestingPro

퀄컴 (NASDAQ:QCOM)

퀄컴(Qualcomm)은 1985년에 설립된 미국의 반도체 및 통신 기술 기업으로, 주로 모바일 칩셋과 5G 기술 분야에서 강력한 입지를 보유하고 있다. 퀄컴의 스냅드래곤(Snapdragon) 칩은 스마트폰 시장에서 지배적인 위치를 차지하고 있으며, IoT(사물인터넷), 자율주행, AI 분야에서도 활발히 사업을 확장하고 있다.

퀄컴의 강점은 5G 칩셋 분야에서의 기술적 우위이며, 5G 네트워크 확장에 따라 지속적인 수익 성장이 기대된다. 다만, 퀄컴은 애플과 같은 주요 고객사의 자체 칩 개발 가능성으로 인해 일부 수익에 리스크가 존재한다.

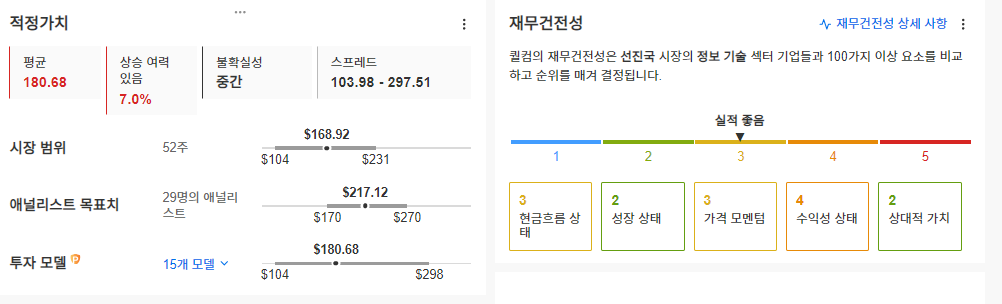

인베스팅프로로 살펴본 퀄컴의 적정 가치는 현재 가격 168.92달러보다 7% 높은 180.68달러이며, 애널리스트 목표치는 이보다 더 높은 217.12달러이다. 재무 건전성 또한 양호하여 안정성을 갖추고 있다.

출처: InvestingPro

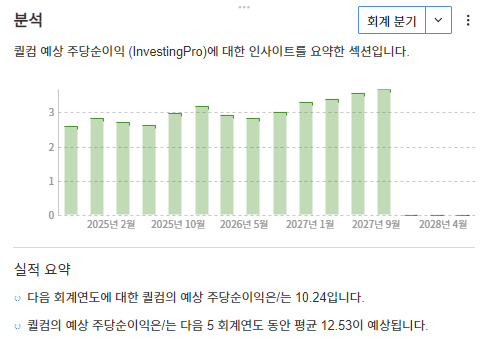

퀄컴의 예상 주당순이익은 10.24달러이며, 이후 5회계연도 동안 평균 12.53달러에 이를 것으로 예상된다. 변동성이 크지 않고 안정적으로 성장할 것으로 보인다.

출처: InvestingPro

엔비디아 (NASDAQ:NVDA)

엔비디아(NVIDIA)는 1993년에 설립된 미국의 반도체 기업으로, 주로 GPU(그래픽 처리 장치) 시장에서 선도적인 위치를 차지하고 있다. 특히, AI 연산에 최적화된 GPU는 데이터센터와 자율주행, 고성능 컴퓨팅(HPC) 등에서 필수적인 기술로 자리 잡았으며, 엔비디아의 주요 성장 동력이다.

엔비디아는 최근 몇 년간 AI와 클라우드 컴퓨팅 수요 증가에 힘입어 매출 성장을 기록해왔다. 또한, 인공지능과 메타버스, 자율주행 차량 등 차세대 기술 트렌드에서 강력한 입지를 보이고 있어 향후 성장 가능성이 크다.

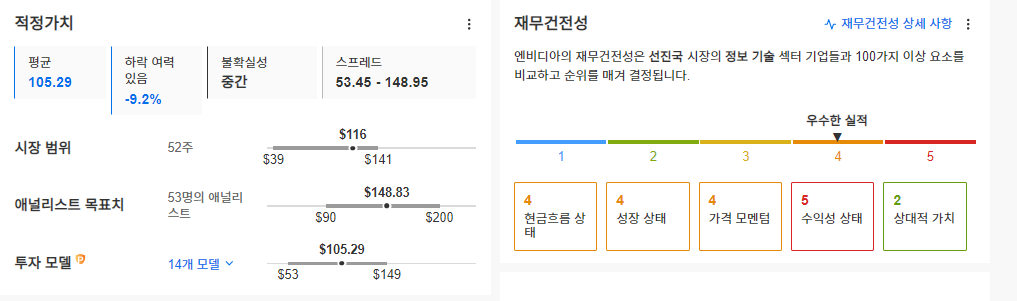

현재 엔비디아의 적정 가치는 현재 가격인 116달러보다 9.2% 낮게 설정되어 있어, 단기 투자 시에는 신중할 필요가 있다. 하지만 애널리스트 목표가는 148.83달러로, 성장 가능성을 기대할 수 있다.

출처: InvestingPro

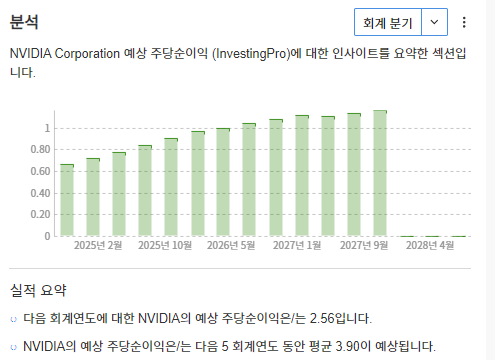

다음 회계연도의 엔비디아의 예상 주당순이익은 2.56달러이며, 이후 5회계연도 동안 평균 3.90달러까지 상승할 것으로 예상된다. 장기적으로 안정적인 성장을 기대할 수 있다.

출처: InvestingPro

반도체 시장은 계속해서 기술 혁신과 수요 증가에 힘입어 성장할 것으로 예상된다. 인텔, AMD, 퀄컴, 엔비디아는 각기 다른 강점과 전략을 통해 이 시장에서 중요한 역할을 하고 있으며, 투자자들에게 다양한 기회를 제공하고 있다. 인텔은 기술 격차를 좁히려는 노력으로 회복 가능성이 있으며, AMD는 인텔을 넘어서며 빠른 성장을 보이고 있다. 퀄컴은 5G 분야에서 강점을 가지고 있으며, 엔비디아는 AI와 차세대 기술에서 선도적인 위치를 차지하고 있다.

투자자들은 각 기업의 재무 상태와 시장 전망을 면밀히 분석한 후, 장기적인 투자 전략을 수립하는 것이 중요하다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지