By Fawad Razaqzada

(2022년 11월 2일 작성된 영문 기사의 번역본)

- 연준 피벗 가능성 낮아

- 다우존스 지수, 2022년에 200일 평균 상방 돌파 실패

- 다우존스 정점인지는 확인 필요

연준이 매파적 태도를 완화할 수 있다는 추측은 지난달 미국 증시가 상당한 반등을 보였던 주요 원인 중 하나였다. 그러나 모두가 연준이 입장을 선회할 것으로 생각하지는 않는다.

연준이 피벗을 결정한다면, 시장은 조금 더 상승할 수 있다. 하지만 더 큰 리스크는 연준이 피벗 기대를 저버리면 위험자산에 대한 또 다른 가파른 매도세가 나타날 수 있다는 점이다.

특히 약세 전망 관점에서는 나스닥 종합 지수의 부진한 실적을 주시할 필요가 있다. 강력한 다우존스 지수조차 10월의 인상적인 회복 이후 압박을 받을 수 있다. 10월 다우존스는 1976년 이후 최대 월간 상승을 기록하면서 14% 가까이 상승했다.

10월 랠리는 금리인상에서 수혜를 입는 은행주가 주도했다. 또한 당연히 셰브론(NYSE:CVX)과 같은 원유 기업들도 시장을 끌어올렸다.

다우존스 지수 내 개별 종목의 실적을 보자면, 암젠(NASDAQ:AMGN)(+20%), 하니웰(NASDAQ:HON)(+22%), 맥도날드(NYSE:MCD), 머크(NYSE:MRK), 트래블러스(NYSE:TRV), IBM(NYSE:IBM), 캐터필러(NYSE:CAT) 등이 큰 폭으로 상승했다. 그러나 IBM을 제외한 기술 관련 기업들은 주가가 상당히 하락했다. 그래서 나스닥 종합 지수는 10월에도 단 4% 밖에 오르지 않았다.

그렇다면 앞으로 다우존스 지수는 조금이라도 하락하지 않을까?

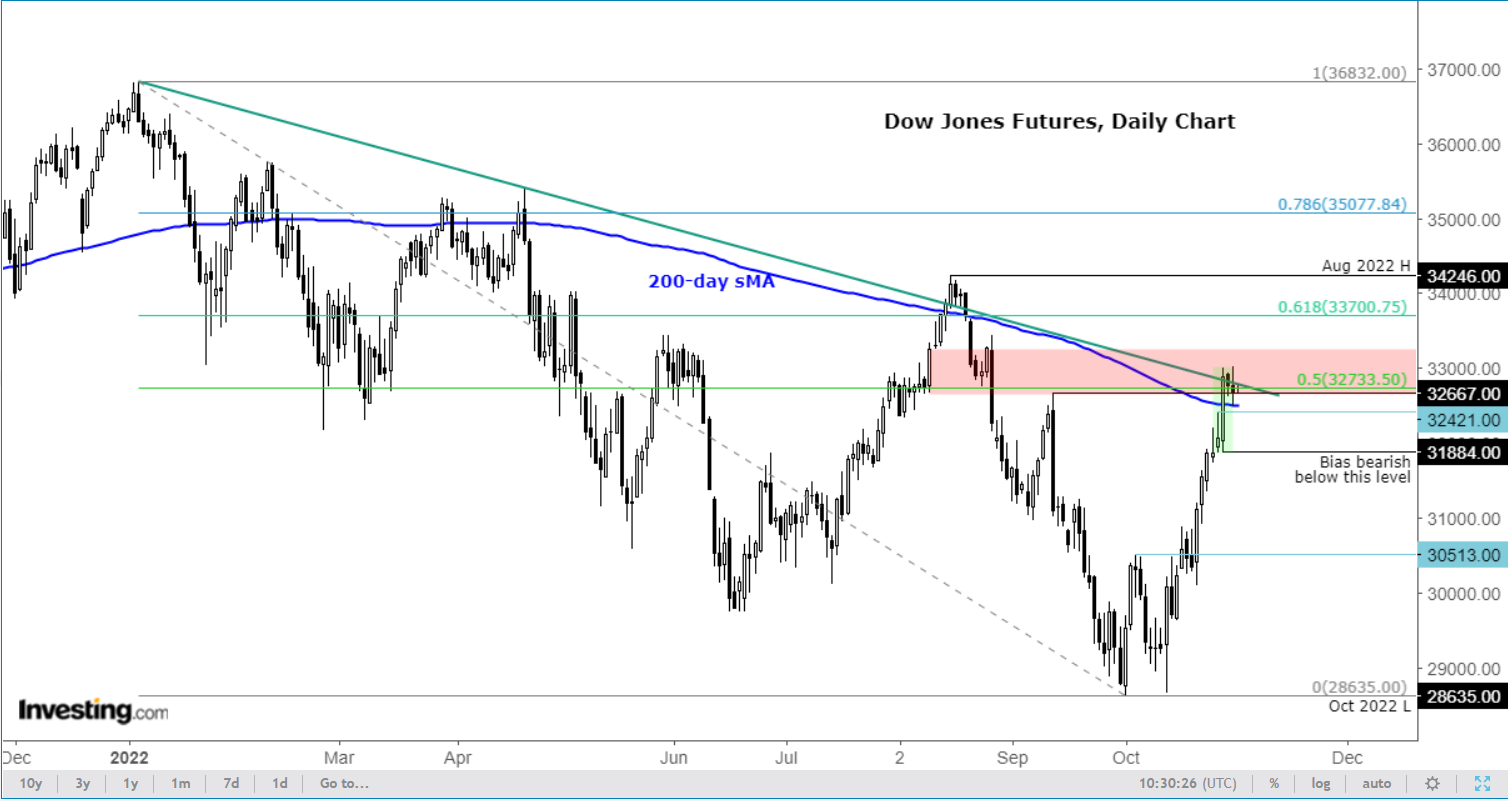

차트를 보면, 다우존스 지수는 올해 200일 단순이동평균 상방돌파를 매번 시도했다. 이때 저항선은 32,700~33,000포인트 수준이었다.

200일 단순이동평균과 더불어 2022년 전체의 50% 피보나치 되돌림도 하락해, 동일 영역의 약세 추세선과 만나고 있다. 이는 트레이더들에게 흥미로운 부분이다.

이번 주 시작부터 일부 증시 피로감 신호를 확인했는데, 지난주 금요일의 대규모 랠리와 수요일 FOMC 회의 예정에 비춰볼 때 당연한 것이었다. 잠정적인 약세 신호로 보인다.

다우존스 선물은 200일 단순이동평균 및 단기 지지선인 32,421포인트 수준을 상회했다.

다우존스 지수가 정점에 이르렀다고 확신하려면 일부 확인이 필요하다. 예를 들어 금요일의 대규모 강세 캔들(저점 31,884포인트)보다 떨어지는 경우 매수세는 약화될 것이다.

다우존스 지수는 잠정적 약세 신호를 형성하고 있을 뿐만 아니라 화요일에는 몇 개의 하락장악형 캔들(bearish engulfing candle)이 나타났다. 다우존스 지수를 구성하는 대표 종목은 애플(NASDAQ:AAPL), 마이크로소프트(NASDAQ:MSFT), 아메리칸 익스프레스(NYSE:AXP), 세일즈포스(NYSE:CRM), 월마트(NYSE:WMT), 3M(NYSE:MMM) 등이다.

사실 많은 부분은 연준이 피벗을 결정할지 아니면 최소한 금리인상 속도 조절 가능성을 열어 놓을지 여부에 달려 있고, 주가의 초단기적 방향에 크게 영향을 미칠 것이다. 장기적으로 본다면 필자는 증시에 대한 부정적 전망을 유지하며, 그 이유로는 부분적으로 중국의 경제성장 우려와 전 세계 소비자들의 지출에 타격을 입히는 매우 높은 인플레이션을 들 수 있다.

주: 이 글을 작성하는 시점에 필자(Fawad Razaqzada)는 글에서 언급된 금융상품을 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지