뱅크오브아메리카 "韓 증시 변동성, 전형적인 거품"

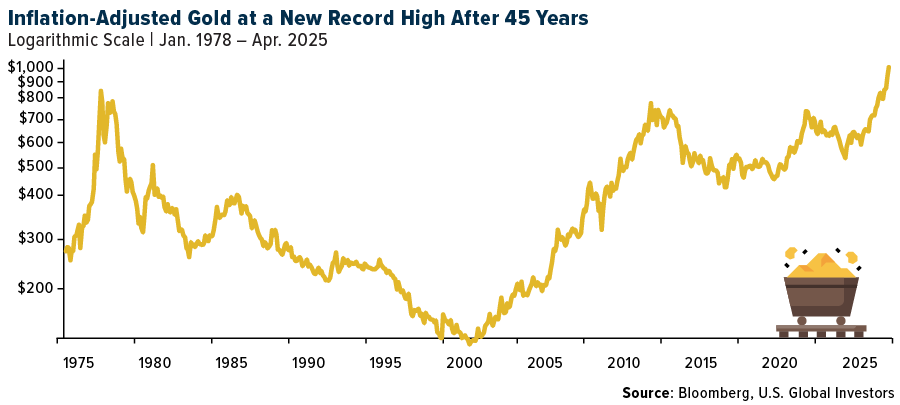

금은 여러 면에서 사상 최고치를 경신하고 있다.

명목 기준으로, 이 노란 금속은 지난주 여러 차례 사상 최고가를 새로 썼으며, 오늘은 처음으로 온스당 3,400달러를 돌파했다. 인플레이션을 반영한 실질 기준으로도 금은 1980년에 세운 오랜 기록을 넘어 새롭게 최고가를 경신했다.

앞으로 몇 달 안에 애널리스트들의 전망이 현실화된다면 금 가격은 추가 상승할 가능성이 있다. 골드만 삭스는 올해 말까지 금값이 온스당 3,700달러에 도달하고, 2026년 중반에는 4,000달러까지 오를 것으로 보고 있다.

Investor’s Business Daily의 성장주 스크리닝 지수인 IBD 50에는 현재 약 12개의 금광업체가 포함되어 있다. 새롭게 목록에 추가된 기업으로는 DRDGold, Eldorado Gold(NYSE:EGO), Gold Fields(NYSE:GFI), Randgold Resources(LON:RRS), Osisko Gold Royalties(NYSE:OR), Royal Gold(NASDAQ:RGLD), Triple Flag Precious Metals, Wheaton Precious Metals(NYSE:WPM) 등이 있다.

아래는 전체 목록이다.

달러지수 사상 최악의 출발… 금 매수 촉진

이번 금 랠리는 전형적인 ‘공포 거래(Fear Trade)’ 양상을 보이고 있다. BofA의 4월 글로벌 펀드매니저 서베이에 따르면, 투자자 심리는 지난 30년간 가장 낮은 수준으로 추락했다. 응답자의 82%는 세계 경제가 위축될 것이라고 답했으며, 이는 해당 설문 역사상 가장 비관적인 수치다.

세계 주요 통화 대비 미국 달러의 가치를 나타내는 ICE 달러지수는 2025년 들어 지금까지 8% 하락하며, 이 지수가 도입된 이후 40년간의 기록 중 가장 나쁜 연초 출발을 기록했다. 이는 도널드 트럼프 대통령의 무역전쟁 여파에 대한 구체적인 정보가 부족한 상황에서 투자자들이 관망세를 보이고 있기 때문이다.

물론 달러 약세는 일부 긍정적인 효과도 있다. 미국에서 수출되는 상품의 가격 경쟁력이 높아지면서 해외 바이어들에게 더 매력적인 가격으로 다가갈 수 있기 때문이다.

그러나 필자는 달러 하락의 원인이 더 우려스럽다고 본다. 외국 중앙은행들은 이미 일정 기간 동안 미 국채를 매도해왔지만, 최근 몇 달 사이에는 장기물 국채에 대한 매도 압력이 특히 심화됐다. 2월까지 4개월간 해외 기관들은 약 900억 달러에 달하는 순매도 규모를 기록했다.

개인투자자들은 여전히 금 랠리에서 소외

금 가격이 급등하고 있음에도 불구하고, 개인투자자들은 여전히 이 흐름에 충분히 편승하지 못하고 있다. 현재 금 ETF는 전체 ETF 자산 중 2% 미만을 차지하고 있으며, 이는 2011년 약 8%에서 크게 감소한 수치다. 2월 이후 금 ETF 투자 자산은 눈에 띄게 증가했지만, 2020년 10월 고점 대비로는 여전히 약 19% 낮은 수준이다.

금광업 ETF의 시장 점유율은 더 낮아, 전체 주식 ETF의 0.5%도 되지 않는다. 이는 안타까운 일인데, 올해 들어 금광 관련 주식들이 최고의 수익률을 보여주고 있기 때문이다. 뉴욕증권거래소의 Arca Gold Miners 지수(GDM)는 목요일 종가 기준으로 약 50% 상승했으며, 같은 기간 약 10% 하락한 S&P 500 지수를 훨씬 상회하는 성과를 냈다.

믿기 어렵겠지만, 올해 들어 현재까지 S&P 500에서 가장 높은 수익률을 기록한 종목은 세계 최대 금광 기업인 뉴몬트(Newmont)이다. 뉴몬트는 4월 17일까지 50% 넘게 상승했으며, 그 뒤를 잇는 종목은 47% 오른 CVS헬스(NYSE:CVS)다.

애널리스트들은 뉴몬트의 향후 실적에 대해 낙관적인 전망을 내놓고 있다. 팩트셋(FactSet)의 조사에 따르면, 뉴몬트의 올해 주당순이익(EPS)은 13% 증가한 3.92달러, 내년에는 8% 더 오른 4.23달러에 이를 것으로 예상된다.

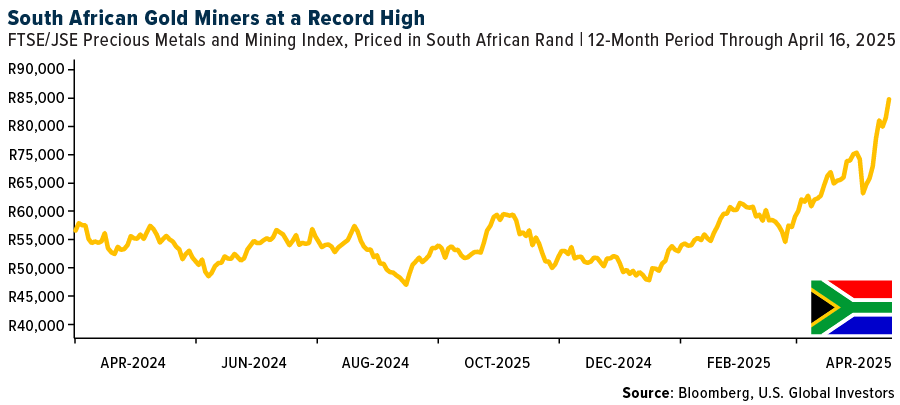

남아프리카 금광주, 2025년 신기록 경신

이번 금 랠리는 미국 내 금광 주식에만 국한되지 않는다. 남아프리카 금 생산업체들도 급등세를 타고 있으며, 이는 란드화 기준의 FTSE JSE 귀금속 및 광산 지수를 통해 확인할 수 있다. 이 지수는 이번 달 처음으로 온스당 6만 란드를 돌파하며 사상 최고치를 경신했다.

2025년 들어 남아프리카 금 생산업체들의 미국 예탁증서(ADR)도 뛰어난 성과를 내고 있다. 시바니 스틸워터(NYSE:SBSW)는 약 50% 상승했으며, 앵글로골드 아샨티와 DRDGold는 각각 93~94% 상승했다. 하모니 골드(JO:HARJ)는 무려 113% 급등했다.

금광주, 시장 대비 여전히 심각한 저평가 상태

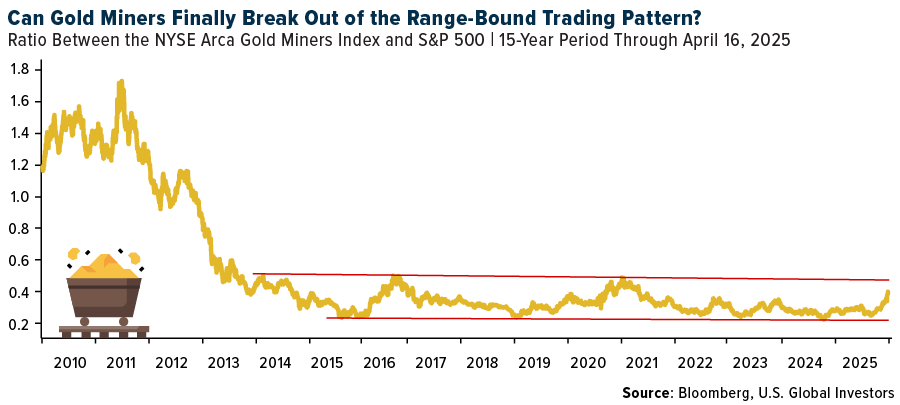

투자자들의 포트폴리오가 금에 대한 노출이 부족한 것처럼, 금광 관련 주식들도 전체 시장에 비해 현저하게 저평가된 상태다. 아래 차트는 GDM(Arca Gold Miners Index)과 S&P 500 간의 비율을 보여주고 있는데, 이를 통해 금광주가 지난 10년간 S&P 500 대비 박스권 내에서 거래되어 왔음을 확인할 수 있다.

그렇다면 금광주가 이 박스권을 탈출하려면 어떻게 해야 할까? 금광 관련 주식이 계속 상승하거나, S&P 500이 하락을 이어가야 한다. 또는 두 가지가 동시에 일어날 수도 있다.

어느 쪽이든, 지금은 매수 기회일 수 있다. 언제나 그렇듯이 나는 금 자산 비중을 10%로 유지할 것을 권장한다. 이 중 5%는 실물 금(금괴, 금화, 금 장신구)으로, 나머지 5%는 우량 금광주에 투자하는 것이 좋다.

***

면책 조항: 제시된 모든 의견과 제공된 데이터는 사전 고지 없이 변경될 수 있습니다. 이러한 의견 중 일부는 모든 투자자에게 적합하지 않을 수 있습니다. 위의 링크를 클릭하면 타사 웹사이트로 이동하게 됩니다. 미국 글로벌 인베스터는 이 웹사이트(들)에서 제공하는 모든 정보를 보증하지 않으며 해당 웹사이트(들)의 콘텐츠에 대해 책임을 지지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지