[뉴욕증시] 트럼프 이란전 낙관에 반등… 나스닥 1.38%↑

By Christine Short

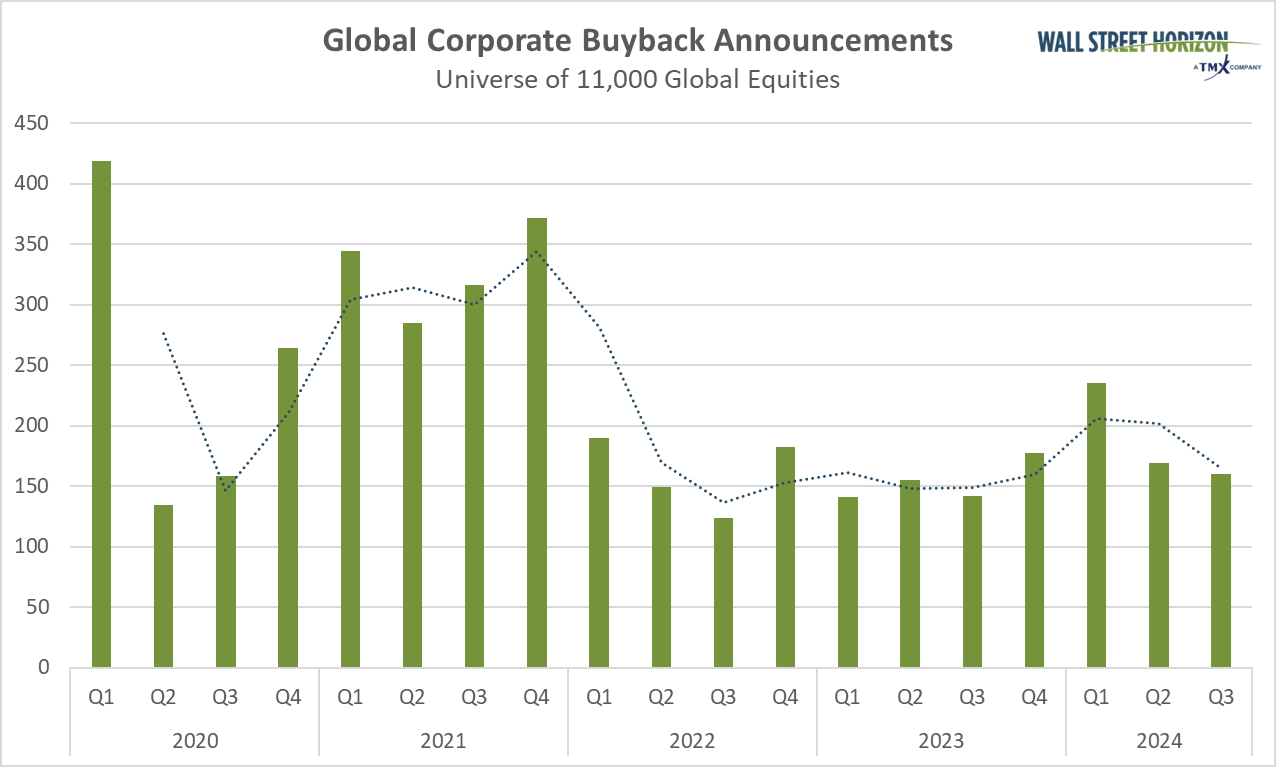

작년에 최저 수준(월스트리트 호라이즌의 8년 데이터 기준)으로 떨어졌던 글로벌 기업의 자사주 매입 발표 건수는 2024년 들어 개선되고 있다. 높은 차입 비용과 경기 침체에 대한 우려로 인해 미국 기업들은 지난 10년간 인기를 끌었던 자사주 매입 프로그램에 현금을 할당하기보다는 현금을 쌓아두는 경향이 있다. 하지만 연준이 금리를 낮추기 시작하고 경제가 호조를 보이면서 일부 기업들은 다시 소비를 시작하고 있다.

자본금 1조 달러로 향하는 기업들

2023년에는 617개 기업만이 자사주 매입을 발표했으며, 이는 코로나19 팬데믹으로 인한 혼란에도 불구하고 2021년에 1,319개, 2020년에 947개 기업이 자사주 매입을 발표한 것에 비해 2022년에는 649개 기업만이 자사주 매입을 발표한 이후이다. 2021년에 많은 양의 자사주 매입 발표로 인해 2022년에는 총 9,220억 달러의 자사주 매입이 이루어졌으며, 이는 사상 최고치이다. S&P 500® 기업들. 2023년에는 7,950억 달러로 감소했다.

2주 전 연방준비제도이사회가 금리를 0.5%포인트 인하함에 따라 환매 활동이 회복되어 2024년에도 지금까지의 상승 추세를 이어갈 것으로 보인다. 골드만삭스는 올해 총액이 9,250억 달러에 달해 2022년 기록을 넘어설 것으로 예상하고 있으며, 2025년에는 1조 달러를 돌파할 것으로 전망하고 있다.

올해 1분기까지 글로벌 상장 기업의 자사주 매입 발표는 565건을 기록했다. 이는 작년 1~3분기 440건, 5년 평균 715건과 비교하면 매우 높은 수치이다.

출처: 월스트리트 호라이즌

오래된 논쟁: 자사주 매입은 긍정적인가?

금리가 하락함에 따라 현금을 보유하는 것이 현금을 운용하고 활용하려는 기업에게 덜 매력적으로 느껴지는 경향이 있다. 일반적으로 자사주 매입은 회사의 주당 순이익을 인위적으로 개선하기 때문에 주주에게도 좋은 일이지만, 실제로 수익이 개선되지는 않는다.

이러한 이유로 자사주 매입에 대한 비판이 제기되기도 하는데, 많은 사람들은 기업이 해당 자금을 회사에 다시 투자하여 더 나은 용도로 사용할 수 있었을 것이라고 주장한다. 투자자들은 자사주 매입과 동시에 성장에 투자하는 기업을 선호하는 경향이 있다. 가장 좋은 예는 메가 테크 기업들인데, 이들 중 상당수는 자사 주식을 가장 많이 매입하지만 무엇보다도 연구 개발과 AI에 집중적으로 투자하는 경향이 있다.

결론

다음 주 금요일인 10월 11일 대형 은행의 실적 발표로 3분기 실적 시즌이 시작될 예정이므로 투자자들은 자사주 매입 발표를 주시할 필요가 있다. 자사주 매입이 증가하면 미국 기업들이 다시 한 번 현금을 확보할 의향이 있다는 신호가 되며, 이는 미국 경제에 좋은 영향을 미칠 수 있다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지