위성추적업체 "이란, 호르무즈 해협으로 대규모 원유 수송...하루 1200만 배럴 물량"

By Francesco Casarella

(2023년 9월 19일 작성된 영문 기사의 번역본)

- 연준의 금리 결정을 앞두고 모든 시선이 연준을 향하고 있다.

- 시장에서는 금리동결을 예상한다.

- 11월 전망은 아직 불확실한 가운데 투자자들은 대망의 피벗(연준의 정책전환)이 도래할지 고민하고 있다.

지난주 분석글에서 필자는 인플레이션 데이터 간 주목할 만한 차이에 대해서 언급한 바 있다. 소비자물가지수(CPI)는 가속화된 반면 근원 CPI는 둔화되고 있다는 내용이었다. 이 시기에 유럽중앙은행은 기준금리를 0.25%p 인상했다.

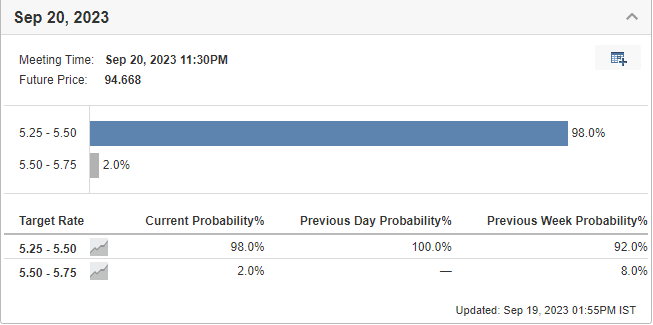

그러나 이번 주의 초점은 바로 연준의 금리 결정이다. 현재 시장에서는 금리동결을 강력하게 예상하고 있다. 인베스팅닷컴 연준 금리 모니터링 도구에 따르면 금리동결 확률은 거의 100%로 지난주의 92%보다 더 높아졌다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

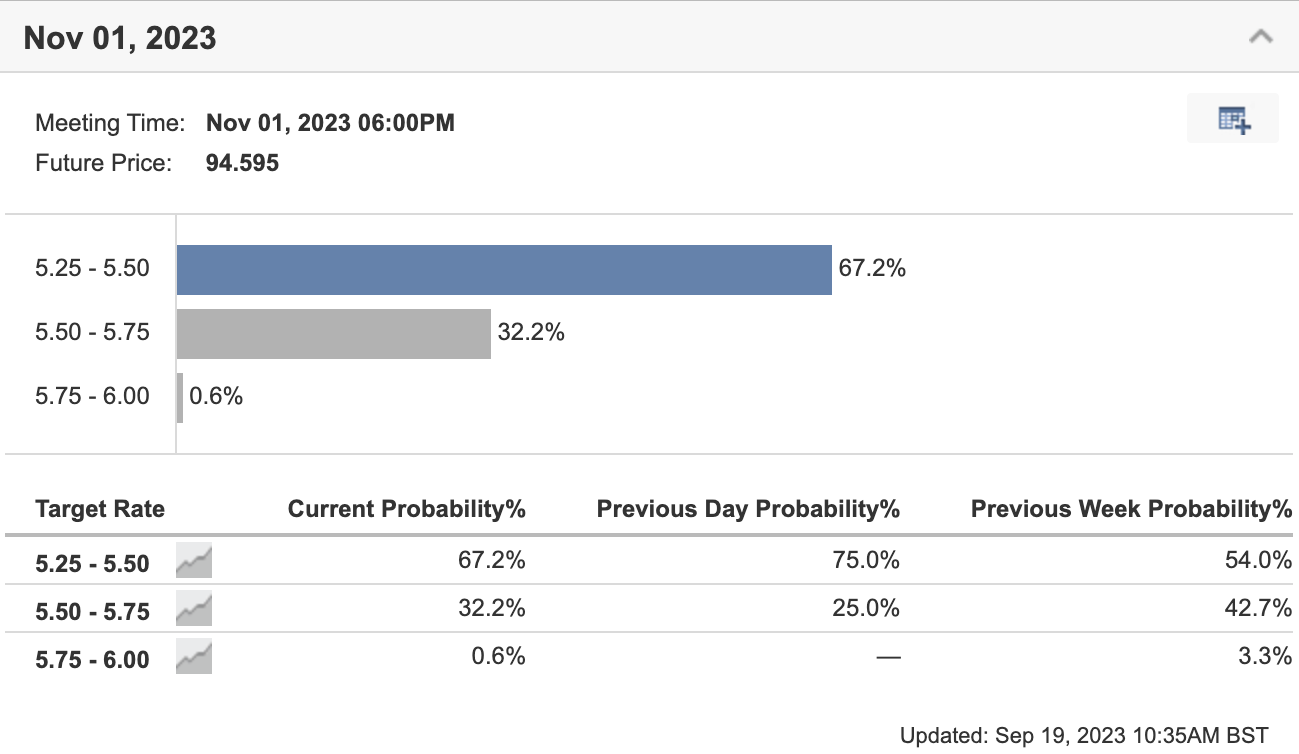

그러나 11월 금리 결정에 대한 전망은 훨씬 더 복잡해 보인다. 현재 시장에서는 11월 최종 금리인상 가능성을 32%로 보고 있다.

출처: 인베스팅닷컴

불확실성이 커지면서 많은 투자자가 올해 남은 기간 동안 전략을 조정할지 고민하고 있다. 그러나 역사적으로 볼 때 일상적 이벤트를 기반으로 예측하고 이에 근거해 투자하는 것은 심각한 오류를 범할 수 있다.

이론적으로는 오랫동안 기다려온 연준의 피벗(정책전환)이 2월과 3월 사이에 이미 나타났어야 하지만 아직도 불확실성이 매우 높다.

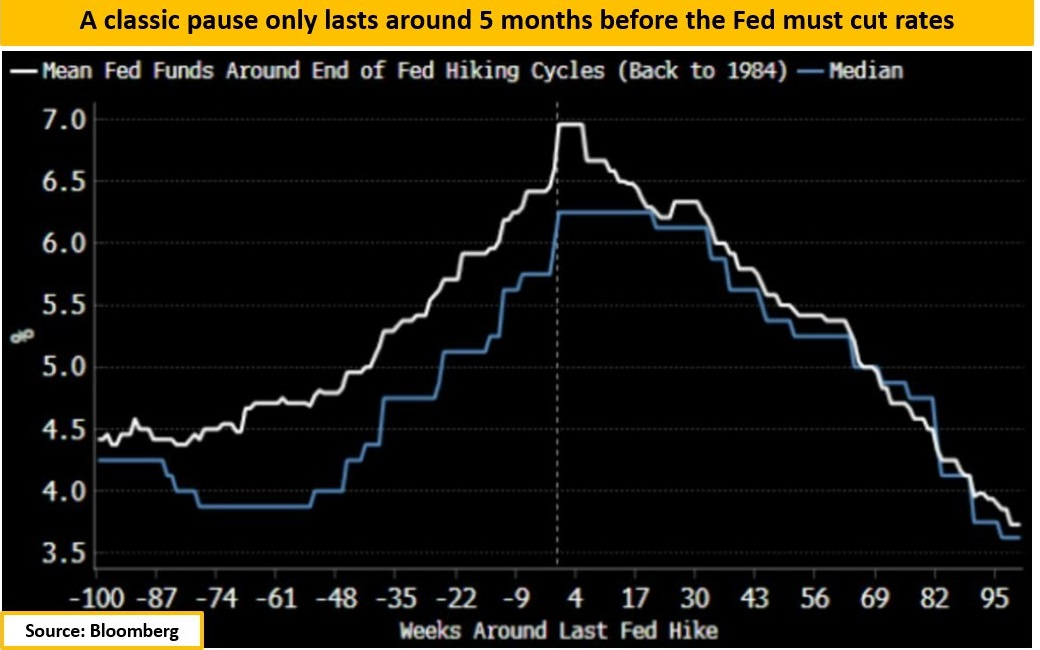

그렇다면 과연 피벗 시점은 언제가 될까? 출처: 블룸버그

출처: 블룸버그

역사적으로 금리인상 사이클이 종료되고 금리인하가 시작될 때까지 공백기는 평균적으로 5개월간 지속되었다.

이는 인플레이션이 둔화될 조짐을 보이고 연준이 더 이상 금리를 인상할 필요가 없어진다면 2024년 1분기에 금리인하가 시작될 수 있음을 시사한다. 하지만 조건부 시나리오일 뿐이다.

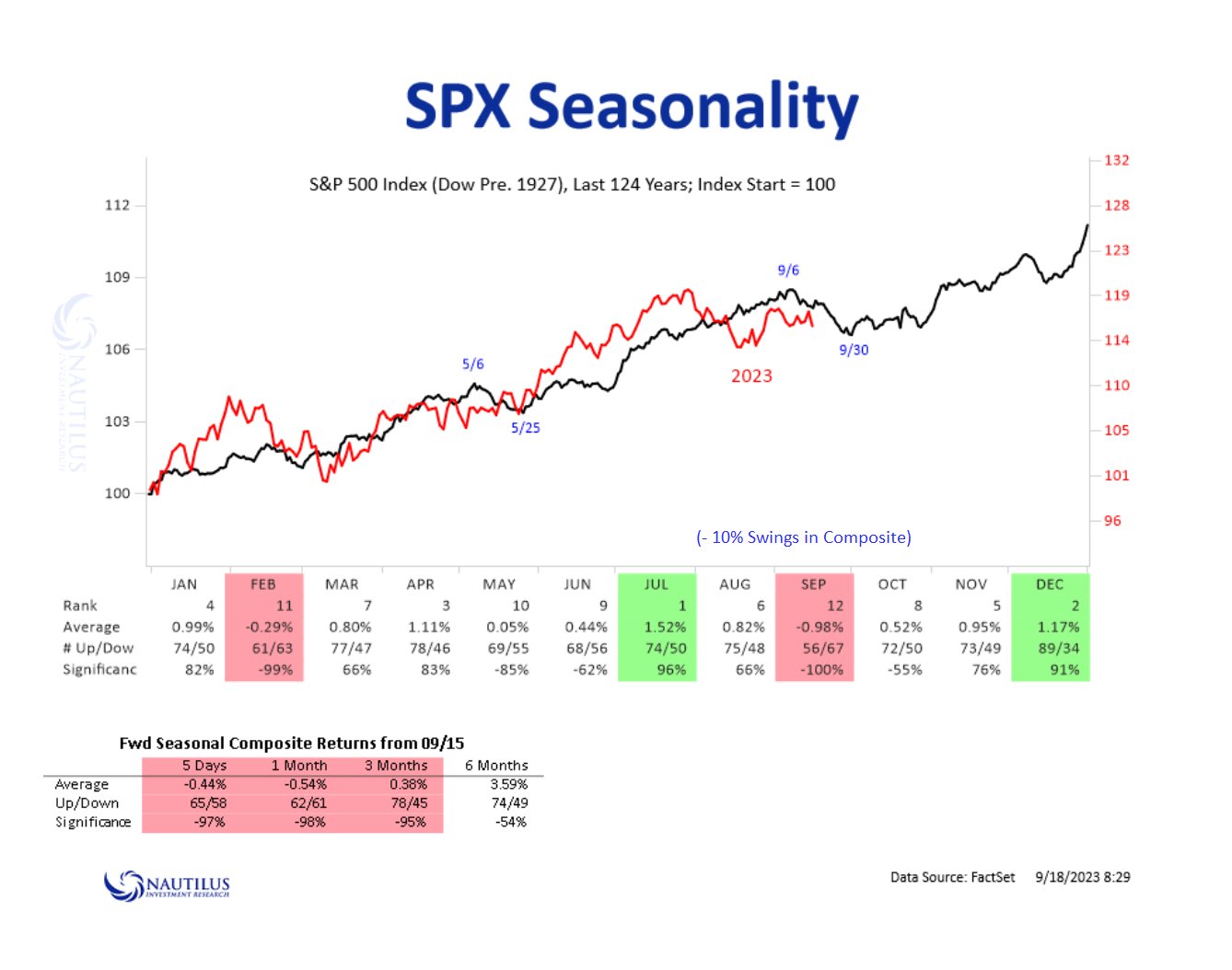

한편 미국 경제, 특히 노동시장은 여전히 탄력적이고 강력하게 때문에 데이터에서 경기침체가 나타나기 시작한 유럽보다 연준이 더 많은 정책 유연성을 확보할 수 있다. 출처: Nautilus

출처: Nautilus

역사적으로 본다면 9월에는 S&P 500 지수 실적이 가장 안 좋았다. 계절성 측면으로 볼 때 플러스 수익률보다 마이너스 수익률이 나타난 기간이 더 많았다(67대 56).

하지만 지난 1년 반 동안 우리가 배운 한 가지가 있다면, 연준이 시장에 크게 신경 쓰지 않는 것 같다는 점이다. 필자는 연준이 진정으로 금리인상을 중단할 의향이 있는 시기에 대해 알려주지 않을 것이라고 생각한다.

***

주: 이 글은 정보 제공 목적으로만 작성되었습니다. 어떤 방식으로든 자산 매수를 장려하거나 투자를 요청, 제안, 추천, 조언, 상담 또는 권유하는 것으로 간주되지 않습니다. 모든 자산은 다양한 관점에서 평가되며 매우 위험하므로 투자 결정 및 관련 위험은 각 투자자의 책임이라는 점을 알려 드립니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지