뉴욕증시, 혼조세 전환…트럼프 대통령의 중동 리스크 완화 발언에 국제유가 하락, 국방부 장관의 이란 총공세 암시에 불확실성 확대, 증시는 기술주 중심의 상승 지속 [이완수의 출근길 글로벌마켓 핫이슈]

By Lance Roberts

(2023년 8월 22일 작성된 영문 기사의 번역본)

증시 랠리가 오고 있을까? 그럴 가능성이 높다고 생각한다. 하지만 그 이유를 이해하기 위해 7월 초 분석글을 다시 살펴볼 필요가 있겠다.

“낙관론이 빠르게 시장에 복귀하면서 고립공포감(FOMO 증후군) 속에 쫓아가려는 매수세가 지속적으로 나타날 것이다. 그러나 5~10% 조정 가능성이 사라지는 것은 아니다. 이러한 조정은 어느 해에나 정상적이며, 단기적으로 주식 익스포저를 늘릴 수 있는 최적의 진입점을 제공할 것이다.”

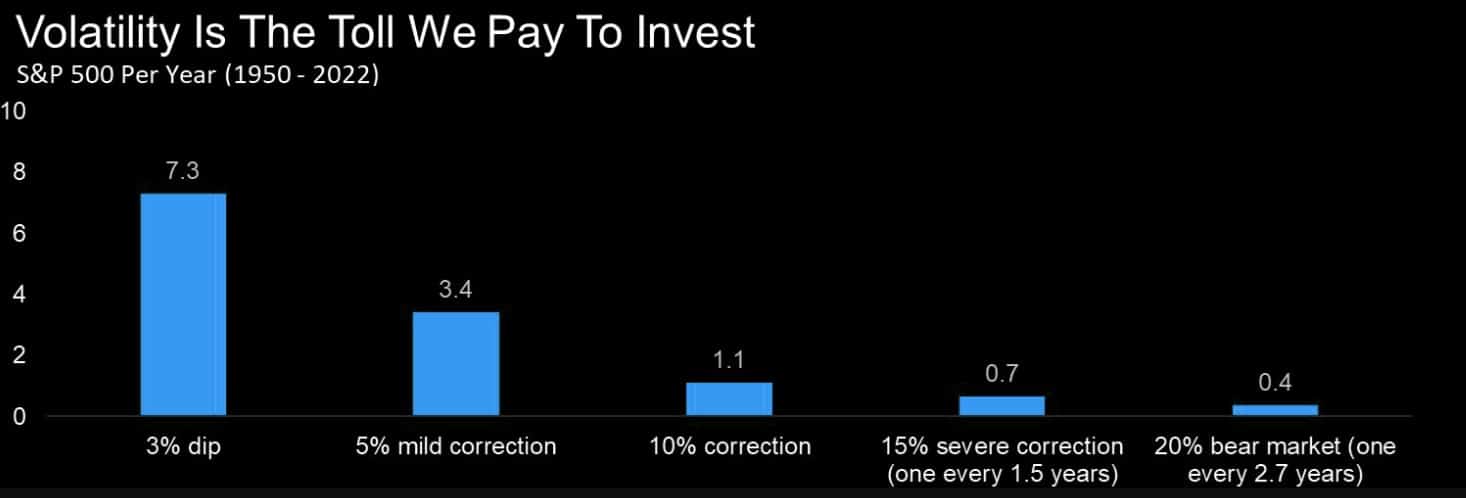

아래 차트는 1950년부터 2022년 말까지 S&P 500 지수의 연도별 하락 빈도를 보여 준다. 출처: @TheMarketEar

출처: @TheMarketEar

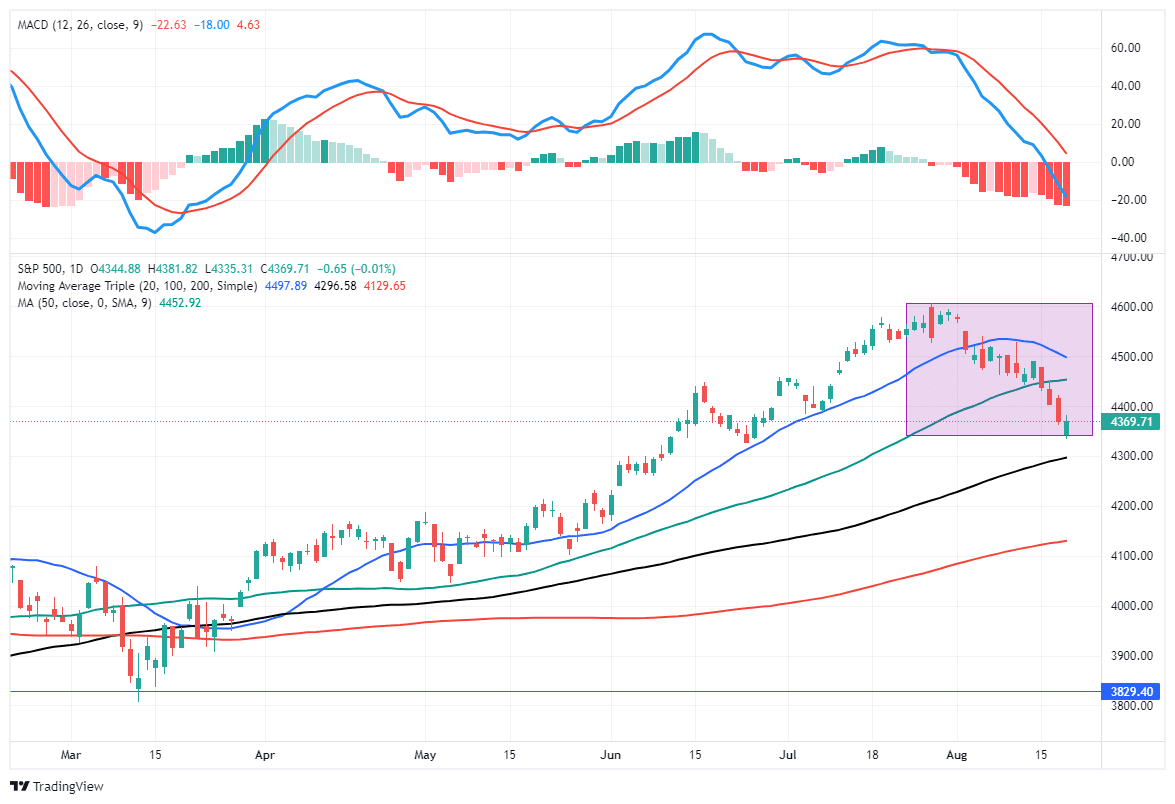

8월 초부터 미국증시는 압박을 받고 있다. 금리인상, 미국 국채 등급 강등, 인플레이션 상승에 대한 우려로 강세장 투자자들이 불안을 느꼈다. 미국증시는 지난 주말까지 최근 고점 대비 5% 하락했다.

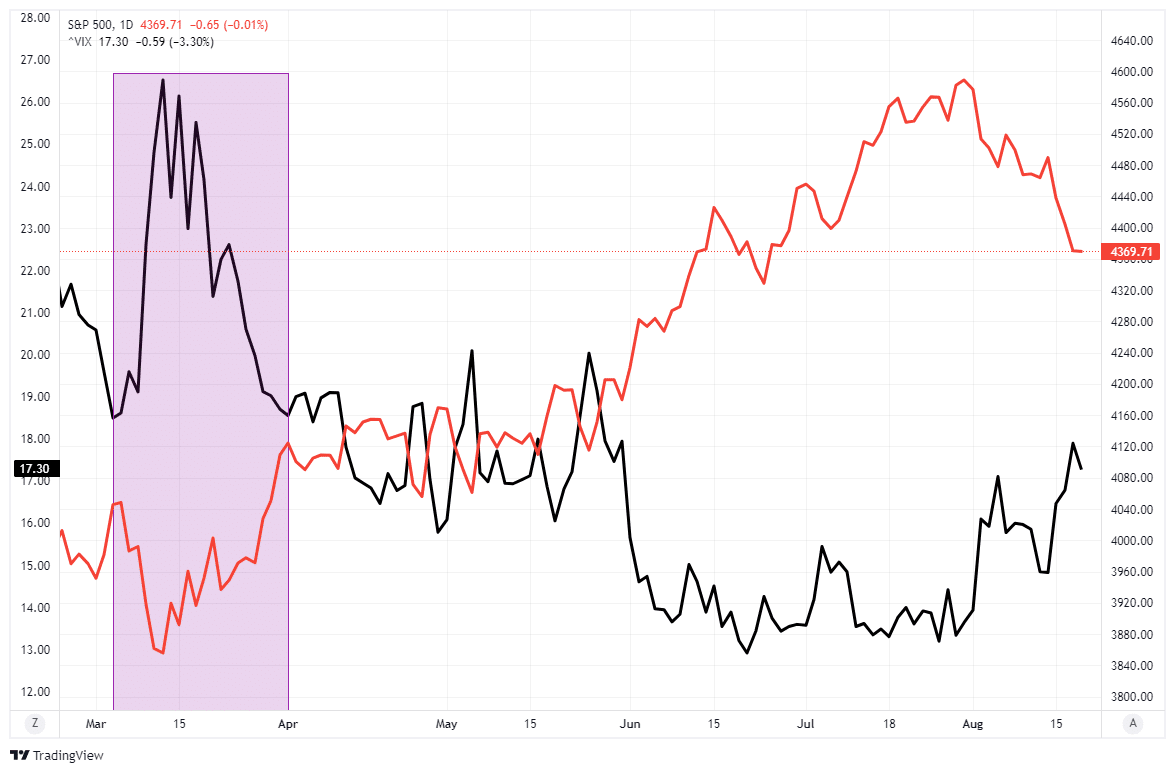

특히, 이러한 조정은 금융 스트레스 징후 없이 질서 있게 진행되었다. 아래 차트는 증시가 하락하면서 변동성이 다소 상승했음을 보여 준다. 그러나 금융 스트레스를 받는 기간에는 변동성 지수가 더 높아지는 경향이 있다.

현재 하락세와 지역은행 부실 사태가 있던 3월 사이의 차이를 확인할 수 있다.

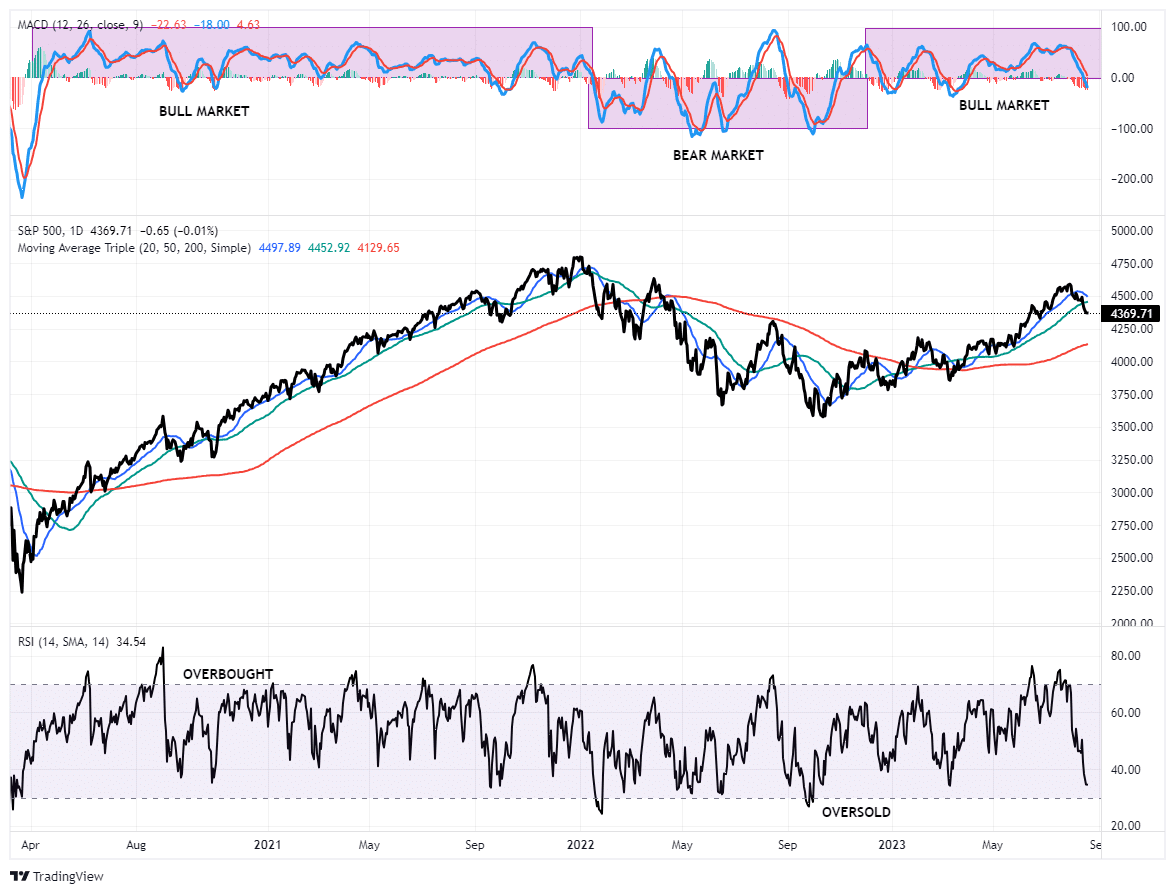

2주간 지속적 매도 압력 이후, 이전의 과매수 및 과열된 심리 수준이 반전되었다. 강세장 추세에서는 기술적 지표가 더 얕은 수준에서 바닥을 치는 경향이 있다. 아래 차트는 두 가지 이동평균의 스프레드를 측정하는 이동평균수렴확산지수(MACD)를 보여 준다.

두 이동평균의 교차점은 증시의 매수 또는 매도 신호를 나타낸다. 또한 상대강도지수(RSI)도 70이상에서 30 근처로 반전되었다. 이러한 수준은 종종 단기적인 증시 바닥과 관련이 있다.

그러나 단기 랠리 가능성을 시사하는 것은 광범위한 증시 지표뿐만이 아니다.

광범위한 매도세

증시가 단기적으로 바닥을 찍고 반동적으로 랠리를 보일 수 있다는 몇 가지 분석을 살펴보고자 한다. 하지만 먼저 한 가지 주의할 점이 있다.

- 필자는 현재 조정 과정이 끝났다고 주장하는 것이 아니다.

- 필자는 현재 매도세가 길어지고 있으며 반등할 가능성이 높다고 제안하는 것이다.

최근 일일 시장 논평(Daily Market Commentary)에서 두 번째 주의사항을 강조한 바 있다.

“빠르면 오늘 중으로 랠리를 예상하지만 당분간은 50일 이동평균 아래 갇혀 있을 가능성이 높다. 앞으로 한 달 동안 시장이 더 낮은 지지선을 향해 하락하더라도 놀랍지 않을 것이다. 필요에 따라 랠리를 활용해서 리스크를 리밸런싱하자.”

주의사항을 감안할 때, 지난주 시장 보고서(Bull Bear Report)의 데이터는 반동 랠리(reflexive rally) 주장을 뒷받침한다.

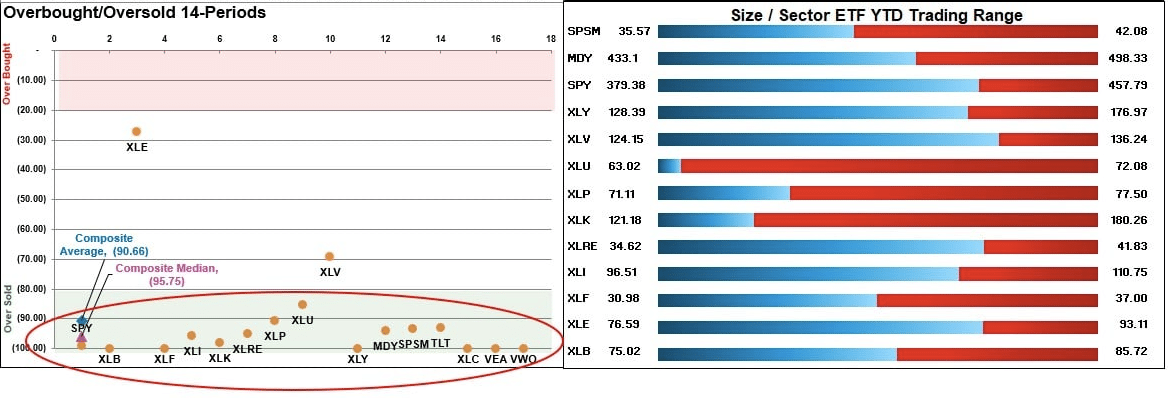

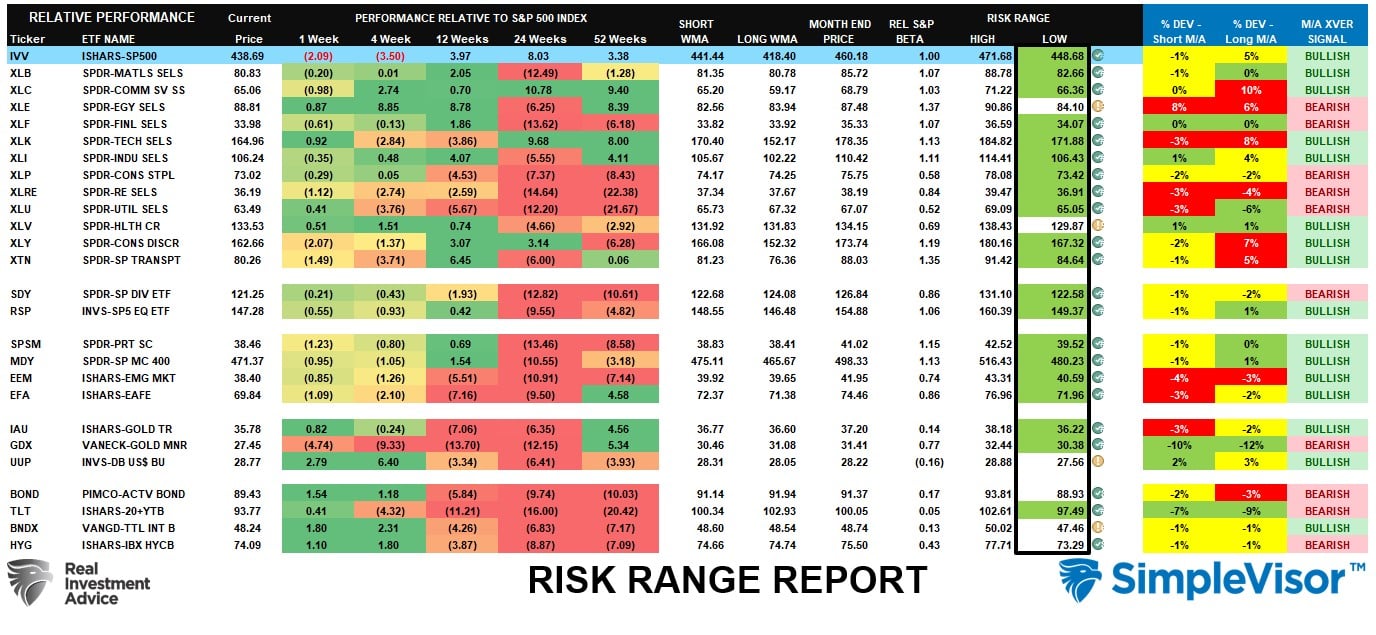

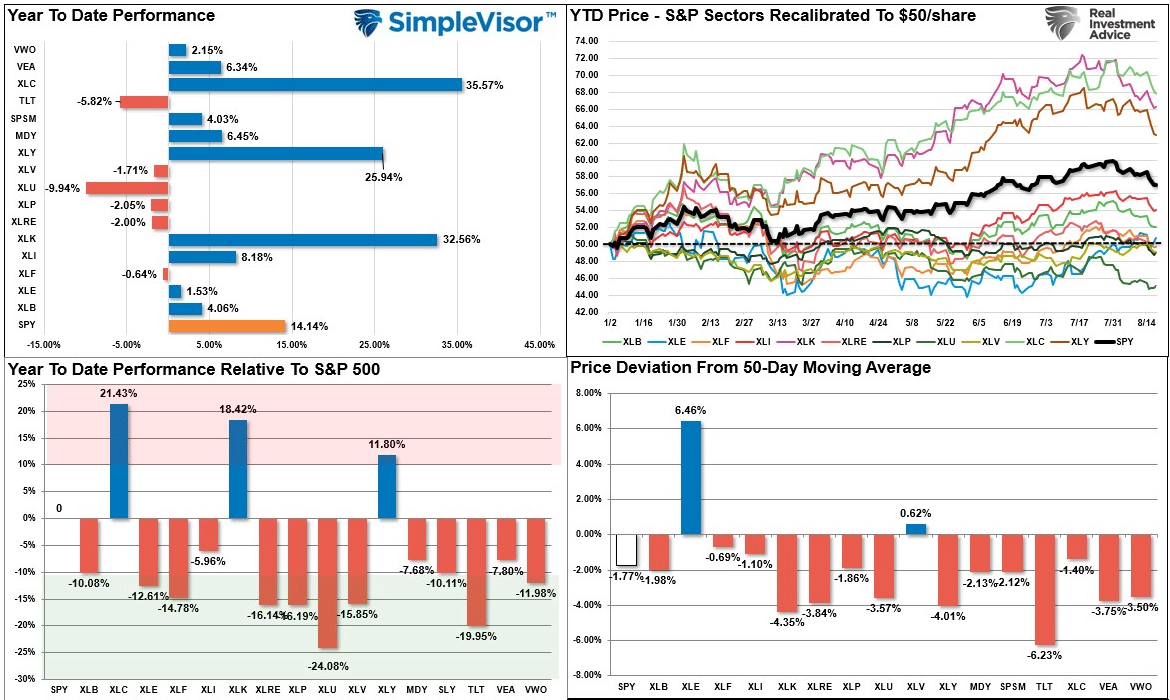

첫째, 대부분 주요 시장과 섹터가 단기적으로 과매도 수준에 도달했으며 최근 고점에서 하락했다. 단기적으로 추가적 매도 압력이 있을 수 있지만, 일반적으로 대부분 시장과 섹터가 과매도 수준에 가까워지면 반등이 발생한다. 둘째, 전체 시장 대비 시장 및 섹터의 성과 분석도 단서를 제공했다. 과거 변동성을 측정하는 이 분석은 최적의 진입 및 청산 시점을 결정하는 데 사용할 수 있는 리스크 범위를 생성한다.

둘째, 전체 시장 대비 시장 및 섹터의 성과 분석도 단서를 제공했다. 과거 변동성을 측정하는 이 분석은 최적의 진입 및 청산 시점을 결정하는 데 사용할 수 있는 리스크 범위를 생성한다. 위에서 살펴본 바와 같이 대부분 시장과 섹터는 정상 리스크 범위보다 훨씬 더 낮은 수준에서 거래되고 있다. 역사적으로 볼 때 8월 초부터 시작된 조정과 같이 조정 기간이 너무 광범위해지면 일반적으로 반동 랠리가 나타난다.

위에서 살펴본 바와 같이 대부분 시장과 섹터는 정상 리스크 범위보다 훨씬 더 낮은 수준에서 거래되고 있다. 역사적으로 볼 때 8월 초부터 시작된 조정과 같이 조정 기간이 너무 광범위해지면 일반적으로 반동 랠리가 나타난다.

이러한 분석은 다음 주 정도 반등을 시사한다. 역사적으로 약세를 보였던 9월에 더 많은 조정이 있을 수 있으므로, 반동 랠리를 이용해 포트폴리오를 리밸런싱하는 것이 좋다.

한편, 분석 내용 중 일부는 2024 투자 방향을 제시하기도 했다.

2024년에는 어디 투자해야 할까?

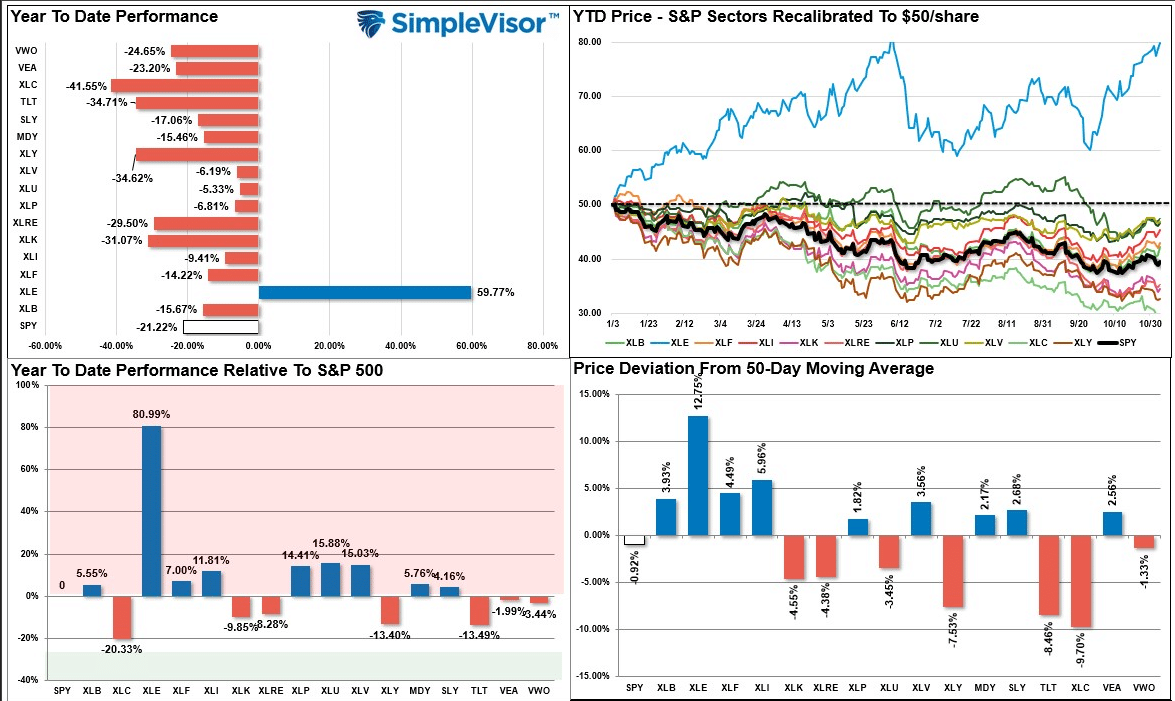

우리는 2020년 11월 유가 급락과 에너지주의 급락 이후 2021년에는 에너지 종목에 투자하는 것이 좋을 수 있다고 제안한 바 있다.

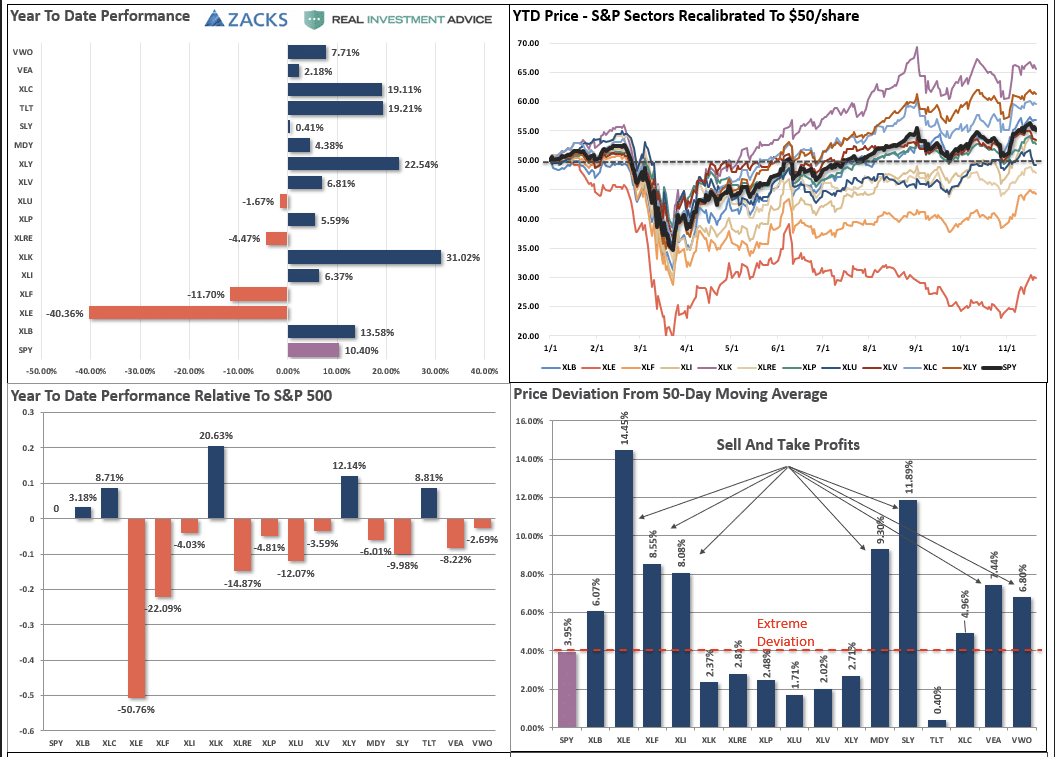

이러한 논의는 아래 차트를 통해 에너지주가 다른 전반적 시장 및 섹터에 비해 크게 저조한 실적을 보였기 때문이다. 2021년에는 에너지 섹터의 실적이 완만했지만, 2022년 조정 기간에는 실적이 폭발적으로 상승하면서 최고의 결과를 거두었다. 반면 커뮤니케이션, 임의소비재, 기술 섹터는 최악을 기록했다.

2021년에는 에너지 섹터의 실적이 완만했지만, 2022년 조정 기간에는 실적이 폭발적으로 상승하면서 최고의 결과를 거두었다. 반면 커뮤니케이션, 임의소비재, 기술 섹터는 최악을 기록했다.

이전에 필자는 에너지의 턴어라운드를 예상할 때 사용한 것과 동일한 분석을 통해 2022년 10월 말에 “FANG 주식은 끝났다”는 광범위한 견해에 대한 의문을 제기하는 글을 작성했다.

특정 연도에 시장 또는 섹터의 실적이 극단적으로 좋거나 나쁘면 역사적으로 다음 연도에는 상황이 뒤집힌다. 문제는 언제나 그렇듯 반전의 타이밍이다.

그렇다면 현재 시장 환경이 2024년에 자금이 흘러갈 것이라고 알려주는 곳은 어디일까?

최근 실적 분석에서 몇 가지를 알 수 있다. 작년에 가장 실적이 저조했던 섹터의 올해 급등은 광범위한 시장 실적의 주요 원동력이었다. 커뮤니케이션, 임의소비재, 기술 이 세 가지 섹터의 실적을 뺀다면 올해 시장은 연간 기준 거의 보합세를 보일 것이다.

과연 그렇다면 2024년의 잠재력은 어디에 있을까? 2023년 실적이 가장 저조한 섹터는 유틸리티(NYSE:XLU), 필수소비재(NYSE:XLP), 부동산, 금융(NYSE:XLF) 그리고 채권이었다는 점을 감안하면, 향후 상당한 상승 여지가 있다. 물론 이 모든 섹터는 금리와 관련된다는 공통점이 있다.

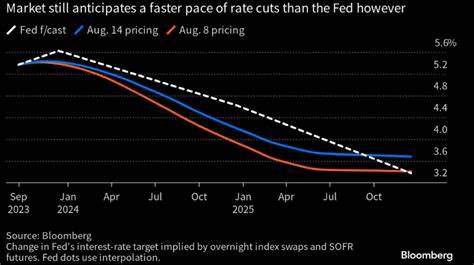

2024년과 2025년을 생각하면 금리의 가장 큰 동인은 바로 연준이다. 아래에서 볼 수 있듯이 시장 참여자들은 내년 말 연준의 금리인하 사이클을 예상하고 있다. 만약 금리인하가 시행된다면 경제성장률 약세와 인플레이션 하락 때문일 것이다. 실제로 그렇게 된다면 금리하락은 올해 가장 실적이 저조했던 섹터가 다시 시장을 상승시키는 촉매제가 될 것이다.

실제로 그렇게 된다면 금리하락은 올해 가장 실적이 저조했던 섹터가 다시 시장을 상승시키는 촉매제가 될 것이다.

그런 일이 일어날 것이라는 확신은 높지만, 언제나 그렇듯 까다로운 것은 바로 타이밍이다.

현재 기술(NYSE:XLK), 임의소비재(NYSE:XLY), 커뮤니케이션 섹터의 호실적은 끝날 것이다. 그렇게 되면 자금은 가장 많은 기회를 제공하는 다른 영역으로 흘러가게 된다.

하키의 거장 웨인 그레츠키(Wayne Gretzky)가 말했듯 “승리의 열쇠는 다음에 퍽(puck)이 갈 곳으로 스케이트를 타고 먼저 이동하는 것”이다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지