엔비디아, 첨단 광학 기술 확보 위해 Lumentum에 20억 달러 투자

By Frank Holmes

(2023년 7월 17일 작성된 영문 기사의 번역본)

지난달 항공권을 구입한 분이라면 가격 변화를 느꼈을 수 있다. 지난주 발표된 6월 소비자물가지수(CPI) 데이터에 따르면, 6월 항공료는 전년 동기 대비 18.9% 하락, 전월 대비 8.1% 하락했다. 항공유(jet fuel) 가격 하락이 항공료 인하에 가장 큰 영향을 미쳤다.

항공료 인하는 특히 여행 성수기인 여름철에 소비자들에게 이득이 되겠지만, 투자자들은 궁금할 수 있다. 항공료가 낮아지면 결과적으로 항공사 매출이 감소하지 않을까? 그렇지는 않다.

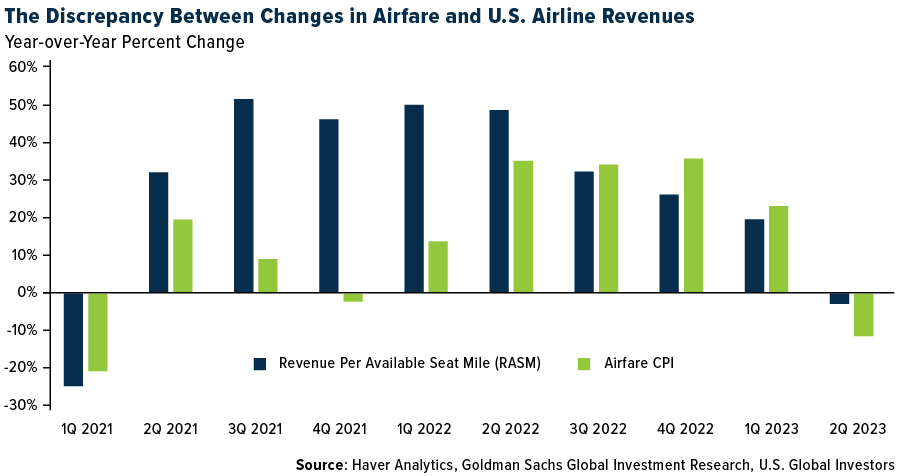

지난주 골드만삭스는 항공료 CPI와 미국 항공사의 유효좌석 마일당 매출(RASM) 사이에는 의미 있는 관계가 없는 것으로 보인다고 보고했다. 따라서 투자자들은 적어도 항공권 가격 하락에 대해 걱정할 필요는 없다.

아래 차트를 보자. 항공료와 좌석당 항공사 매출의 연간 변동률을 비교한 것이다. 골드만삭스는 항공권 가격이 하락한다고 해서 항공사 수익이 줄어드는 것은 아니며, 둘 사이에는 강한 연관성이 없다는 사실을 발견했다. 2분기 RASM이 작년 동기 대비 3% 감소한 것으로 추정되지만, 같은 기간 요금 하락에 비하면 큰 차이가 있다.

항공업계에서 CPI 및 RASM 간의 차이

그렇다면 왜 이런 차이가 나는 걸까? 골드만삭스 보고서가 많은 인사이트를 제공하지는 않지만, 필자가 몇 가지를 제공하려고 한다.

첫째, 월간 CPI를 발표하는 미 노동통계국과 항공사는 서로 다른 두 가지를 측정하고 있다. CPI는 도시 소비자가 항공 여행에 지불하는 평균 가격의 시간 경과 변화를 측정하는 것으로 알려져 있다. 반면에 RASM은 항공기 좌석 마일당 항공사의 운영 수익, 즉 효율성을 측정하는 항공업계 지표다.

필자가 보기에 차이가 발생하는 가능 큰 이유는 매출 구성때문이다. 항공사는 단순히 항공권을 판매하는 것 외에도 다양한 방법으로 수익을 창출한다. 추가 수하물, 좌석 선택, 기내식 등 항공권이 아닌 품목에 대한 수수료를 포함하는 부가적 매출은 항공사의 총매출에서 점점 더 중요한 역할을 한다. 아이디어웍스(IdeaWorks)에 따르면, 2022년 전 세계 항공사들은 수하물 수수료로만 무려 290억 달러를 벌어들인 것으로 나타났다.

이러한 수수료 중 어느 것도 항공료 CPI에 포함되지는 않지만 RASM에 기여하는 것으 분명하다.

그렇다면 CPI가 항공료에 대해서 잘못 반영하고 있는 또 다른 부분이 있을까? 항공료 CPI에는 막판 예약, 변경, 취소, 부가 서비스로 인해 레저 여행보다 더 높은 요금이 적용되는 비즈니스 여행이 제외된다. 또한 항공료 CPI는 미국 교통부(DOT)에서 발권 데이터를 수집하는데, 여기에는 판매된 항공권의 10%만 포함된다. 이에 비해 항공사는 데이터에 100% 접근할 수 있기 때문에 항공료 추세를 더욱 완전하고 정확하게 파악할 수 있다.

델타항공, 기록적인 분기 실적 및 수익성 발표

낮은 항공료가 반드시 수익에 영향을 미치지 않는다는 추가 증거가 필요하다면 델타항공을 살펴보자. 지난주 델타항공(NYSE:DAL)은 여행 수요 급증과 저렴한 연료 비용 덕분에 기록적인 6월 분기 수익과 매출을 보고했다. 또한 9월에도 기록을 경신할 수 있다고 전망했다. 델타항공은 2023년 연 주당순이익 가이던스를 기존 5~6달러에서 6~7달러로 상향 조정했다.

다음 주에 실적을 발표할 예정인 유나이티드항공(NASDAQ:UAL)과 아메리칸항공(NASDAQ:AAL)도 2019년 이후 분기 주당순이익 최고치를 기록할 것으로 예상된다.

이러한 실적 호황은 2023년 항공사 주가가 급등하는 데 도움이 되었다. 인베스터스 비즈니스 데일리(Investor’s Business Daily)에 따르면 지난주 운송-항공 업계 그룹에 속하는 19개 기업의 주가는 올해 50% 가까이 상승했으며, 인베스터스가 추적하는 197가지 업계 중에서 2023년에 8번째로 좋은 실적을 거두게 될 것이라고 전했다.

성장을 위한 준비

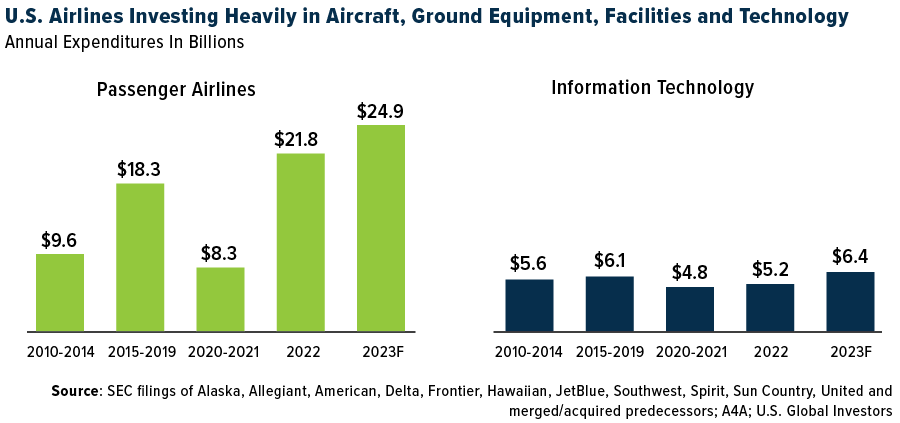

항공사들이 미래 성장에 대비하고 있다는 또 다른 신호는 항공기, 지상 장비, 시설, 기술 및 기타 지출에 엄청난 금액을 투자하고 있다는 점이다. 미국항공협회(A4A)의 최신 보고서에 따르면, 항공사들은 미국에서만 올해 여객기에 250억 달러, 정보기술에 65억 달러를 지출할 것으로 예상되며, 두 가지 모두 사상 최고 수준이다.

지난 6월 60대의 신규 항공기를 인도한 보잉(NYSE:BA)은 6월에 72대의 항공기를 인도한 유럽의 경쟁사 에어버스(EPA:AIR) 그룹보다는 뒤처졌지만 3월 이후 최대치를 인도한 것이며, 올해 총 316대의 항공기를 인도했다. 주목할 만한 보잉의 수주 목록에는 지난달 파리에어쇼(Paris Air Show)에서 확정된 사우디아라비아의 신규 항공사 리야드 에어(Riyadh Air)를 위한 787 드림라이너 40대가 포함된다. 에어버스의 수주잔고는 약 8천 대의 항공기이며 주로 A320neo, A321neo 같은 단일 통로 항공기가 주를 이룬다. 이러한 수주잔고는 8년간 생산량에 해당한다. 또한 에어버스 주문량의 70% 이상을 차지하는 902대 항공기는 주로 에어인디아와 인디고(NS:INGL)에서 주문한 것이다.

한편, 미국에서는 사우스웨스트항공(NYSE:LUV)이 휴스턴 소재 윌리엄 P. 하비 공항(William P. Hobby Airport)에 4억 5천만 달러를 들여 확장을 계획하고 있다. 2025년까지 7개의 신규 게이트(사우스웨스트 전용 6개)를 추가하고 수하물 수취 벨트와 화장실을 업그레이드할 계획이다. 이러한 움직임은 댈러스 러브 필드(Dallas Love Field) 공항에서 운영 게이트가 20개로 제한되어 있는 사우스웨스트항공이 텍사스에서 성장할 수 있도록 지원할 것이다.

***

주: 필자(Frank Holmes)는 US글로벌인베스터스(US Global Investors)의 최고경영자 겸 최고재무책임자입니다. 이 분석글에 제시된 모든 의견과 제공된 데이터는 사전 통지 없이 변경될 수 있습니다. 제시된 의견 중 일부는 모든 투자자에게 적합하지 않을 수 있습니다. US글로벌인베스터스는 링크를 클릭해 연결되는 타사 웹사이트의 모든 정보를 보증하지 않으며 타사 콘텐츠에 대해서도 책임을 지지 않습니다.

US글로벌인베스터스의 보유 종목은 매일 변경될 수 있습니다. 보유 종목은 가장 최근 분기 말 기준으로 보고됩니다. 이 분석글에서 언급된 델타항공, 유나이티드항공, 에어버스(OTC:EADSY), 아메리칸항공, 사우스웨스트항공, 보잉은 2023년 6월 30일 기준 US글로벌인베스터스가 관리하는 하나 이상의 계좌에서 보유하고 있습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지