[현장] 정부, 150조 국민성장펀드 투입…삼성·SK 등 ‘메가 프로젝트’ 파격 지원 나서

By Christine Short

(2023년 2월 9일 작성된 영문 기사의 번역본)

- 2022년 전반적인 자산 클래스의 하락으로 투자자들이 포트폴리오를 수정하면서 ETF 업계에는 긍정적인 영향을 미칠 수 있다.

- S&P 500 지수와 동떨어진 영역에 자금이 유입되고 있으며, 고수익 국채시장도 사상 최고치로 유휴자금을 끌어들이고 있다.

- ETF의 상대적으로 낮은 비용과 세금 혜택으로 볼 때 투자 자문사들은 2023년 자금 분배 방식을 재고할 수도 있다.

- 변동성 높은 요인들이 많으므로 리스크 관리와 함께 ETF 트렌드를 제대로 모니터링하는 것이 올해 투자의 핵심이다.

작년 시장은 고통스러웠지만 ETF에는 이득이 되었다. 절세매도 전략(tax-loss harvesting)을 시행하는 투자자들은 수익이 마이너스인 뮤추얼 펀드 포지션을 매도하고 낮은 비용의 ETF를 매수하면서 포트폴리오를 개선했다. 이는 ETF 업계에 호재로 작용한다.

또한 주식 및 채권시장의 상당한 하락 속에서도 사람들은 다양한 자산 클래스에 자금을 계속 투자할 것으로 보인다. 한 설문조사에 따르면, 소매투자자 65%가 2023년에도 투자 계획을 유지할 것이라고 답했고, 29%는 자금 배분을 늘릴 것이라고 답했다.

인터내셔널 에퀴티 ETF의 전성시대

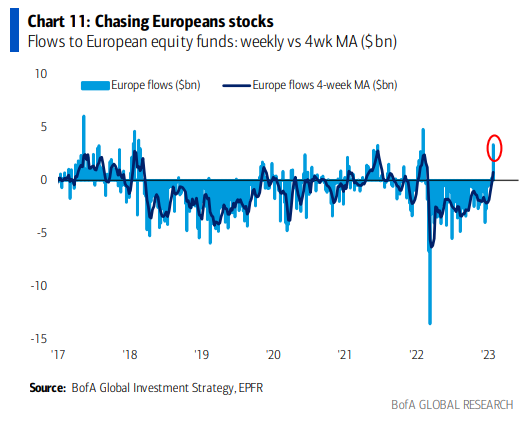

올해에는 2022년에 큰 열기가 없었던 분야로 상당한 자금이 흘러 들어갔다. 중국 경제 재개방과 작년 4분기부터 유럽 증시 급등 이후 중국과 유럽 지역에 대한 자금 유입이 회복되었다.

EPFR 데이터에 따르면, 1월 마지막 주 동안 유럽 지역 에퀴티 ETF에는 30만 달러 이상이 유입되었다. 직전 주까지만 해도 49주 연속 자금이 유출되었다. 베타파이(VettFi)의 리서치 담당 대표인 토드 로젠블루스(Todd Rosenbluth)는 올해 신흥시장 주식 반등이 지속되는 가운데 중국 에퀴티 ETF가 인기를 얻고 있다고 말했다.

유럽 에퀴티 ETF, 4분기 강력한 실적 이후 달러 투자 끌어들여

출처: 뱅크오브아메리카 (NYSE:BAC) 글로벌 리서치, EPFR

높은 수익률, 많은 유입

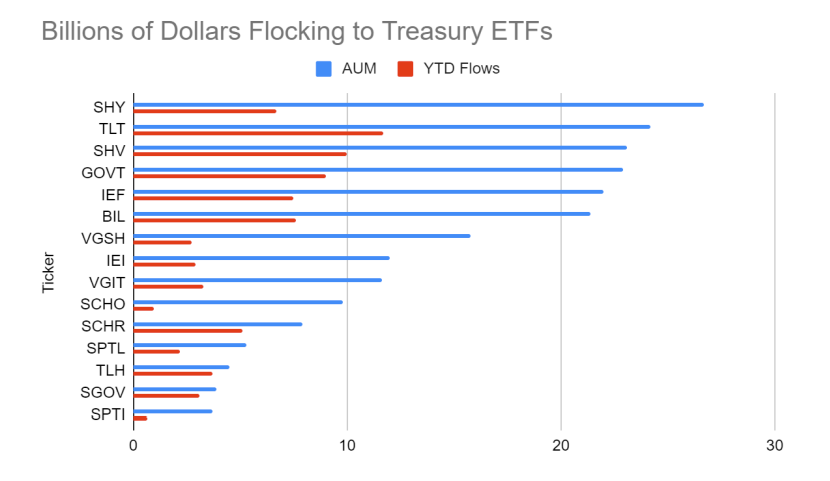

높은 채권금리로 인해 상당한 자금이 단기 국채 ETF에도 흘러갔다. 이런 추세는 최고 수준 인플레이션에 대응하는 연준의 금리인상 속에서 이어질 것으로 전망된다. 채권 투자자들은 리스크 스펙트럼 내에 머무르면서도 플러스 수익을 보상받을 것이다. 작년 하반기부터 올해까지 인기 있는 트레이딩은 단기 국채 ETF에 안전하게 투자하는 것이었다.

iShares 1-3 Year Treasury Bond ETF(NASDAQ:SHY)는 총 운용자산(AUM) 기준 최대 국채 ETF인 iShares 20+ Year Treasury Bond ETF(NASDAQ:TLT)와 비슷한 수익률을 보이고 있다. 또한 찰스 슈왑의 저렴한 ETF에도 지속적으로 자금이 유입된다. 베타파이 데이터에 따르면, 2023년 첫 몇 주일 동안 Schwab Short-Term U.S. Treasury ETF™ (NYSE:SCHO)는 25억 달러 가까이 끌어 모았다. 경기침체 우려는 줄었지만 여전히 존재하기 때문에, 단기 고수익 채권과 장기 채권에 동시에 투자하는 이른바 ‘바벨 전략’이 효과가 있을 수 있다.

금리 인상, 국채 ETF에 몰리는 자금

출처: ETF 트렌드(ETF Trends)

더 오를까? 사상 최고 수준의 드라이 파우더

투자 자금이 공격적인 해외 주식과 위험회피적인 국채 ETF로 향하면서 상황이 변하고 있다. 투자자들은 더 이상 S&P 500 지수나 전반적 미국 증시 추종 ETF를 보유하는 것만 고집하지 않는다. 다른 자산 클래스 및 하위 자산 클래스에서도 수익을 얻고자 한다. 또한 많은 자금이 절세 효과가 있는 ETF로 옮겨 가고 있다. 인베스트먼트 컴퍼니 인스티튜트(Investment Company Institute)의 데이터에 따르면, 1월 25일 기준 현재 자금 시장 뮤추얼 펀드에서 집행되지 않는 투자 자금, 이른바 ‘드라이 파우더’(dry powder)가 사상 최고 수준을 기록하고 있다. 현재 에퀴티 및 채권 ETF의 드라이 파우더는 5조 달러에 육박한다.

주목해야 할 트렌드: 투자 자문사의 별도운영계정이 ETF로 전환

전반적인 강세 파도는 주식, 채권에서 ETF로 옮겨 가고 있다. 이러한 흐름은 전통적인 별도운영계정(SMA)에서 ETF를 향한다. 금융투자 자문사들은 ETF의 이점을 잘 알고 있으나, 지난 수년 동안은 독립적 투자 자문사가 아닌 ETF 발행사가 이득을 얻는 것에 불과하다고 여겼다.

그러나 이제는 기술 및 업계 변혁을 통해 별도운영계정을 대체하는 ETF를 쉽고 저렴하게 출시할 수 있다. ETF는 세금과 수수료 측면에서 유리하고, 복잡한 전략을 간편하게 시행할 수 있으며, 은퇴 계정 내에서 대안적 투자를 할 수 있으므로 별도운영계정보다 장점이 많다. 올해는 이러한 테마에 주목해야 할 것이다.

월스트리트 호라이즌의 ETF 데이터 커버리지

ETF에 대한 최고의 데이터를 얻는 것은 리스크 관리에서 가장 중요하다. 월스트리트 호라이즌(Wall Street Horizon)은 기관 투자자, 퀀트 트레이더, 학계, 포트폴리오 매니저 등을 위한 기업 데이터 커버리지 관련 수상 경력이 있으며, ETF 업계가 확장됨에 따라 ETF 데이터베이스를 강화해왔다.

결론

2022년은 마치 투자자들이 리셋 버튼을 누르는 것과 같은 한 해였다. 증시와 전반적 채권시장의 가파른 하락으로 인해 투자자들은 자산 배분을 다시 검토하게 되었다. 연말의 대규모 절세매도로 대규모 자금이 뮤추얼 펀드를 떠나 비용이 낮고 세제 혜택이 좋은 ETF로 옮겨 갔다. 또한 해외 증시가 반등하면서 투자자들은 수년간 투자를 기피했던 지역에도 투자를 하기 시작했다. 그리고 금리가 높고 경기침체 우려가 있는 상황에서 단기 및 장기 국채 ETF에도 많은 자금이 유입되었다. 이러한 트렌드는 투자 유예 자금이 사상 최고 수준인 가운데 지속될 수 있다. 자산 관리자들은 ETF 활용을 더욱 늘리게 될 것이다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지