대가의 투자법 변동성의 시대, 대가에게 길을 묻다

'오마하의 현인' 워런 버핏

글로벌 경기침체 우려가 커지고 있다. 올 들어 급등하던 국내 증시도 하락세다. 불확실성에 대한 우려가 커지고 있다. 하지만 미래는 한 번도 확실한 적이 없었다. 그리고 시장에는 늘 승자가 있었다. 변동성이 커지는 지금, 가치투자 모멘텀투자 등의 투자전략을 수립해 그 원칙을 일관성 있게 지켰던 10명의 대가들을 소개한다.

또 이들의 전략을 한국 증시에 접목한다면 어떤 종목이 투자대상이 될지 살펴본다. ‘거인의 어깨’에 올라선다면 좀 더 먼 곳을 바라볼 수 있는 안목을 가질 수 있지 않을까.

워런 버핏의 투자전략은 ‘명확하고, 쉽게 따라 할 수 있다’는 평가를 받는다. 버핏의 원칙은 한마디로 높은 수익을 내고 있지만 저평가된 기업에 투자하는 것이다. 자기자본이익률(ROE: 순이익/자기자본)이 높고, 주가순자산비율(PBR: 주가/주당순자산)은 낮은 주식을 사는 식이다.

그의 단순한 전략은 오랜 기간 좋은 성과를 내왔다. 버핏은 1964년 벅셔해서웨이 투자회사를 설립했고, 이후 20%에 가까운 회사의 주당 순자산 증가율을 달성하며 명성을 이어오고 있다. 애플, 아메리칸 익스프레스 등에 선제적으로 투자한 일화는 잘 알려져 있다.

16년간 매년 20% 수익

버핏이 주로 투자하는 미국 주식시장은 지난 10여 년간 쉴 새 없이 달려왔다. 이 때문에 한국 증시전문가들 중엔 “버핏도 한국에 오면 손해를 볼 것”이라고 평가하는 사람이 많다. 미국 시장에만 한정된 투자 기법이란 박한 평가다.

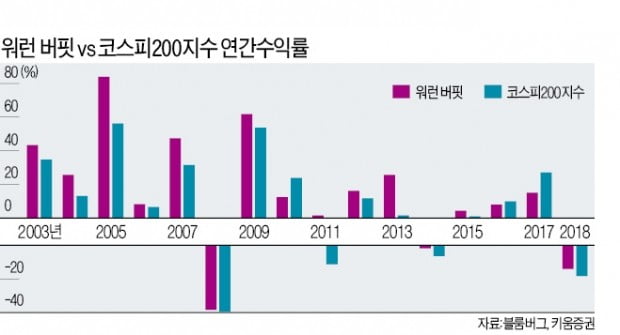

하지만 한국경제신문이 버핏의 전략을 토대로 종목을 선정해 모의 투자한 결과 연간수익률 기준으로 지난 16년 동안 코스피200지수의 수익률을 앞선 것으로 나타났다. 금융위기를 겪은 2008년(-38.5%)과 지난해(-13.9%)를 제외하고는 연간 4~83%의 수익률을 기록하며 연평균 19.8%의 수익을 냈다. 가장 성과가 좋았던 해는 2005년(83.6%)이었다. 그해도 코스피200지수의 수익률(56.8%)을 크게 웃돌았다. 2009년(61.6%)과 2003년(43.7%)에도 높은 수익률을 올렸다.

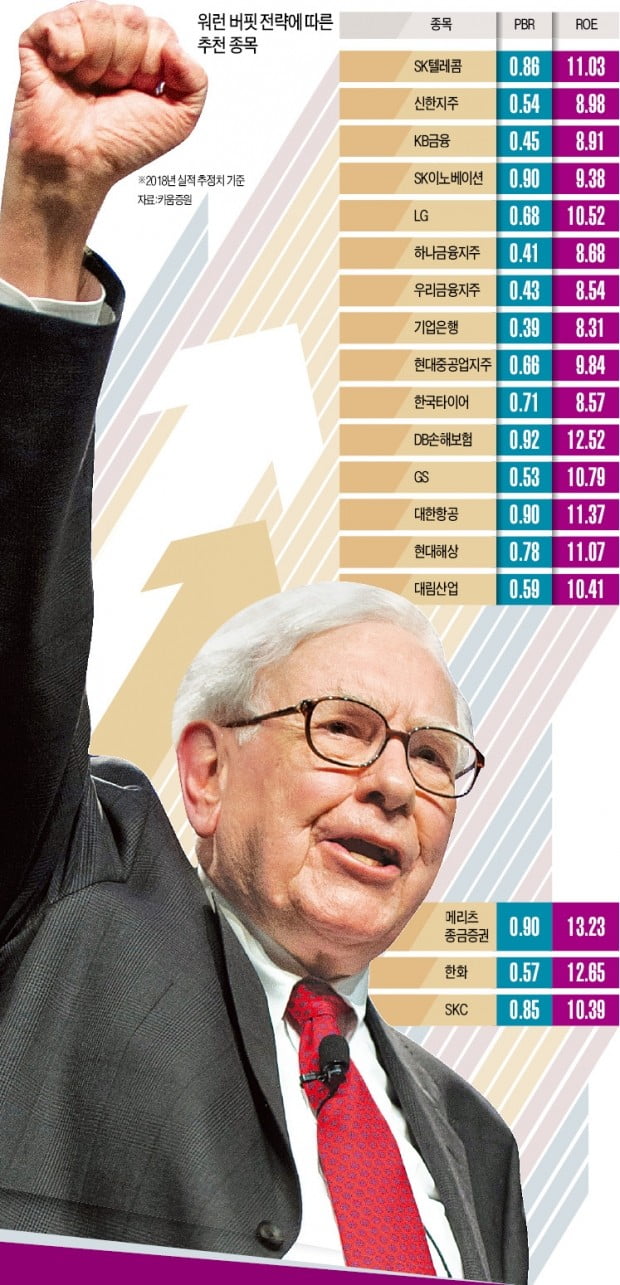

버핏이 관심을 가질 만한 저평가 종목은 누구나 쉽게 구할 수 있는 기업들의 전년도 발표 실적을 바탕으로 선별했다. 우량주 위주의 코스피200지수에 편입된 종목 중 △260일 주가 변동성 하위 50% △PBR 하위 20% △ROE 상위 20%인 종목으로 20~25종목을 추렸다. 2002년부터 3월 말 결산기준 실적을 가지고 매년 4월 1일 리밸런싱(종목 교체)하는 방식으로 추산했다.

강세장보다 횡보장에 적합

이 같은 버핏식 투자 방식은 요즘처럼 변동성이 큰 장세에 더 적합하다는 평가를 받는다. 버핏도 “투자자는 변동성을 친구로 생각해야 한다”며 주식을 싸게 살 수 있는 기회로 삼으라고 조언했다. 이건규 르네상스자산운용 대표는 “시장에 주도주가 있고 트렌드가 있다면 그쪽으로 자금이 몰려 가치주가 소외받을 가능성이 있다”며 “주도주 없이 시장이 횡보하고 있을 때가 가치주가 주목받을 수 있는 좋은 환경”이라고 설명했다.

실제로 주식시장이 호황이던 2017년엔 버핏 전략으로 구성한 포트폴리오의 수익률이 15.1%로, 그해 코스피지수 수익률(21.8%)보다 낮았다. 주도주가 뚜렷했고 지수를 따라 투자하는 패시브형 펀드가 급성장 했다. 이 대표는 “개별 종목에 투자하는 액티브 펀드에서 돈이 대거 빠져나가면 대형주보다 중소형주들이 더 큰 타격을 받는다”며 “2017년 같은 강세장에서는 가치주를 고집하는 것이 정답이 아닐 수 있다”고 말했다.

투자는 최소 3년 이상

하지만 3년 이상을 내다보는 장기투자자라면 가치주 전략이 유효하다고 말한다. 허남권 신영자산운용 대표는 “3년 정도면 한 사이클이 지나간다고 볼 수 있다”며 “가장 나쁜 시점에 투자했다 하더라도 원금을 회복하고 수익을 낼 수 있는 기간”이라고 말했다. 버핏은 “오늘, 내일, 다음주, 내년 주가는 중요하지 않고 중요한 것은 5년이나 10년에 걸쳐 나타나는 주가”라며 추세와 장기투자를 강조했다.

지난해 4분기엔 버핏이 미국시장에서 250억달러(약 28조원) 손해를 본 것이 화제였다. 버핏도 별 수 없다는 얘기가 나왔다. 하지만 그의 ‘5년 기준 상대적 성과 측정방식’에 따르면 분기 손실은 큰 문제가 아니라는 분석도 나온다. 버핏은 평가를 5년 단위로 하며 절대수익률보다는 매년 다우지수를 10% 이상 앞서는 상대수익률을 운용목표로 삼고 있다. 버핏은 “시장의 수익률이 평균 30% 감소한 해에 우리의 수익률이 15% 감소한 것은 시장 수익률이 평균 20% 성장한 해에 우리 수익률도 20% 성장한 것보다 낫다”며 이 원칙에 동의하지 않으면 자신에게 투자하지 말라고 강조한 바 있다.

올해 한국시장에서 담아야 할 종목은

버핏의 전략을 따를 경우 올해 한국 시장에서 담아야 할 종목으론 GS, LG, 한화 등 그룹지주사와 KB금융지주, 신한금융지주, 하나금융지주, 우리금융지주, 기업은행 등 금융회사가 꼽혔다. 최재원 키움증권 연구원은 “안정적 수익을 내고 있는 지주사들이 저평가받고 있기 때문”이라며 “특히 금융 관련 지주사들은 정부 규제에 따른 우려로 주가가 과도하게 빠져 있는 상황”이라고 설명했다. SK텔레콤, 한국타이어, 대한항공, 현대해상, 현대홈쇼핑 등도 버핏의 기준에 적합한 것으로 나타났다. 키움증권에 따르면 SK텔레콤은 올해 실적기준 ROE가 11.0%에 달하지만, PBR은 0.87배에 불과하다.

강영연 기자 yykang@hankyung.com

16년간 韓 증시 투자했다면 수익률은…버핏식 투자 644% ...

장기투자·복리효과·세금 두려워 말라…"인덱스에 묻어두고 일터...

'버핏 스타일'에 주목하는 이유