지난해 하락장에서도 국내 헤지펀드의 성장세는 계속됐다. 코스피지수가 17.3% 하락하는 와중에도 평균 0.33% 손실에 그치는 등 안정적 운용 성과를 내자 고액자산가가 앞다퉈 뭉칫돈을 맡겼다. 헤지펀드는 올 들어서만 4899억원 늘어 25조원대 진입을 눈앞에 뒀다. 절대수익을 추구하는 헤지펀드는 주식시장 시황에 얽매이지 않고 절대수익을 추구한다. 올해 증시 변동성이 커지고, 부동산 규제도 강화될 것으로 예상돼 대안 투자처를 찾는 자산가들의 헤지펀드 수요가 더 늘어날 것이란 전망이다.

규제 완화로 폭풍성장

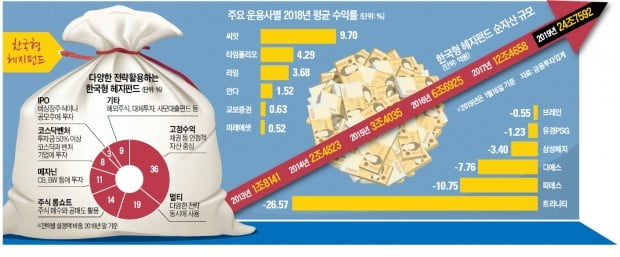

2011년 말 금융당국이 다양한 금융투자상품 육성을 목표로 도입된 ‘한국형 헤지펀드’는 2015년 말 전체 순자산이 3조4035억원에 불과했지만 이후 해마다 두 배씩 폭발적으로 성장했다. 운용사가 아무런 제약 없이 투자자를 모집하고 운용할 수 있는 해외와 달리 국내는 차입 규모 등에 규제가 있어 ‘한국형’이란 수식어가 붙는다.

3년 전만 해도 국내 주식형 공모펀드의 순자산 규모가 헤지펀드보다 10배 이상 컸다. 하지만 작년 말 두 시장 규모가 역전됐다. 헤지펀드는 안정적인 수익률을 내세워 자산가를 끌어들였다. 2011년부터 2017년까지 헤지펀드 수익률은 마이너스인 적이 없었다. 지난해 0.33% 손실을 냈지만 평균 수익률이 -15.93%인 주식형 공모펀드보다는 훨씬 나은 성적이다.

전문가들은 헤지펀드의 약진을 규제 완화에서 찾고 있다. 국내 헤지펀드 시장이 본격적으로 성장한 것은 2015년 10월 금융당국이 운용사 설립 요건을 인가제에서 등록제로 낮춰주면서부터다.

공모펀드는 한 종목에 자산의 10% 이상 투자할 수 없지만 헤지펀드는 이런 투자비중 제한이 없다. 또 헤지펀드는 전통적인 주식 롱쇼트(저평가 주식 매수, 고평가 주식 매도) 외에 기업공개(IPO), 메자닌 등 다양한 투자전략을 활용한다.

‘투자 고수’들이 헤지펀드로 속속 자리를 옮기면서 돈도 따라 이동하고 있다. 한국투자신탁운용에서 간판 상품인 ‘한국투자네이게이터펀드’를 맡아 1조원대 규모로 키운 박현준 매니저는 2017년 회사를 나와 씨앗자산운용을 차렸다. 작년 말에는 박인희 신영자산운용 매니저가 씨앗에 합류했다. NH아문디자산운용의 스타 펀드매니저였던 고영훈 매니저는 신생 헤지펀드운용사인 아스트라자산운용으로 이동했고, 홍정모 매니저는 라임자산운용의 주식운용본부장으로 옮겼다.

운용사별 양극화도 뚜렷

하지만 모든 헤지펀드 운용사의 성과가 좋은 것은 아니다. 특히 작년 변동성이 큰 장세에서 운용사 성적이 크게 엇갈렸다. 타임폴리오, 라임자산운용, 씨앗자산운용 등 멀티전략(롱쇼트, 채권, 메자닌 등 동시에 사용)을 중심으로 한 운용사는 대체로 플러스 성적을 기록했지만 전통적인 주식 롱쇼트와 롱바이어스(공매도 비중을 줄이고 주식 매수에 집중) 전략을 쓴 운용사는 코스피 수익률을 밑도는 손실을 냈다.

펀더멘털 롱숏 전략을 쓰는 ‘유경PSG헤리티지밸류이벤트드리븐전문투자형사모혼합자산투자신탁 제1호 Clsaa C-S’의 작년 수익률은 -11.77%를 기록했다. 트리니티 중소형주 플러스 전문투자형 사모투자신탁 종류 A의 수익률은 -33.72%였다. 김태우 KTB자산운용 사장은 “헤지펀드 운용사가 급격하게 늘었지만 그중 안정적인 수익률을 내는 운용사는 20% 정도에 불과하다”고 말했다.

헤지펀드 업계에서는 올해 멀티전략 헤지펀드에 돈이 집중될 것으로 내다봤다. 원종준 라임자산운용 대표는 “증시 불확실성이 워낙 크기 때문에 다양한 투자 수단을 활용해 변동성을 낮춘 멀티전략 펀드가 관심을 받고 있다”며 “올해 관련 상품 규모를 더 키울 것”이라고 말했다.

헤지펀드가 ‘고액자산가들의 전유물’이라는 인식이 확산되자 금융당국은 2017년 500만원만 있어도 헤지펀드에 가입할 수 있는 길을 열었다. ‘사모재간접 공모펀드’가 도입됐다. 지금은 삼성자산운용과 미래에셋자산운용 두 곳에서만 펀드를 내놓지만 라임, 타임폴리오 등 헤지펀드 운용사가 속속 공모펀드 시장에 뛰어들면서 상품 종류가 늘어날 전망이다.

최만수 기자 bebop@hankyung.com

PBS도 동반성장 … 증권사들 격전

KB운용 '한국형 헤지펀드' 재출시

"미 증시 폭락 주범은 공매도였다"