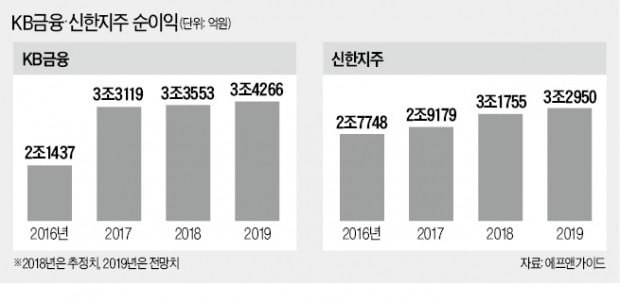

금융업종 내 KB금융과 신한금융지주의 1위 경쟁이 치열하다. 작년 실적에 대한 증권사 컨센서스(추정치 평균)는 여전히 KB금융이 선두지만, 최근엔 신한금융지주가 순이익 기준으로 KB금융을 앞섰을 것이란 분석이 나왔다. KB금융이 작년 4분기에 인건비 부담이 커지며 ‘실적 쇼크’를 냈을 것이란 추정에 근거한 것이다. 국민은행 파업 등 노사 갈등이 장기화되면 오렌지라이프(옛 ING생명) 인수로 경쟁력을 높인 신한지주에 계속 밀릴 수 있다는 전망도 나온다.

미래에셋대우는 최근 보고서에서 KB금융의 작년 순이익 규모를 3조1260억원으로 추정했다. 증권사들의 순이익 컨센서스(3조3553억원)보다 7% 적다. 미래에셋대우는 KB금융의 목표주가도 7만5000원에서 7만500원으로 내렸다. KB금융 주가는 4만6100원이다. 반면 신한지주에 대해선 작년에 3조2171억원의 순이익을 올려 컨센서스(3조1755억원)를 소폭 웃돌았을 것으로 추정했다. KB금융이 2017년만 해도 순이익 3조3435억원으로 신한지주(2조9481억원)를 압도했지만, 지난해 역전됐다는 것이다.

미래에셋대우는 KB금융의 작년 4분기 순이익이 전년 동기 대비 53.6% 줄어든 2572억원에 그쳤을 것으로 추정했다. 컨센서스(4876억원)를 47.3% 밑도는 수치다. KB금융의 4분기 순이자이익은 은행의 순이자마진(NIM) 호조에 힘입어 전년 동기 대비 13.7% 늘어난 것으로 추정했지만 4분기 인건비 등 판매관리비 지출이 급증하면서 ‘실적 쇼크’가 불가피할 것으로 봤다. KB금융이 연말 성과급과 희망퇴직 비용 등으로 4000억원가량을 추가로 집행하면서 4분기 판관비가 전년 대비 10.6% 증가했을 것으로 추정했다. 반면 신한지주는 4분기에 5737억원의 순이익을 올리며 컨센서스(5162억원)를 10% 웃돌았을 것으로 추정했다. 신한지주의 4분기 판관비는 전년 동기 대비 14.1% 줄어든 1조3631억원으로, 비교적 잘 관리되고 있다고 평가했다. 대신증권에 따르면 KB금융의 지난해 9월 말(누적) 기준 판관비율은 48.6%로, 은행업종 평균(45.7%)보다 높고 신한지주는 43.7%로 낮다.

증권가에서는 올해 오렌지라이프가 자회사로 편입되면서 신한지주의 순이익 규모가 더욱 커질 것으로 본다. 신한지주가 59.1% 지분을 보유한 오렌지라이프의 올해 예상 순이익 컨센서스는 3458억원이다. 지분율을 감안하면 오렌지라이프가 신한지주 연간 순이익에 2045억원 기여할 것이란 계산이다. 강혜승 미래에셋대우 연구원은 “인수합병(M&A)을 통해 은행 및 카드 부문 비중을 낮추고 성장 동력을 확보한 점이 긍정적”이라고 덧붙였다.

KB금융과 신한지주는 올해도 리딩뱅크 자리를 놓고 접전을 벌일 전망이다. 미래에셋대우는 KB금융의 올해 순이익 규모를 3조6219억원으로, 신한지주는 3조4820억원으로 예상했다. 근소하게나마 KB금융이 다시 1위에 오를 것으로 봤다. 한 증권사 관계자는 “KB금융이 작년 4분기 일회성 비용 때문에 다소 부진했지만 자본력 등 반등할 잠재력이 크다”며 “그러나 은행 노사 문제가 원만히 해결되지 않으면 금융소비자 이탈 등으로 인해 M&A로 상승세를 탄 신한지주에 밀릴 수 있다”고 말했다.

오형주 기자 ohj@hankyung.com

"신한지주, 올해 은행 주 내 가장 편안한 선택"-이베스트

한 달 만에…코스피지수 '2100 고지' 코앞

KB금융, LG와 블록체인 등 신사업 공동 발굴

KB금융·LG, 블록체인·AI 등 신기술 사업 공동 추진