[뉴욕증시] 호르무즈 상선 공격에 유가 뛰며 혼조세…다우 0.61%↓

주식 시장이 또다시 힘든 하루를 보냈다. 시장은 1% 이상 하락했으며, S&P 500 지수는 1.07% 하락 마감했다. 특히, 시장의 종목 흐름(breadth)은 매우 약세를 보였다.

S&P 500 구성 종목 중 470개가 하락했고, 31개가 상승했으며, 2개는 변동이 없었다. 전반적으로 매우 약세를 보인 하루였다.

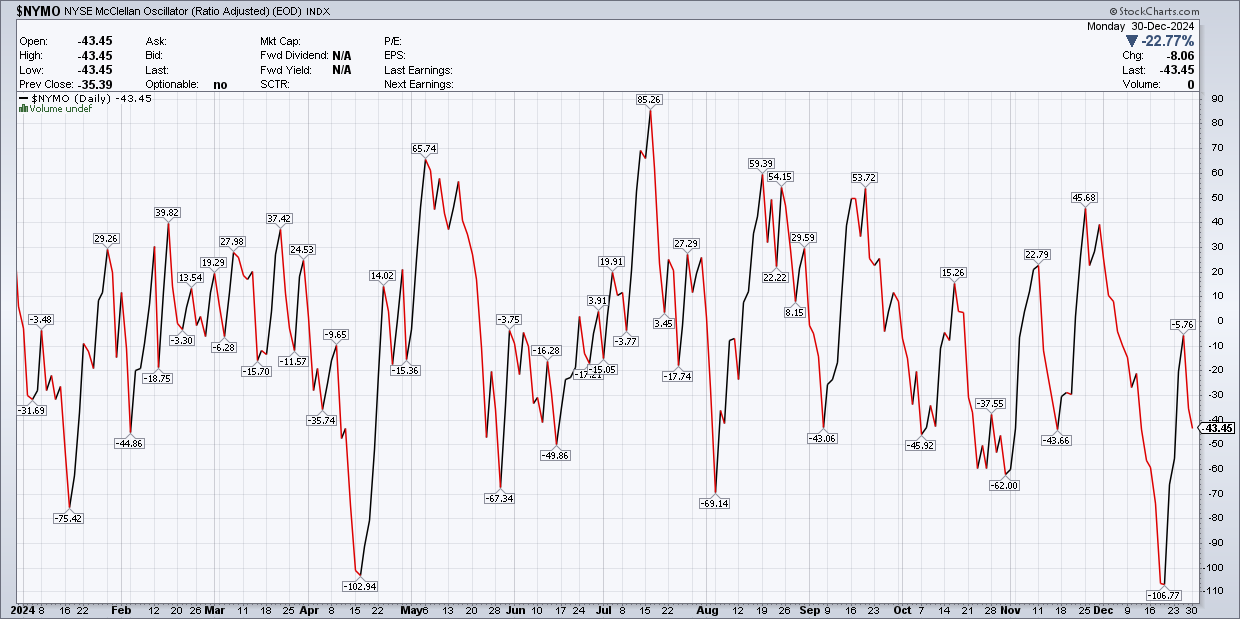

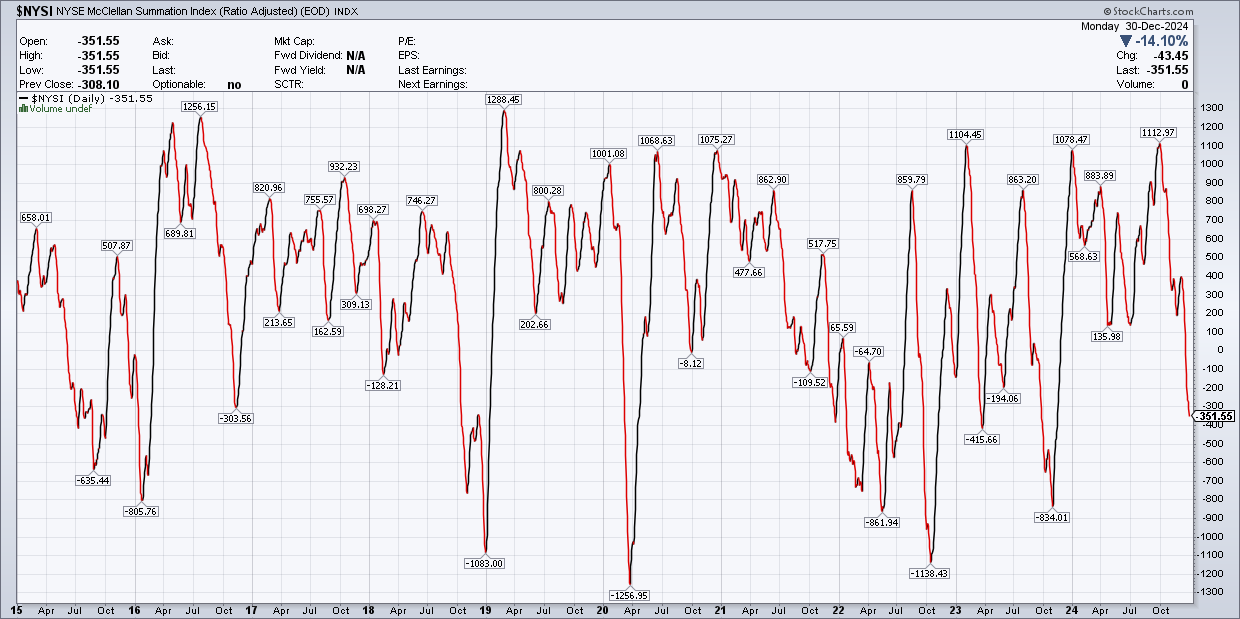

뉴욕증권거래소에서는 하락 종목이 상승 종목보다 823개 더 많았다. 이는 금요일의 1,700개 이상의 하락 종목보다는 나아졌지만 여전히 부정적인 흐름이다. NYSE의 맥클레란 오실레이터는 -5에서 -43으로 하락했으며, -106에서 잠시 반등한 이후 다시 약세를 보이고 있다. 이는 시장의 종목 흐름(breadth)이 여전히 약하다는 것을 나타낸다. 또한, 서메이션 지수(Summation Index)는 -351로 하락하며 부진한 종목 흐름 지표를 더욱 뒷받침하고 있다.

이러한 수치를 고려할 때, S&P 500 지수는 더 큰 하락이 예상될 수 있었다. 동일가중 S&P 500(RSP)은 11월 27일 고점에서 약 7.5% 하락한 반면, 주요 S&P 500은 단 3% 하락에 그쳤다.

한편, 나스닥은 고점에서 약 4% 하락했으며, 러셀 2000(IWM)은 거의 10% 가까이 하락했다.

섹터별 지수는 더욱 심각한 손실을 보여준다. 주택 섹터(HGX)는 고점에서 18% 하락했으며, 2024년 초 수준에서 몇 퍼센트 포인트 높은 7월 수준 근처에서 거래되고 있다.

소재 섹터(XLB)는 고점에서 15% 하락했으며, 연초 수준으로 돌아갔다. 만약 '매그니피센트 7' 주식들의 강한 성과가 없었다면, S&P 500 전체 손실은 훨씬 더 컸을 가능성이 있다.

이 시장 약세는 유동성 문제와 금리 상승에 기인하는 것으로 보이며, 이러한 추세는 10월 중순부터 지속되고 있다. XLB와 HGX 같은 주요 섹터는 그 무렵 고점을 형성하며 더블 톱(double top)을 기록한 후 하락세로 전환되었다.

어제 S&P 500의 움직임은 리밸런싱 이벤트처럼 보였다. 지난 두 거래일 동안 시장 개장 전인 오전 7시에서 8시 사이 선물 시장에서 상당한 매도 압력이 있었으며, 이는 적지 않은 거래량을 동반했다. 어제 오전 7시경에도 비슷한 하락세가 있었지만, 거래량은 다소 가벼웠다. 오늘도 이 패턴이 반복된다면, 이러한 움직임이 리밸런싱 또는 유사한 흐름과 관련이 있다는 것을 확인할 수 있을 것이다.

어제 10년물 국채 금리가 9~10bp 하락했지만, 그 원인은 명확하지 않다. 올해 초 1월 2일 3.83%에서 4.53%로 70bp 상승했던 점을 감안하면, 어제의 하락은 연말 포트폴리오 리밸런싱의 영향을 반영한 것일 수도 있다.

또한, 대부분의 글로벌 시장이 12월 31일에 휴장하는 반면, 미국 시장은 하루 종일 열려 있어 연말 거래일에 주요 유동성 공급원이 된다는 점도 주목할 가치가 있다.

어제 S&P 500 지수는 5,875 수준에서 지지받았으며, 오후 내내 5,935 수준에서 저항을 마주했다. 만약 5,875 지지선이 무너진다면, 다음으로 주목해야 할 수준은 5,785이며, 이는 새해 초 더 큰 움직임으로 이어질 가능성이 있다.

S&P 500 지수에서 잠재적인 헤드앤숄더 패턴이 형성되고 있지만, 58.75 이하로 하락해야 더 확실한 결론을 내릴 수 있다. 앞으로 하루나 이틀 동안 상황이 어떻게 전개되는지 지켜볼 필요가 있다.

Happy New Year!

***

주요 용어:

-

맥클레란 오실레이터(McClellan Oscillator): 시장의 폭(momentum)을 측정하는 기술적 지표로, 상승 주식과 하락 주식 간의 차이를 분석한다. -43과 같은 음수 값은 약세 추세를 나타낸다.

-

서메이션 인덱스(Summation Index): 맥클레란 오실레이터의 누적 버전으로, 장기적인 시장 폭 추세를 추적한다. -351과 같은 깊은 음수 값은 지속적인 약세를 강조한다.

-

더블 탑(Double Top): 자산 가격이 비슷한 수준에서 두 번 정점을 찍은 후 하락하는 하락형 차트 패턴이다. 이는 종종 하락 추세의 전조가 된다.

-

RSP (S&P 500 동등 가중치 지수): S&P 500의 모든 종목에 동일한 가중치를 부여하는 지수로, 대형 기술주가 시장 성과를 가리는 것을 방지하고 시장의 건강 상태를 더 잘 반영한다.

-

HGX (주택 지수): 주택 관련 주식을 추적하는 섹터별 지수이다. 정점에서 18% 하락한 것은 섹터의 심각한 어려움을 나타낸다.

-

XLB (소재 섹터 ETF): 화학, 건축 자재, 광업 등 소재 기업을 추적하며 산업 동향을 강조한다. 올해의 대부분의 수익을 반납했다.

-

매그니피센트 세븐(Magnificent Seven): 최근 S&P 500의 성과에 불균형적으로 영향을 미친 7개의 대형 기술주(예: Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT))를 지칭하는 용어이다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지