이란 대통령, 인접국에 대한 공격 중단 발표

By Timothy Fries

시가총액이 큰 기업은 그 특성상 현금 유입과 차입 자본에 대한 접근성이 높다. 반면, 시가총액이 20억 달러 이하인 소규모 주식은 성장기에 자금 조달에 더 많이 의존한다.

금리 인하로 자금 조달 여건이 완화되고 있는 지금, 소형주가 수혜를 볼 수 있다. Global X ETF 데이터에 따르면 소형주 러셀 2000(RUT)지수는 각 완화 사이클의 마지막 인하 후 12개월 동안 평균 36% 수익률을 기록했다. 2년간 누적 수익률은 42%에 달한다.

비교를 위해 1986년 이후 러셀 2000 지수의 연평균 수익률은 9%이다. 이는 연초 이후 9.34%의 RUT 성과와도 일치한다. 이 과거 데이터를 염두에 두고 어떤 소형주가 가장 큰 급등 잠재력을 가지고 있을까?

굿이어 타이어 & 러버 (Goodyear Tire & Rubber Company)

품질 좋은 타이어의 대명사인 굿이어 타이어 & 러버 (NASDAQ:GT)는 미국에서 시장 점유율 10.5%로 여전히 선두 타이어 브랜드 자리를 유지하고 있으며, 그 뒤를 미쉐린(EPA:MICP)이 따르고 있다. 타이어 수요는 겨울과 여름 시즌에 맞춰 발생하기 때문에 회사의 사업은 계절적 영향을 많이 받지만, 사계절용 타이어 부문이 점차 성장하고 있다

SUV가 점점 더 지배적인 미국 시장에서 휠 사이즈가 커지는 것도 굿이어의 수익을 높이는 데 기여하고 있다. 특히 사계절용 타이어인 벡터 4시즌 3세대는 유럽연합에서 A등급을 획득하는 등 좋은 성과를 거두었다. 재무적 측면에서는 굿이어의 2024년 2분기 수익 보고서에서 그 결과를 확인할 수 있다.

이 회사는 전년 대비 173.4% 증가한 3억 3,900만 달러의 영업이익을 올렸다. 순매출은 45억 7,000만 달러로 전년 대비 6.1% 감소했지만, 부문 영업 이익(SOI) 마진은 전년 대비 5.4% 포인트 증가한 8.9%를 기록했다. 이는 굿이어가 더 높은 수익성을 달성하고 비용 통제를 강화했음을 의미한다.

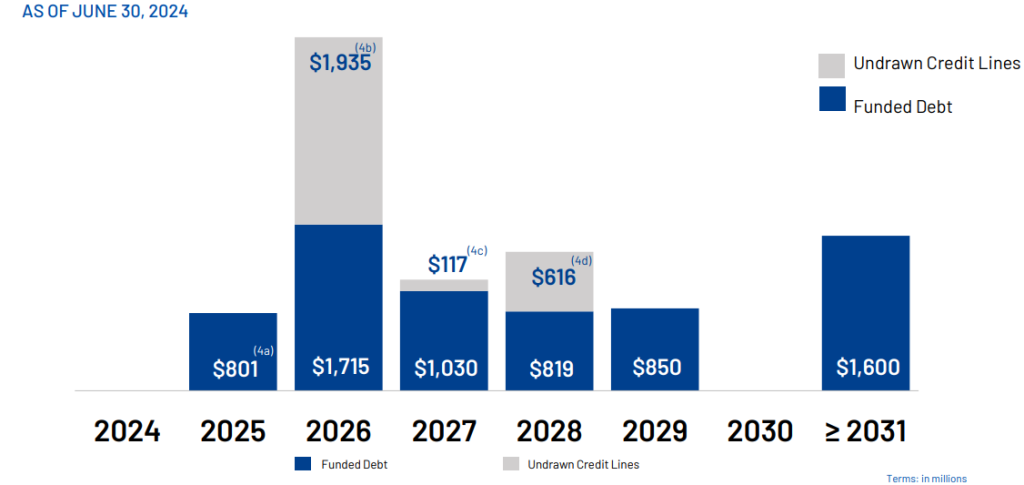

작년의 순손실 2억 8백만 달러와 비교하면 지난 분기 순이익은 8,500만 달러로 140.9% 개선되었다. 하지만 매출 감소와 상대적으로 높은 84억 7,000만 달러의 부채로 인해 주가는 전년 동기 대비 41% 하락했다.

마찬가지로 굿이어의 잉여 현금 흐름은 2024년 첫 6개월 동안 전년 동기 대비 14.9% 감소했다. 그럼에도 불구하고 재무 여건이 완화되면서 9월 첫 금리 인하가 단행되기 전에도 미인출 신용 한도가 많았기 때문에 부채를 재조정할 수 있는 유리한 입지를 확보하고 있다.

굿이어는 연휴 이후 수요와 봄 시즌의 시작으로 인해 일반적으로 더 높은 매출을 기록한다. 올해의 굿이어 성적이 좋지 않았다는 점을 감안할 때, 이는 굿이어에 진입할 수 있는 좋은 투자 기회를 제공한다.

52주 평균 11.95달러와 비교해, 현재 GT 주가는 주당 8.39달러에 거래되고 있다. 나스닥의 전망 데이터에 따르면, 굿이어의 평균 목표 주가는 13.6달러이며, 최저 전망치는 주당 10.2달러이다. 최고가는 주당 17달러로, 향후 12개월 내 두 배의 수익을 낼 잠재력이 있다.

마라 홀딩스(MARA Holdings, Inc.)

4월 4차 반감기 이후 비트코인 총 공급량의 94.12%가 이미 채굴되었기 때문에 비트코인 인플레이션율은 0.84%로 떨어졌다. 역사적으로 비트코인이 반감기 후 사상 최고가를 경신하려면 최대 18개월이 걸린다.

이 때 마라 홀딩스(NASDAQ:MARA)와 같은 비트코인 채굴 회사는 수익률이 크게 증가한다. 현재 마라 홀딩스는 1,100MW의 컴퓨팅 용량을 갖춘 14개의 데이터 센터를 보유하고 있다. 2024년 2분기에 2,058 BTC를 채굴하여 무제한 현금 및 현금 등가물, BTC 보유량을 14억 달러로 늘렸다.

전년 동기 대비 해시레이트는 17.7 EH/s에서 36.9 EH/s로 두 배 증가했으며, 시설 업그레이드에 투자하고 텍사스 그랜베리 데이터 센터에 침수 냉각 기술을 배치했다.

8월에 2억 5천만 달러 규모의 전환사채 발행을 발표한 이후, 올해 들어 마라 홀딩스 주가는 30% 가까이 하락했다. 그럼에도 불구하고 2024년 말까지 50 EH/s의 해시레이트 용량을 실현한다면, 해당 기업은 최고의 비트코인 채굴 업체가 될 것이다.

더 중요한 점은, 투자자들은 미국 정부가 지출을 줄일 가능성이 더 높은지, 아니면 연방준비제도를 통해 부채를 통화화할 가능성이 더 높은지를 고민해야 한다. 대통령 선거가 11월에 있든 없든, 후자가 더 가능성이 크다. 이런 시나리오에서는 비트코인이 새로운 자본 유입을 끌어들일 만큼 성숙해져 마라 홀딩스의 실적 개선으로 이어질 것이다.

52주 평균인 18.07달러 대비 현재 주가는 주당 15.99달러이다. 나스닥 예측 데이터에 따르면 해당 기업의 평균 목표 주가는 주당 20.5달러이다. 그러나 비트코인 가격 변동은 현재 주당 최고가인 27달러를 넘어서도 이 예측을 빠르게 바꿀 수 있다.

매그나이트(Magnite, Inc.)

판매 측 광고 플랫폼(SSP)으로 운영되는 매그나이트(NASDAQ:MGNI)는 게시자들 사이에서 광고 공간(재고)을 수익화하는 데 매우 인기가 높다. 이 회사는 게시자들이 광고 교환소와 연결되어 광고주들이 가용 광고 공간에 대해 입찰할 수 있도록 하여 게시자에게 최적의 광고 가격을 제공하는 것으로 명성을 쌓았다.

또한, 매그나이트는 공급 측면과 수요 측면의 도구를 결합하여 실시간 입찰과 수익률 최적화를 촉진한다. 통합된 마켓플레이스를 통해 전체 프로세스를 간소화하는 동시에 아마존(NASDAQ:AMZN) 및 구글(NASDAQ:GOOGL)과 주주로 파트너십을 맺었다.

이전에 루비콘 프로젝트로 알려졌던 이 회사는 텔라리아(Telaria)와 합병한 후 2020년에 매그나이트로 이름을 변경했다. 그 이듬해, 매그나이트는 SpotX를 인수하여 스트리밍에 광고를 전달하는 수단으로 연결된 TV(CTV) 시장으로 확장했다.

2024년 2분기 수익 보고서에서 전년 동기 대비 7% 증가한 1억 6,290만 달러의 매출을 기록했으며, 전년 동기 7,390만 달러의 순손실에 비해 순손실은 110만 달러로 크게 개선되었다. 2024 회계연도 전체로 보면 매그나이트는 순이익과 주당순이익(EPS)이 플러스를 기록할 것으로 예상하고 있다.

2023년 3분기에서 2024년 1분기까지, 이 회사는 EPS 예상치를 큰 차이로 상회했다. 52주 평균 10.73달러과 비교해 현재 주가는 주당 11.97달러에 거래되고 있다. 평균 목표 주가는 18.06달러이며, 최저 예상치는 주당 15달러로, 투자를 시작하기에 에 적절한 시점이 되고 있다.

***

저자 팀 프라이스나 본 웹사이트인 더토큰리스트는 재정적 조언을 제공하지 않습니다. 재정적 결정을 내리기 전에당사 웹사이트 정책을참조하시기 바랍니다.