뉴욕증시, 혼조세 전환…트럼프 대통령의 중동 리스크 완화 발언에 국제유가 하락, 국방부 장관의 이란 총공세 암시에 불확실성 확대, 증시는 기술주 중심의 상승 지속 [이완수의 출근길 글로벌마켓 핫이슈]

By Ismael De La Cruz

(2024년 6월 3일 작성된 영문 기사의 번역본)

- S&P 500 지수에서 총 6개 종목의 노출이 30%이고 나스닥은 40%라는 사실을 어떻게 활용할지 알아보자.

- 6월은 역사적으로 증시에 호의적이지 않지만, 올해는 상황이 다를 수 있다.

- 엔비디아 주식 분할이 향후 주가에 미칠 영향을 살펴본다.

- 시장 기회를 활용해 투자하고 싶다면, 주저하지 말고 인베스팅프로를 구독해 보자.

S&P 500 지수는 5월에 거의 5% 상승해 많은 사람을 놀라게 했다. 이런 일은 지난 40년 동안 단 6차례 발생했다는 점을 고려하면 주목할 만한 성과다.

과거 데이터를 통해 향후 몇 달간 시장의 잠재적 성과에 대해서 예측해 보자.

- 6월: S&P 500 지수는 역사적으로 실적이 좋은 5월 이후 뒤따르는 6월에도 상승세를 보였고, 6번 중 5번의 경우 평균 1.2% 상승률을 기록했다.

- 1년 전체: 5월에 시장이 상승한 경우, 1년 전체를 보면 S&P 500 지수 평균 수익률은 8.6%였다.

6월과 8월은 선거 때문에 상승?

흥미롭게도 6월과 8월은 일반적으로 시장 수익률이 저조한 달로 간주된다. 하지만 선거가 있는 해에는 이 두 달 동안각 평균 1.3%의 수익률을 기록하며 역사적으로 상승세를 보였다.

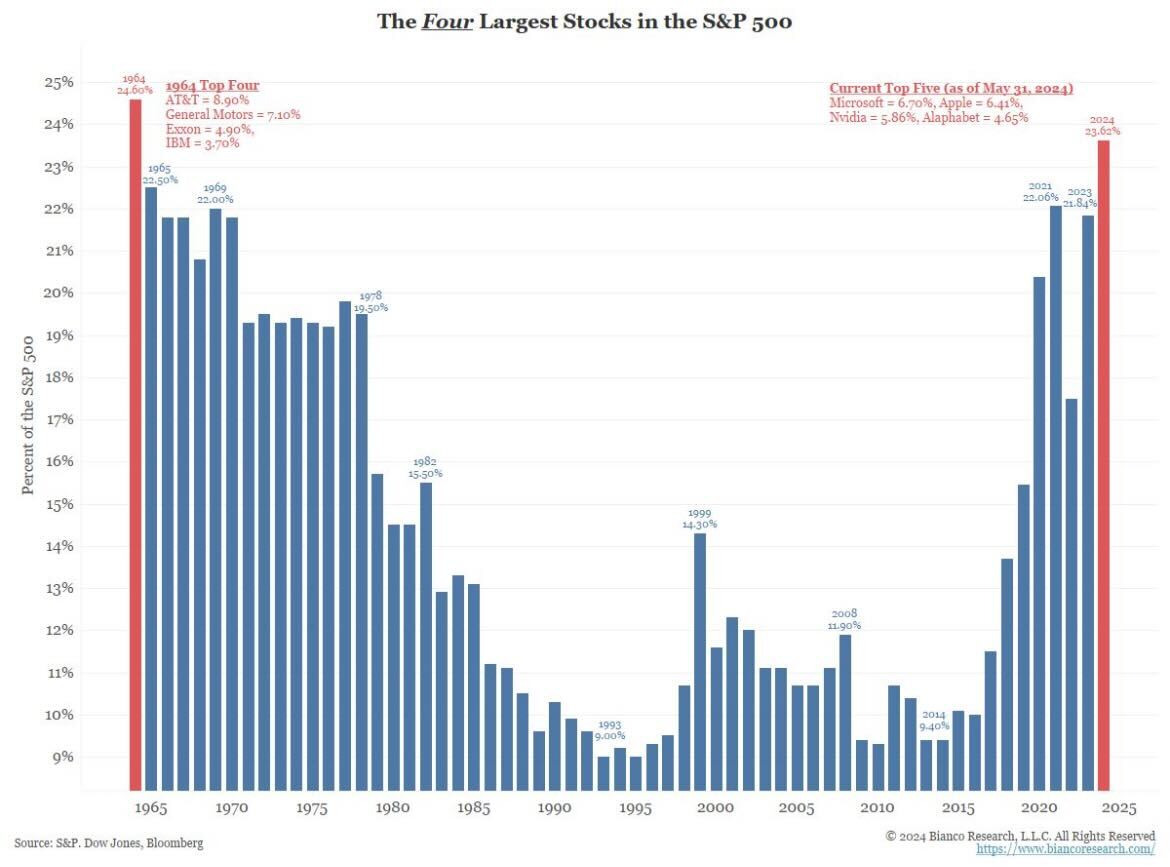

S&P 500 지수 집중도, 최고치 경신

현재 마이크로소프트(NASDAQ:MSFT), 애플 (NASDAQ:AAPL), 엔비디아(NASDAQ:NVDA), 알파벳(NASDAQ:GOOG), 아마존(NASDAQ:AMZN), 메타 플랫폼스(NASDAQ:META) 등 6개 기업이 전체 지수의 무려 30%를 차지하고 있다. 이러한 집중도는 다른 주요 지수로도 확대되어, 동일한 6개 기업이 MSCI World의 18%, 나스닥 100 지수의 40%를 차지하고 있다.

지난 30년 동안 S&P 500 지수에서 상위 6개 기업의 평균 비중은 10%에 불과했다. 기술 거품이 최고조에 달했던 2000년에도 시스코(NASDAQ:CSCO), 인텔(NASDAQ:INTC), 제너럴 일렉트릭(NYSE:GE), 엑슨모빌(NYSE:XOM), 월마트(NYSE:WMT) 같은 기업은 현재의 “빅 6”와 같은 수준의 지배력을 보유하지 못했다.

1분기 말 헤지펀드의 상위 5개 종목 보유 현황을 분석해보면 이러한 집중도가 더욱 돋보인다. 특히, 과거에 두드러졌던 테슬라(NASDAQ:TSLA)와 애플은 이제 상위권에서 거의 사라졌다.

S&P 500 지수의 높은 집중도를 활용하고 싶다면?

몇 달 전에 언급했듯이 Roundhill Magnificent Seven ETF (NASDAQ:MAGS)는 이러한 상위 종목에 노출될 수 있는 편리한 방법을 제공한다.

2023년 4월에 출시된 MAGS 펀드는 방금 설명한 S&P 500 종목 중 가장 비중이 높은 6개 종목과 테슬라를 포함한 매그니피센트 세븐 종목을 추종한다. MAGS ETF는 0.29%의 낮은 운용수수료를 자랑한다. 또한 분기별로 자동으로 리밸런싱하면서 매그니피센트 세븐 종목에 대한 동일가중을 유지하므로 시장 선도주에 지속적으로 노출될 수 있다.

엔비디아, 실적 호조와 주식 분할 계획으로 급등

긍정적인 실적과 10:1 주식 분할 계획에 힘입어 엔비디아의 주가는 실적 발표한 후 급등했다. 시장의 예상을 뛰어넘는 실적을 발표했을 뿐만 아니라 배당금도 150% 대폭 인상한다고 밝혔다.

이번 엔비디아 주식 분할은 더 많은 투자자들이 개별 주식에 더 쉽게 접근할 수 있도록 하는 것을 목표로 한다. 발행 주식 수를 늘리면서 개별 주식의 가치를 낮춤으로써 투자자들은 더 낮은 진입 가격으로 주식을 구매할 수 있다.

회사의 전체 가치는 변하지 않지만, 주가가 낮아지는 심리적 효과로 인해 새로운 투자를 유도할 수 있는 것이다.

하지만 과거 데이터를 보면 엇갈린 결과가 나온다. 주식 분할은 1년 후 평균 24%의 수익률로 강세 촉매제 역할을 하는 경우가 많지만, 같은 기간 동안 30%의 기업은 마이너스 수익률을 경험하기도 했다.

2024년 글로벌 증시 순위

- 일본 닛케이16.01%

- 이탈리아 FTSE MIB 14%

- 스페인 Ibex 35 12.6%

- 미국 나스닥 11.5%

- 독일 Dax 11%

- 유로존 유로 스톡스50 10.8%

- 미국 S&P 500 10.6%

- 영국 FTSE 100 7.01%

- 중국 항셍 6.06%

- 프랑스 Cac 5.96%

- 미국 다우존스 2.1%

투자자 심리 (AAII)

향후 6개월 동안 주가가 상승할 것으로 기대하는 낙관적 심리는 39%로 과거 평균 37.5%를 상회했다.

향후 6개월 동안 주가가 하락할 것으로 기대하는 비관적 심리는 26.7%로 과거 평균 31%을 하회했다.

주: 이 글은 정보 제공 목적으로만 작성되었습니다. 어떤 방식으로든 자산 매수를 장려하거나 투자를 요청, 제안, 추천, 조언, 상담 또는 권유하는 것으로 간주되지 않습니다. 모든 자산은 다양한 관점에서 평가되며 매우 위험하므로 투자 결정 및 관련 위험은 각 투자자의 책임이라는 점을 알려 드립니다.

S&P500, 나스닥, 다우 등 시장을 이기고 싶으세요? 쿠폰코드 "ilovepro12" 입력하고 인베스팅프로+를 구독해 보세요!

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지