[뉴욕증시] 트럼프 이란전 낙관에 반등… 나스닥 1.38%↑

By Jesse Cohen

(2024년 2월 2일 작성된 영문 기사의 번역본)

- 미국 증시는 1월을 긍정적인 분위기로 마무리했으나 투자자들은 앞으로 몇 주 동안은 급격한 변동에 대비해야 한다.

- 2월은 시장에 영향을 미치는 몇 가지 이벤트로 인해 어려운 한 달이 될 수도 있다.

- 미국 고용보고서, 소비자물가지수, 기업 실적이 주목된다.

- 최대 50% 할인 가격으로 인베스팅프로를 구독하고 프로팁(ProTips)을 통해 어닝 시즌을 한눈에 확인해 보자.

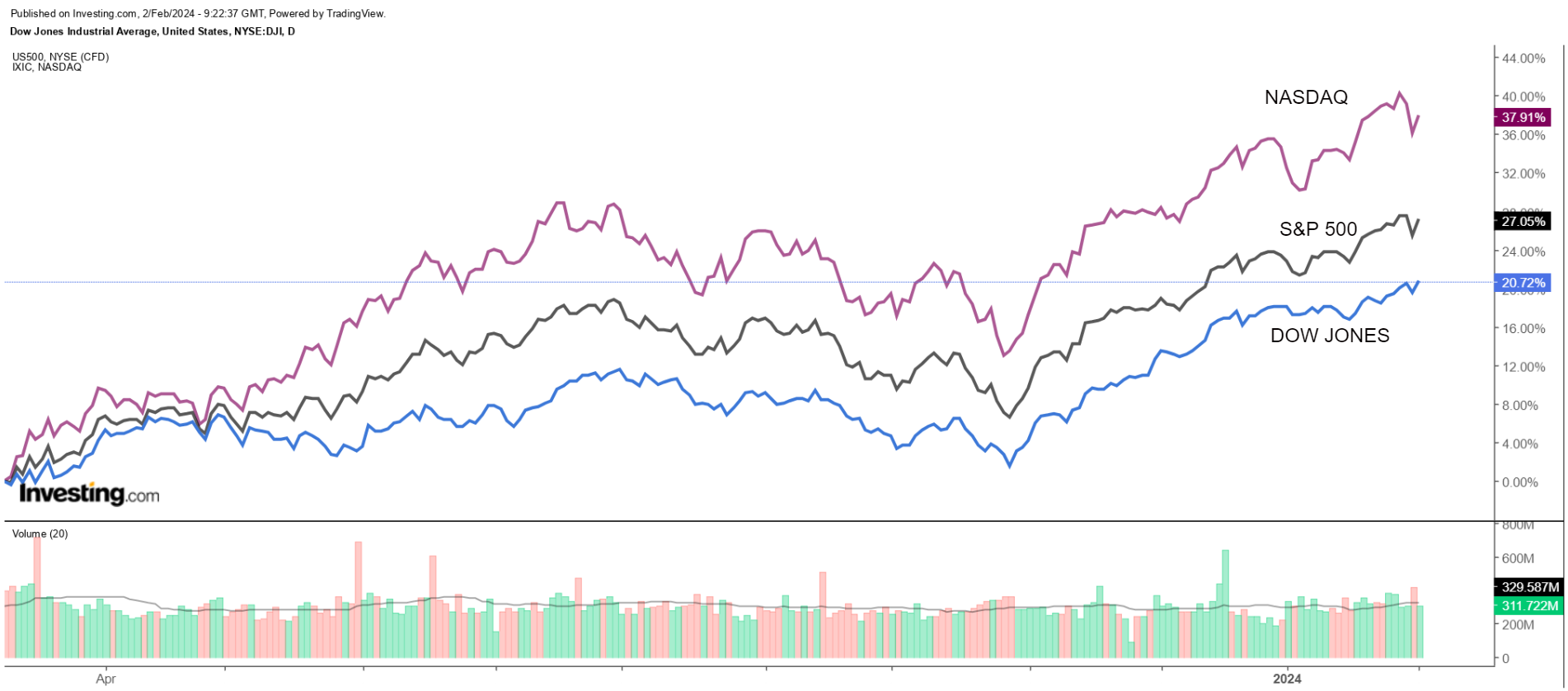

투자자들은 1월에 비교적 순조롭게 한 해를 시작했지만, 연중 증시 최악의 달 중 하나로 꼽히는 2월에는 새로운 혼란에 대비해야 할 것이다.

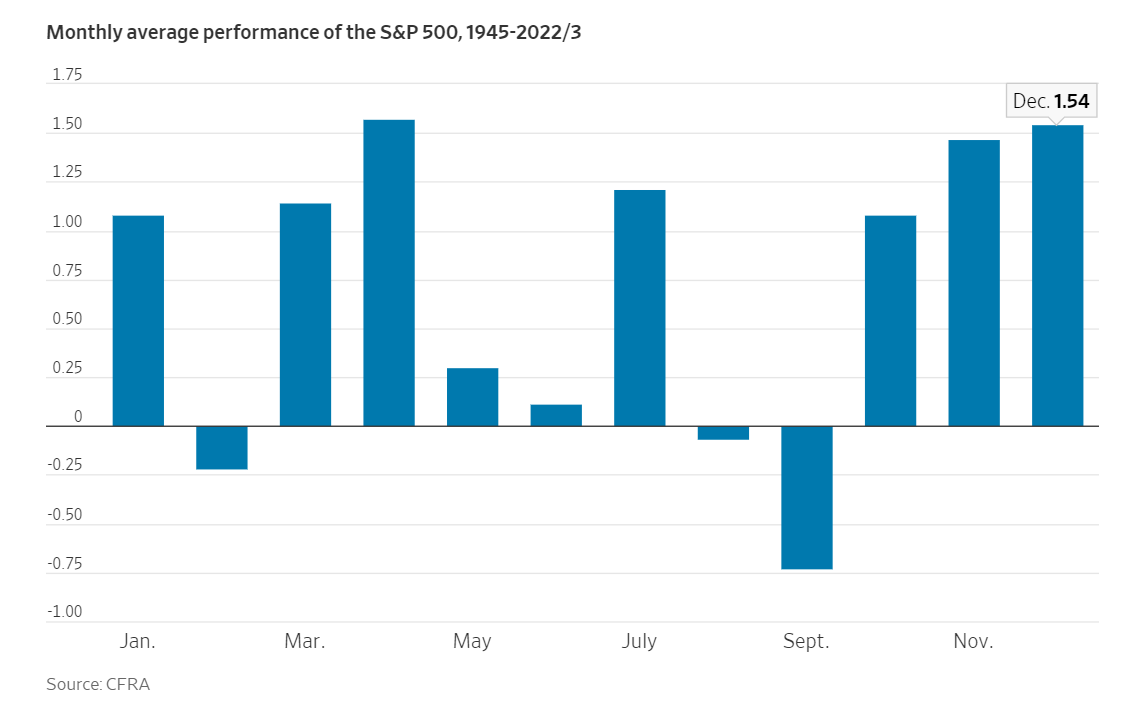

1945년 이후 S&P 500 지수는 2월에 평균 0.3% 하락을 기록했다.

평균적으로 다른 달의 평균 상승률이 0.8%인 것과 비교된다. 작년 2월에는 투자자들이 연준의 공격적 금리인상 계획을 우려하면서 벤치마크 지수가 2.6% 하락했었다.

실제로 연준은 여전히 투자 심리와 증시 움직임을 주도하고 있으며, 최근에는 금리인하 시작 시기에 대한 추측이 난무하고 있다.

이 글을 작성하는 지금 3월 금리동결 확률은 65%, 0.25%p 인하 확률은 35%로 나타나고 있다. 지난 금요일 1월 비농업 고용건수가 35만 3천 건 증가하면서 예상치(18만 7천 건 증가)를 크게 뛰어넘었기 때문이다.

지난 수요일 FOMC 이후 기자회견에서 제롬 파월 연준 의장은 인플레이션 목표치 2%를 달성하기 위해서는 노동시장 및 경제성장의 둔화가 필요하다고 언급했다.

파월 의장은 “요약하자면 견고함~강력함 수준의 성장과 3.7%의 실업률은 노동시장이 여전히 강하다는 점을 나타낸다”며 “솔직히 말해서 경제 상황은 좋다”고 전했다.

인베스팅닷컴 연준 금리 모니터링 도구에 따르면 투자자들은 5월 금리인하 확률은 70% 이상으로 보고 있다.

투자자들이 금리, 인플레이션, 경제 전망을 계속 가늠하면서 이번 달에는 많은 변동이 있을 수 있다.

1월 미국 소비자물가지수 발표: 2월 13일 화요일

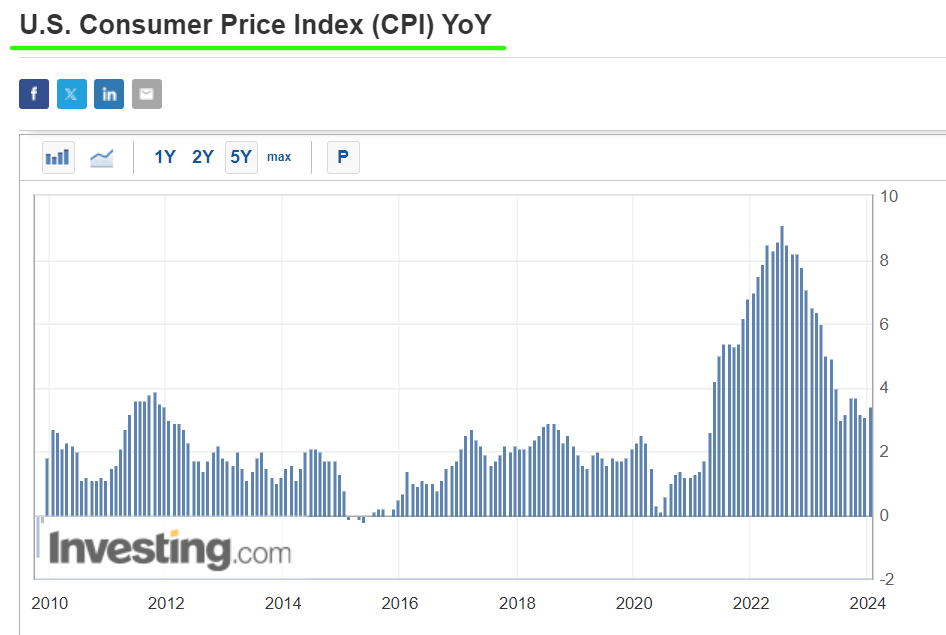

2월 13일 화요일 오전 8시 30분(현지시간)에 1월 미국 소비자물가지수가 발표될 예정이다. 물가는 연준 목표치의 거의 2배 속도로 상승하는 것으로 나타날 것이다.

12월의 3.4% 상승에 이어 1월에는 3.2~3.6% 상승이 예상된다.

미국 소비자물가지수는 2022년 여름 40년래 최고치 9.1%를 기록한 이후 크게 하락했지만, 여전히 연준 목표치 2%보다는 빠른 속도로 상승하고 있다.

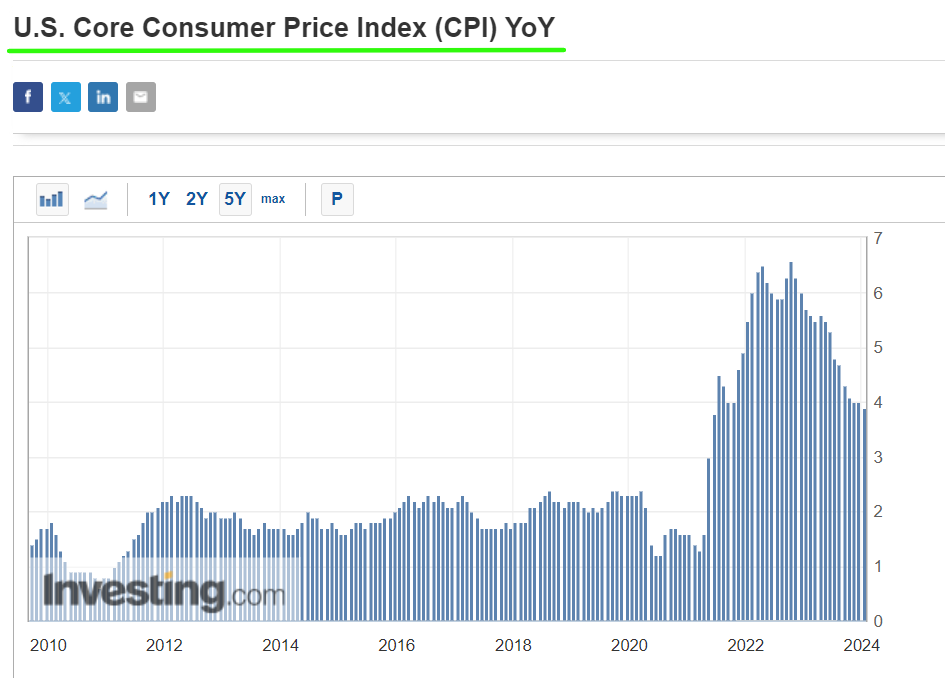

한편 식품 및 에너지 가격을 제외한 근원 소비자물가지수는 1월에는 3.7~4.0% 상승한 것으로 예상된다. 12월에는 전년 대비 3.9% 상승했었다. 연준 위원들은 근원 소비자물가지수가 향후 인플레이션 방향성을 보다 정확하게 제시한다고 보고 면밀하게 주시하고 있다.

연준 위원들은 근원 소비자물가지수가 향후 인플레이션 방향성을 보다 정확하게 제시한다고 보고 면밀하게 주시하고 있다.

예측: 필자는 인플레이션 또는 근원 인플레이션 데이터 모두 연준이 인플레이션 억제 노력을 중단할 만큼 빠른 속도로 하락하고 있지 않다는 점을 보여 줄 것으로 생각한다.

지난 수요일 FOMC 이후 기자회견에서 제롬 파월 연준 의장은 연준 목표치 2%를 향해 “인플레이션이 움직이고 있다는 더 큰 확신”이 있기 전까지 금리인하가 적절하지 않다고 말했다.

“인플레이션은 여전히 너무 높다. 인플레이션을 낮추는 데 있어 지속적인 진전이 보장되지 않는다.”

따라서 필자는 현재 환경이 연준의 정책 전환을 가리키지 않고, 연준의 인플레이션 억제 임무가 종료되기까지는 아직 갈 길이 멀다고 생각한다.

4분기 어닝 시즌 지속

미국 증시 4분기 기업 실적 발표 시즌이 계속되고 있고, 2월에도 투자자들은 쏟아지는 실적 발표를 기다리고 있다.

지난주 ‘매그니피센터 세븐’ 종목 중 3개 기업이 실적을 발표했는데 페이스북 모기업 메타 플랫폼스(NASDAQ:META)와 이커머스 거대 기업 아마존(NASDAQ:AMZN)은 엄청난 실적과 가이던스를 발표한 반면, 아이폰 제조사 애플(NASDAQ:AAPL )은 실망스러운 향후 분기 전망을 제시했다.

이번 주에는 월트 디즈니(NYSE:DIS), 캐터필러(NYSE:CAT), 맥도날드(NYSE:MCD), 펩시코(NASDAQ:PEP), 일라이 릴리(NYSE:LLY), 포드(NYSE:F), 우버(NYSE:UBER), 팔란티어(NYSE:PLTR), 스냅, 핀터레스트(NYSE:PINS), 페이팔(NASDAQ:PYPL) 등의 실적에 주목할 만한다.

또한 코카콜라,(NYSE:KO), 에어비앤비, 쇼파피아(NYSE:SHOP), 코인베이스(NASDAQ:COIN), 드래프트킹스(NASDAQ:DKNG), 로쿠(NASDAQ:ROKU), 시스코(NASDAQ:CSCO), 아리스타 네트웍스A(NYSE:ANET), 옥시덴탈 페트롤리엄(NYSE:OXY) 등 유명 기업도 실적을 발표한다.

그 다음으로는 대형 유통업체 월마트NYSE:WMT), 홈디포(NYSE:HD), 타깃, 로우스, TJX 컴퍼니스(NYSE:TJX), 메이시스, 베스트바이(NYSE:BBY), 코스트코(NASDAQ:COST)도 최신 실적을 발표할 것이다.

주목해야 할 또 다른 종목은 2월 21일 수요일 폐장 후 4분기 실적을 발표할 엔비디아(NASDAQ:NVDA)이다. 엔비디아 주가는 지난 1년 동안 인공지능(AI) 열풍과 기대에 힘입어 222% 급등했다.

인베스팅프로의 정량 모델에 따르면 엔비디아 주가는 현재 극도로 고평가되어 있고 16% 잠재적 하락 가능성이 있다. 출처: 인베스팅프로

출처: 인베스팅프로

4분기 어닝 시즌은 거의 절반이 지났다. 팩트셋(FactSet) 데이터에 따르면 지난 금요일까지 실적을 발표한 S&P 500 상장 기업 208개 중 80% 기업이 예상치를 상회하는 실적을 기록했다.

일반적으로 S&P 500 기업 76%가 예상치를 상회하는 실적을 발표한다.

지금 어떻게 해야 할까?

필자는 현재 S&P 500 지수, 나스닥 100 지수, SPDR® S&P 500(NYSE:SPY), Invesco QQQ Trust ETF(NASDAQ:QQQ)에 대한 롱 포지션을 보유하고 있지만, 역사적으로 연중 가장 약세인 달에 접어들면서 신규 매수에는 신중을 기하고 있다.

최근 미국 증시의 사상 최고치 행진이 지금 상황에서 지속되기는 어렵기 때문에 2월에 하락하더라도 놀라운 일은 아니다.

전반적으로 투자자들은 인내심을 가지고 기회를 엿보는 것이 중요하다. 고평가 종목을 매수하지 않고, 특정 기업이나 섹터에 너무 집중하지 않는 것이 여전히 중요할 것이다.

***

시장 추세를 읽고 트레이딩 결정에 갖는 의미를 파악하기 위해 인베스팅프로를 확인해 보세요.

인베스팅프로는 시장에서 상당한 상승 가능성이 있는 저평가 종목에 대한 종합적 분석을 제공해 투자자들이 정보에 입각한 투자 결정을 내릴 수 있도록 지원합니다.

지금 가입해서 인베스팅프로 및 프로+ 구독 플랜을 최대 50% 할인받아 보세요. 다시는 강세장을 놓치지 마세요!

주: 필자는 거시경제 환경 및 기업 재무 상황 관련 리스크 평가에 기반해 개별 주식 종목 및 ETF로 구성된 포트폴리오를 정기적으로 재조정합니다. 글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지