[오늘증시] 2.4조 들고 코스피 방어한 개미…삼전·하이닉스 약세

By Günay Caymaz

(2024년 1월 3일 작성된 영문 기사의 번역본)

- 애플 주가는 2023년에 강세를 보였지만 새해 첫 거래일에는 3.58% 하락하며 부진한 출발을 보였다. 바클레이즈의 투자의견 하향 조정과 애플워치 판매에 영향을 미치는 특허 분쟁으로 촉발된 하락이었다.

- 저조한 아이폰 판매량에도 불구하고 애플은 효과적인 자원 활용을 통해 견고한 펀더멘털을 유지하고 있다.

- 기술적 분석에 따르면 중요한 지지선 180달러, 저항선은 195~200달러다. 180달러가 하방 돌파되면 160달러까지 하락할 수 있다.

- 2024년에 시장 수익률을 앞서고 싶다면 AI 기반 프로픽(ProPicks)를 활용해 상승장을 놓치지 말자. 자세히 알아보기

2023년에 애플(NASDAQ:AAPL) 주가는 2022년 대비 48% 상승한 192.53달러로 마감하며 강세를 보였다.

그러나 이러한 주식 가치 상승은 전적으로 한 해 동안의 재무적 성과에 의해 뒷받침되지 않았다는 점에 유의해야 한다.

애플의 실적과 다른 문제들이 겹치면서 투자자들은 애플 주식이 2024년에도 계속 뛰어난 성과를 낼 수 있을지 궁금해하고 있다.

애플의 재무 상태를 자세히 살펴보고 현재 상황을 잘 파악해 보자.

새해의 새로운 문제

새해가 시작되면서 애플에 대한 부정적 발언으로 인해 애플 주가는 하락했다. 새해 첫 거래일에 애플 주가는 바클레이즈의 비관적 발언으로 3.58% 하락했다.

바클레이즈는 애플의 중국 내 아이폰15 판매 둔화에 대해 우려를 표명하고, 곧 출시될 아이폰16은 최소한의 개선이 예상되어 판매량이 더욱 약화될 것으로 전망하면서 투자의견을 하향 조정했다.

이러한 어려움에 더해 애플워치에 탑재된 혈중산소센서가 마시모(NASDAQ:MASI)의 특허 기술을 침해했는지 여부에 대한 특허 분쟁도 진행 중이다.

미국 국제무역위원회(ITC)는 애플워치의 수입 금지를 주장했고 이에 따라 해당 제품은 매장에서 철수되었다. 그러나 연방항소법원에서는 애플이 애플워치를 계속 판매할 수 있도록 허용하면서 위기는 단소 완화되었다.

다시 아이폰 판매 우려로 돌아가자면, 최근 분기 실적에서 아이폰은 애플 전체 매출의 49%를 차지하는 것으로 나타났다.

2023년에 아이폰 판매량이 부진했고 2024년에 대한 비관적 전망이 나오면서 애플이 어려운 한 해를 보낼 것이라는 우려가 커지기 시작했다.

펀더멘털 관점

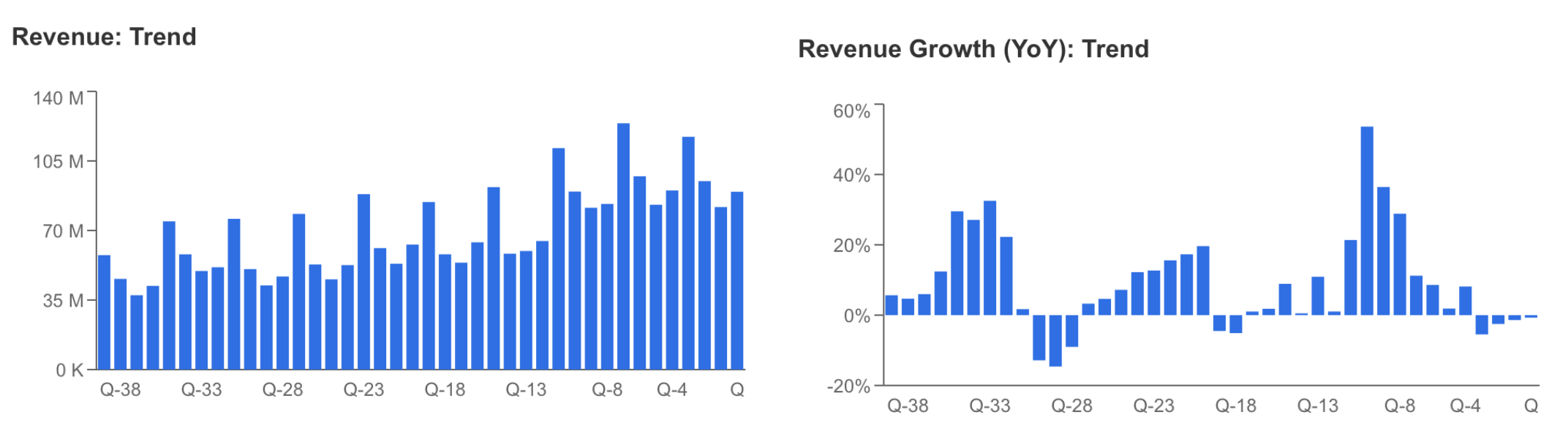

2023년 동안 판매 기대치를 충족하지 못한 애플 아이폰은 매출에 타격을 입히면서 분기 내내 판매량이 감소했다.

2023년 내내 애플의 서비스 부문이 매출에 기여했지만 서비스 부문은 전체 매출의 25%에 불과하기 때문에 기대에 미치지는 못했다. 그렇다면 전년 대비 3% 가까운 매출 감소가 수익에 어떤 영향을 미칠까?

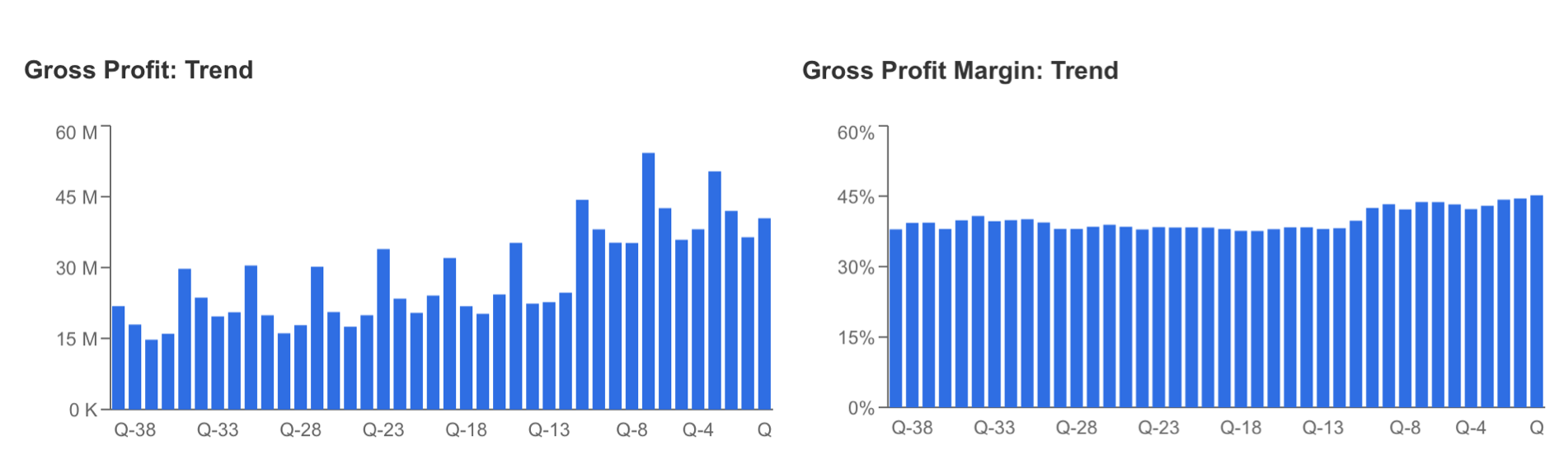

애플은 연중 자원을 효율적으로 활용하면서 매출총이익률을 유지했고, 최근 분기 실적에서 올해 주당순이익은 6.12달러를 기록했다.

출처: 인베스팅프로

따라서 애플은 2023년 주당순이익을 6.12달러로 유지할 수 있었다. 그럼에도 불구하고 2024년 매출성장 부재가 수익성에 부정적인 영향을 미칠 위험이 있다.

바클레이즈의 투자의견 조정에 대한 반응이 이러한 위험을 가리키는 중요한 지표로 간주될 수 있다.

출처: 인베스팅프로

비전프로 및 아이폰16이 상황 반전시킬까?

세계 최대 기업인 애플은 2024년에 예상을 뒤집을 수 있는 잠재력을 가지고 있으므로 공세에 나설 수 있다.

애플은 2월에 비전프로를 출시할 예정인데, 성공한다면 애플은 차세대 컴퓨팅 디바이스의 선두주자가 될 것이다. 또 한편으로는 아이폰 판매 부활에도 상당한 영향을 미칠 것이다.

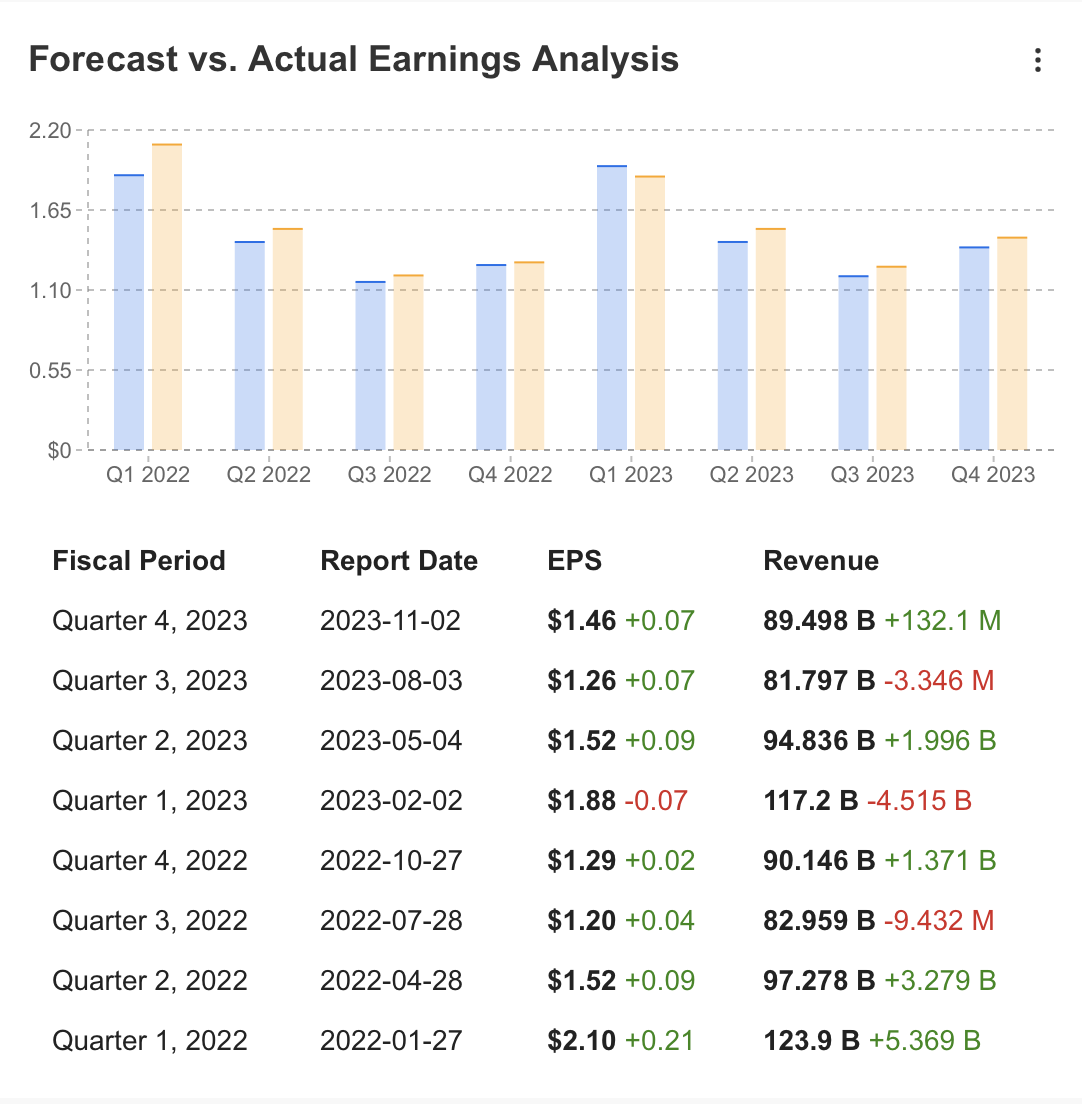

1월 25일 발표 예정인 분기 실적에서 주당순이익은 6% 감소한 2.1달러, 매출은 10% 감소한 1,182억 달러로 예상된다.

13명의 애널리스트가 애플의 주당순이익 예상치를 하향 조정한 반면, 12명의 애널리스트는 상향 조정했다. 이는 애플에 대해 투자자들이 엇갈린 견해를 가지고 있음을 단적으로 보여 준다.

출처: 인베스팅프로

최신 재무 데이터에 따른 애플의 적정가치를 확인하면 실적 발표가 주가 예측에 미치는 부정적인 영향에 대해 이야기할 수 있을 것이다.

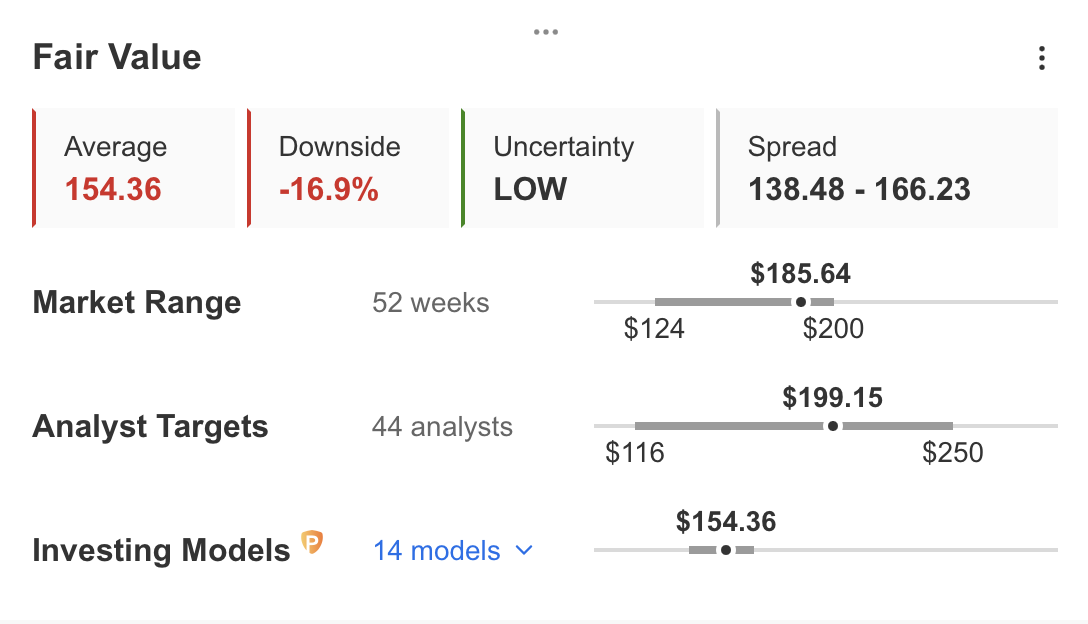

14개 재무 모델을 기반으로 한 계산에 따른 인베스팅프로 적정가치 분석에서 애플 주가는 16.4% 하락해 154달러까지 떨어질 수 있다.

44명의 애널리스트가 제시하는 컨센서스 목표주가는 200달러다.

출처: 인베스팅프로

이러한 결과는 기대 이하의 실적에도 불구하고 애플이 2024년에 다시 도약할 수 있다는 기대감으로 해석될 수 있다.

또한 인베스팅프로 재무건전성을 살펴보면, 애플은 수익성을 매우 우수하게 유지하고, 성장 및 현금흐름 항목도 주가 모멘텀과 함께 우수한 상태를 유지하고 있다.

기술적 관점

2023년 1분기에 상당한 상승 모멘텀을 얻은 이후 애플 주가는 하반기에 변동성이 큰 흐름을 따랐다.

출처: 인베스팅프로

애플 주가는 작년 7~10월에 조정을 겪으면서 부분적 되돌림을 경험했고, 향후 기술적으로는 낙관적 전망이며 160달러 범위에서 지지선이 있다.

2023년 주가 움직임을 볼 때 지난 회복 기간 동안 주가는 190~200달러 범위에서 저항에 직면했다. 최근 부정적인 상황이 발생하면서 180~185달러 범위에서 지지선 리테스트가 있었다.

지지선이 이번 주에 유지된다면 앞으로 며칠 내로 195~200달러 저항선이 다시 나타날 수 있다.

이 구간을 성공적으로 돌파한다면 애플은 상반기에 210달러-220달러-237달러를 바라볼 수 있다. 반대로 주간 종가가 180달러 이하로 떨어지면 전망은 부정적으로 바뀌고, 주가는 주요 지지선 165달러로 다시 하락할 수 있다.

주간 차트를 보면 스토캐스틱 RSI 지표가 과매수 영역에서 하락하는 약세 신호를 생성하기 직전이다. 따라서 하락 가속화를 막기 위해서는 180달러 지지 수준을 유지하는 것이 매우 중요하다.

***

2024년에는 AI 기반 주식 선별 도구를 활용해 더 쉽게 투자 결정을 내려보세요.

다음 번에 어떤 종목을 매수해야 할지 고민해 본 적이 있으신가요?

프로픽(ProPicks) 사용자들은 더 이상 그런 고민을 하지 않습니다. 프로픽은 최첨단 AI 기술을 사용해 지난 10년간 시장 대비 670% 초과 수익률을 기록한 대표 전략인 ‘테크 타이탄’ 등 6가지 종목 선별 전략을 제공합니다.

지금 인베스팅프로에 가입해 최대 50% 할인을 받고 강세장을 놓치지 마세요!

주: 필자는 글에서 언급한 주식을 보유하지 않습니다. 이 글은 정보 제공 목적으로만 작성되었으며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지

인베스팅닷컴 분석글을 좋아해 주시는 유저님들을 위한 특별 이벤트: 현재 할인 중인 인베스팅프로+를 10% 더 할인받을 수 있습니다. 할인 코드 “ilovepro12”를 꼭 기억하세요. 여기를 클릭하시고 할인 코드를 잊지 마세요!