‘빚투’ 32조 돌파…증권사들 신용거래 신규 중단 잇따라

By Michael Kramer

(2023년 11월 20일 작성된 영문 기사의 번역본)

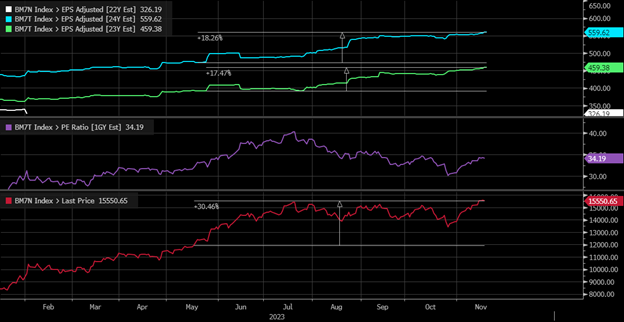

반도체 제조사 엔비디아(NASDAQ:NVDA)의 실적은 시장 전체에서 큰 비중을 차지한다. 엔비디아의 수익 성장에 대한 기대가 ‘매그니피센트 7’ 종목 그리고 S&P 500 지수의 성공을 이끌었다. ‘매그니피센트 7’ 종목이 올해 뛰어난 성과를 거둔 이유는 주로 올해 약 40%, 내년에는 22%의 수익 성장이 예상되기 때문이다.

블룸버그 매그니피센트 7 지수(Bloomberg Magnificent 7 index)에 따르면 S&P 500 지수는 2023년에 거의 상승하지 않을 것이고 2024년에는 약 10% 상승할 것으로 예상되는 가운데 ‘매그니피센트 7’은 유일하게 지수에서 이 정도 속도로 성장하는 부분이다. 비교하자면 S&P 500 동일가중 지수는 5% 미만으로 상승했다.

지난 5월 중순 이후 엔비디아 실적이 예상치를 상회하고 기대보다 훨씬 좋은 가이던스를 제시한 이후 ‘매그니피센트 7’ 종목에 대한 수익 예상치는 2023년에 대해서는 17.5% 증가, 2024년에 대해서는 18.3% 증가했다.

여기에 일부 멀티플 익스팬션(multiple expansion)이 더해지면서 매그니피센트 7 지수는 약 30% 상승하게 되었다.

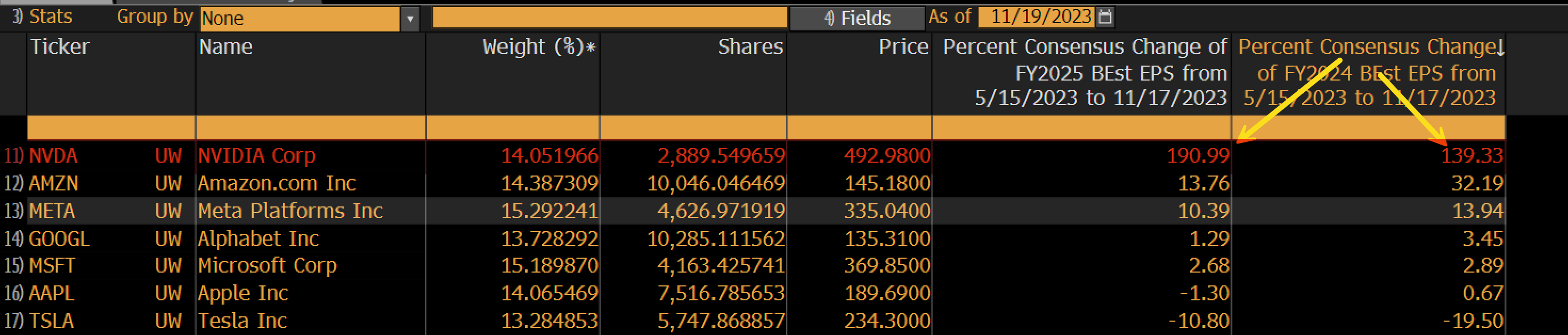

5월 중순 이후 대부분 기업들의 수익 예상치 조정은 소폭에 그쳤다. 놀랍게도 애플(NASDAQ:AAPL), 마이크로소프트(NASDAQ:MSFT), 알파벳(NASDAQ:GOOGL)에 대한 예상치는 상향 조정되지 않았으며, 테슬라(NASDAQ:TSLA)에 대해서는 하향 조정되었다.

한편 메타 플랫폼스(NASDAQ:META)에 대한 수익 예상치는 탄탄하게 상향 조정되었고, 아마존(NASDAQ:AMZN)의 수익 성장은 다들 알다시피 신뢰하기 힘들다.

수익 예상치가 대폭 상향 조정된 유일한 기업은 바로 엔비디아였다. 5월 실적 발표 이후 엔비디아 수익 예상치는 2024회계연도에 대해서는 140% 상승, 2025회계연도에 대해서는 190% 상승했다.

출처: 블룸버그

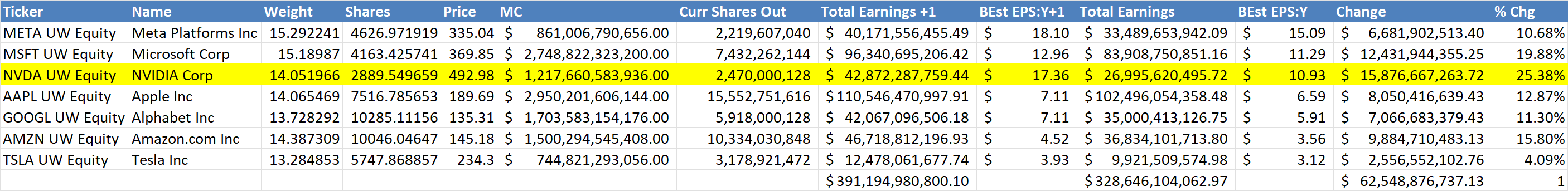

따라서 5월 중순 이후 나머지 종목에서 수익 예상치 수정이 거의 이루어지지 않았기 때문에 ‘매그니피센트 7’에서 볼 수 있는 수익 예상치 증가는 거의 엔비디아에서 발생했다고 해도 논리적으로 무방해 보인다. 또한 올해부터 내년까지 전체 지수 상승의 약 25%를 엔비디아가 차지한다.

그렇기 때문에 ‘매그니피센트 7’ 스토리에서 엔비디아는 아주 중요해졌고 이번 주 엔비디아 실적 발표 시 엔비디아의 가이던스도 매우 중요하다.

엔비디아 실적은 현재 수익 예상치를 뒷받침해야 할 것이고, 더욱 중요하게는 시장을 상승세로 이끌기 위해서는 예상치를 상회해야 하는 것이다.

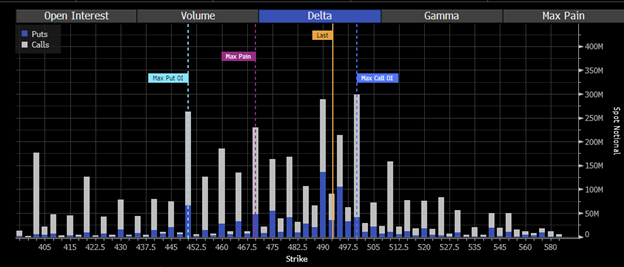

옵션시장에서는 최소한 95% 및 100% 머니니스 행사 가격(moneyness strike price)의 스큐(skew)를 기준으로 엔비디아에 대해 매우 강력한 강세 전망을 보이고 있다. 이 스큐는 풋(put) 쪽으로 크게 치우쳐 있다가 콜(call) 쪽으로 다시 돌아왔다. 이는 콜 옵션에 대한 내재 변동성이 상승하고 있음을 의미하며, 콜 옵션에 대한 수요가 풋 수요보다 강하다는 것을 나타낸다. 지난 7월에 나타난 것과 유사하다.

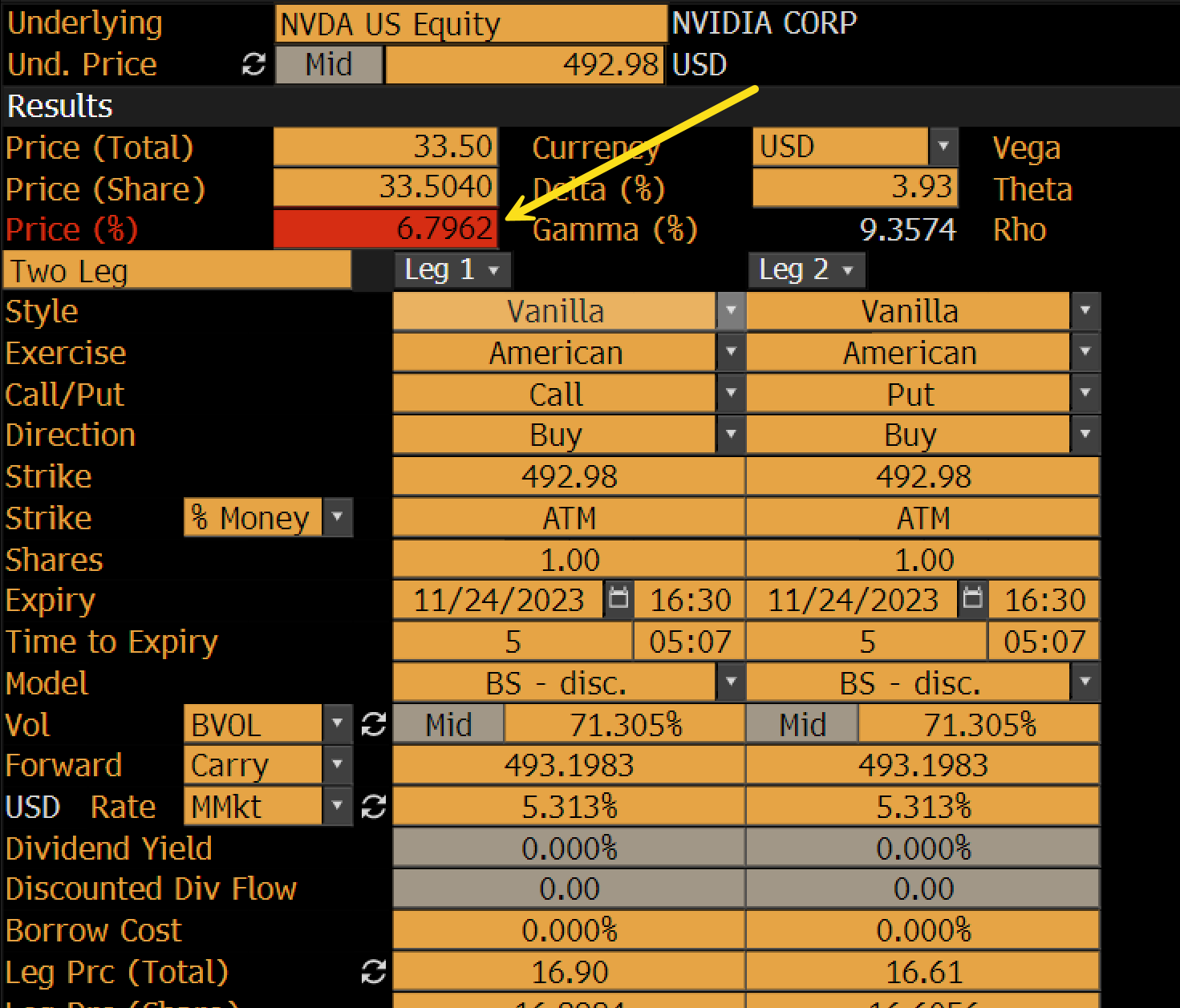

동일한 만기일에 콜 옵션과 풋 옵션을 각각 하나씩 보유하는 것을 의미하는 옵션 양매수(long straddle)에 따르면, 엔비디아 주가는 11월 24일 만기되는 옵션에 따라 6.8% 상승 또는 하락할 수 있음을 시사한다. 트레이딩 마감 후 11월 21일 실적에 가까워질수록 내재변동성이 계속 상승하고 내재움직임도 증가한다고 생각할 수 있다. 출처: 블룸버그

출처: 블룸버그

즉, 엔비디아 실적이 나오면 7월과 동일한 수준인 100% 이상의 내재변동성이 멜트다운(melt-down)될 것이며, 이는 내재변동성이 낮은 수준으로 돌아감에 따라 풋 및 콜의 가치가 하락하기 시작할 것임을 의미한다.

여기서 이번 주 목요일(23일)에는 시장이 휴장하고 금요일(24일)에는 반나절만 거래된다는 점을 기억해야 한다. 또한 콜 거래가 더 많았기 때문에 금요일 만기 콜델타(call delta)가 풋델타(put delta)보다 훨씬 높다.

블룸버그의 데이터와 필자의 계산에 따르면, 최대 콜델타는 500달러다. 총 명목 콜델타는 약 33억 3천만 달러, 명목 풋델타는 10억 6천만 달러, 총 플러스 델타는 22억 8천만 달러로 추정된다. 이는 풋과 콜이 가치를 잃으면 내재변동성 폭락으로 주가가 상승시키는 대신 마켓메이커가 헤지를 다시 매수하게 되고, 일반적으로 스큐에는 풋이 많으므로 콜이 가치를 잃기 시작하면 마켓메이커는 롱 헤지를 풀며 주식을 매도할 가능성이 높다는 것을 알려 준다. 출처: 블룸버그

출처: 블룸버그

엔비디아의 회계연도 3분기 실적이 주당순이익 예상치 3.36달러 그리고 매출 예상치 161억 달러를 크게 웃돌고, 회계연도 4분기 가이던스에서 주당순이익이 3.76달러, 매출이 179억 달러보다 훨씬 높게 나타나면 엔비디아 주가는 상승할 수 있다.

그러나 예상치에 부합하거나 예상치를 소폭 상회하는 경우에는 충분하지 않을 수 있으며 엔비디아 주가가 하락할 수 있다.

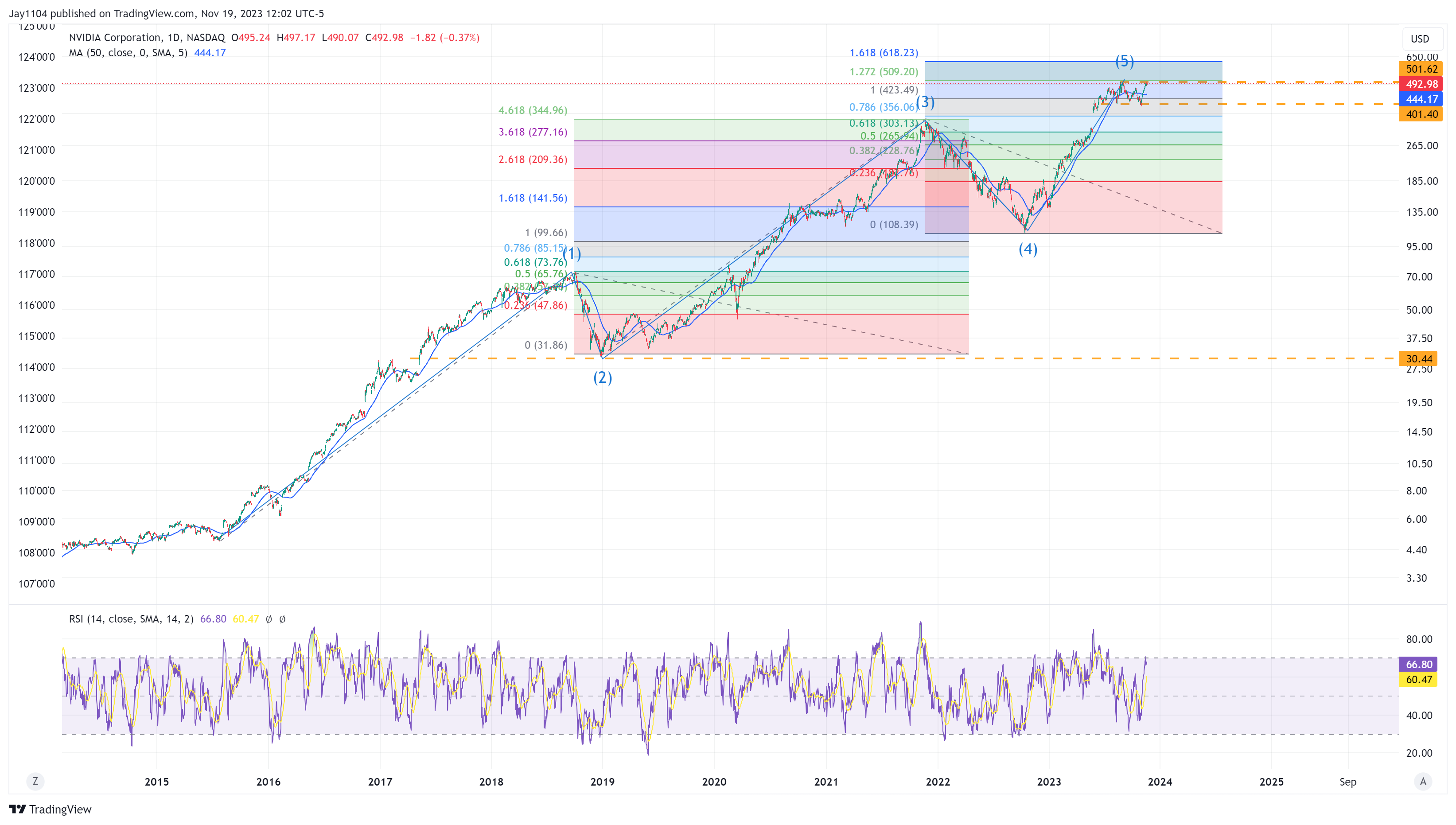

확실히 몇 달 동안 엔비디아 주가는 박스권에서 움직이고 있다. 만약 2015년에 시작된 랠리로 돌아간다면 탄탄한 상승 5파로 볼 수 있다. 일부 피보나치 수준은 두 곳 이상에서 작용하는 것으로 보인다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지