[뉴욕증시] 유가 하락·경제지표 호조에 상승… 나스닥 1.29%↑

By Jesse Cohen

(2023년 10월 25일 작성된 영문 기사의 번역본)

- 월가의 3분기 어닝 시즌이 진행되는 가운데, 세계 최대 기업들의 최근 실적 발표를 앞두고 모멘텀이 모이고 있다.

- 대부분의 초점은 대형 기술주에 맞춰져 있지만, 예상치를 뛰어넘는 실적을 발표할 다른 기업들도 있다.

- 투자자들은 실적 발표에 앞서 캐터필러, 포티넷, TJX 컴퍼니즈, 세일즈포스, 워크데이 등을 포트폴리오에 추가할지 검토할 수 있을 것이다.

- 현재의 시장 변동성을 헤쳐나갈 수 있는 투자 아이디어를 찾고 있다면, 독보적 아이디어와 지침을 얻을 수 있는 인베스팅프로를 구독해 보자. 자세히 알아보기»

이번 주 월가 3분기 어닝 시즌이 본격화되면서 세게 최대 기업들이 최근 분기 실적을 발표할 예정이다.

대부분의 초점은 마이크로소프트(NASDAQ:MSFT), 알파벳(NASDAQ:GOOGL), 메타 플랫폼스(NASDAQ:META), 아마존(NASDAQ:AMZN), 애플(NASDAQ:AAPL)에 맞춰져 있지만 제품 및 서비스 수요 급증 덕분에 강력한 수익과 매출 성장을 누리는 다른 고성장 종목도 있다.

오늘은 앞으로 며칠 또는 몇 주 내로 분기 실적을 발표하기 전에 보유할 만한 주식 5종목을 다음과 같이 소개한다.

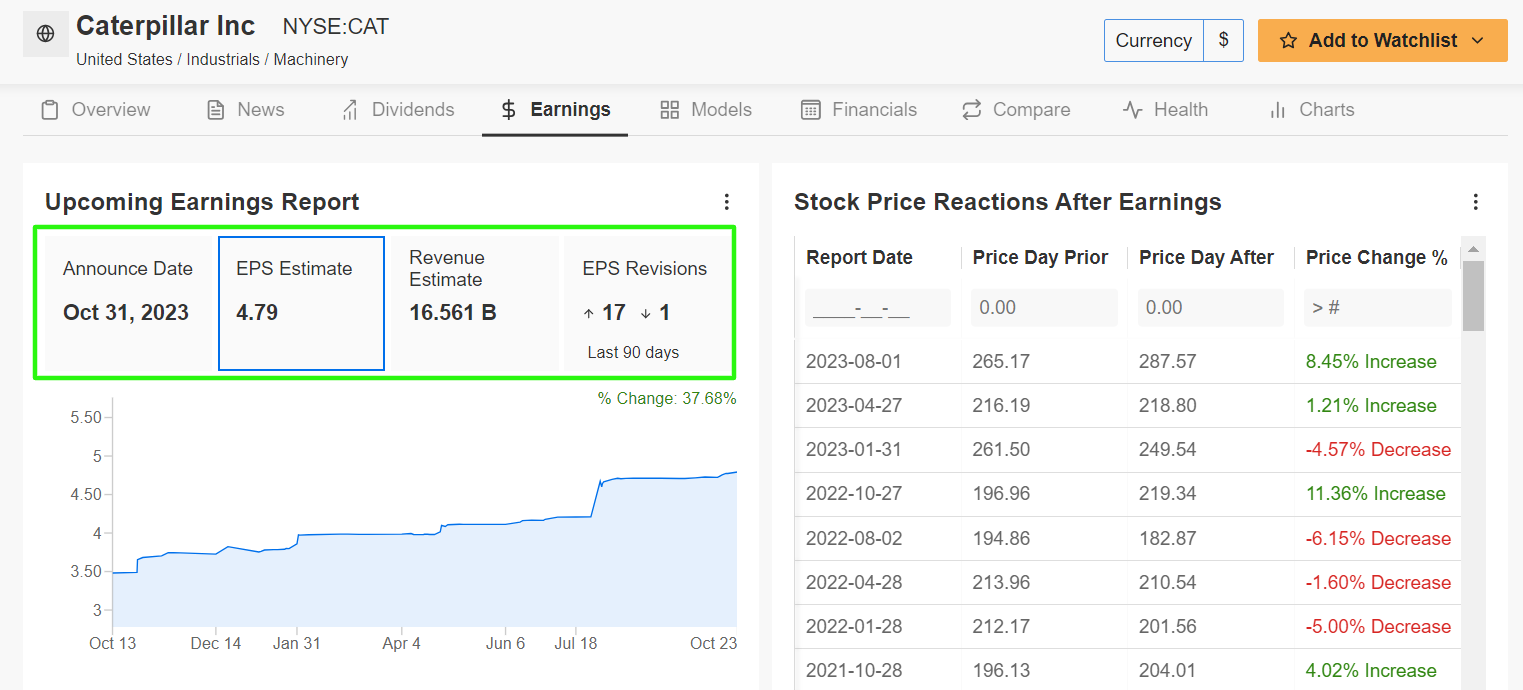

1. 캐터필러

- 실적발표일: 10월 31일 화요일

매력적인 밸류에이션, 견조한 펀더멘털, 안정적인 수익성 비즈니스 모델을 고려할 때 필자는 현재 시장 상황에서 캐터필러(NYSE:CAT) 주식을 매수할 가치가 충분하다고 본다.

글로벌 경제 활동의 대리인으로 여겨지는 거대 산업재 기업 캐터필러는 건설, 광업, 에너지 장비를 제조하는 세계 최고 제조사 중 한 곳이다.

캐터필러 주가는 지난 8월 초에 사상 최고치 298달러가지 올랐었다. 글로벌 경제 회복에 대한 낙관론과 미국 인프라 지출 증가 조짐에 힘입어 2023년에 주가는 4.2% 상승했다.

따라서 10월 31일 화요일 오전 6시 30분(미 동부표준시) 개장 전 3분기 실적 발표 시, 캐터필러는 강력한 수익과 매출 성장을 달성할 것으로 예상된다.

인베스팅프로에 따르면, 유리한 산업 수요 추세의 혜택을 받는 캐터필러에 대한 유망한 전망을 감안해 지난 90일 동안 주당순이익 예상치가 17차례 상향 조정되었다. 출처: 인베스팅프로

출처: 인베스팅프로

컨센서스에 따르면 캐터필러의 주당순이익은 4.79달러로 예상되며, 이는 전년 동기의 3.95달러 대비 21.3% 상승한 수치다. 매출 역시 다양한 건설, 광업 및 에너지 장비에 대한 견조한 수요를 반영해 전년 동기 대비 10.4% 증가한 165억 6천만 달러로 예상된다.

예상치에 부합한다면, 캐터필러의 98년 역사상 세 번째로 높은 분기 수익 및 매출을 기록하게 된다. 이는 캐터필러 운영 사업의 강점과 회복력을 입증하는 것이다.

출처: 인베스팅프로

다우존스 지수 30개 구성종목 중 하나인 캐터필러의 화요일(24일) 주가는 249.55달러에 마감되었다. 해당 주가 기준 시가총액은 1,273달러 규모다.

인베스팅프로에 따르면 투자자들은 일리노이주 디어필드 소재 중장비 제조사 캐터필러의 주식을 할인된 가격에 매수할 기회를 갖게 된다. 평균 공정가치는 311.32달러로 약 25%의 잠재적 상승 여력이 있다.

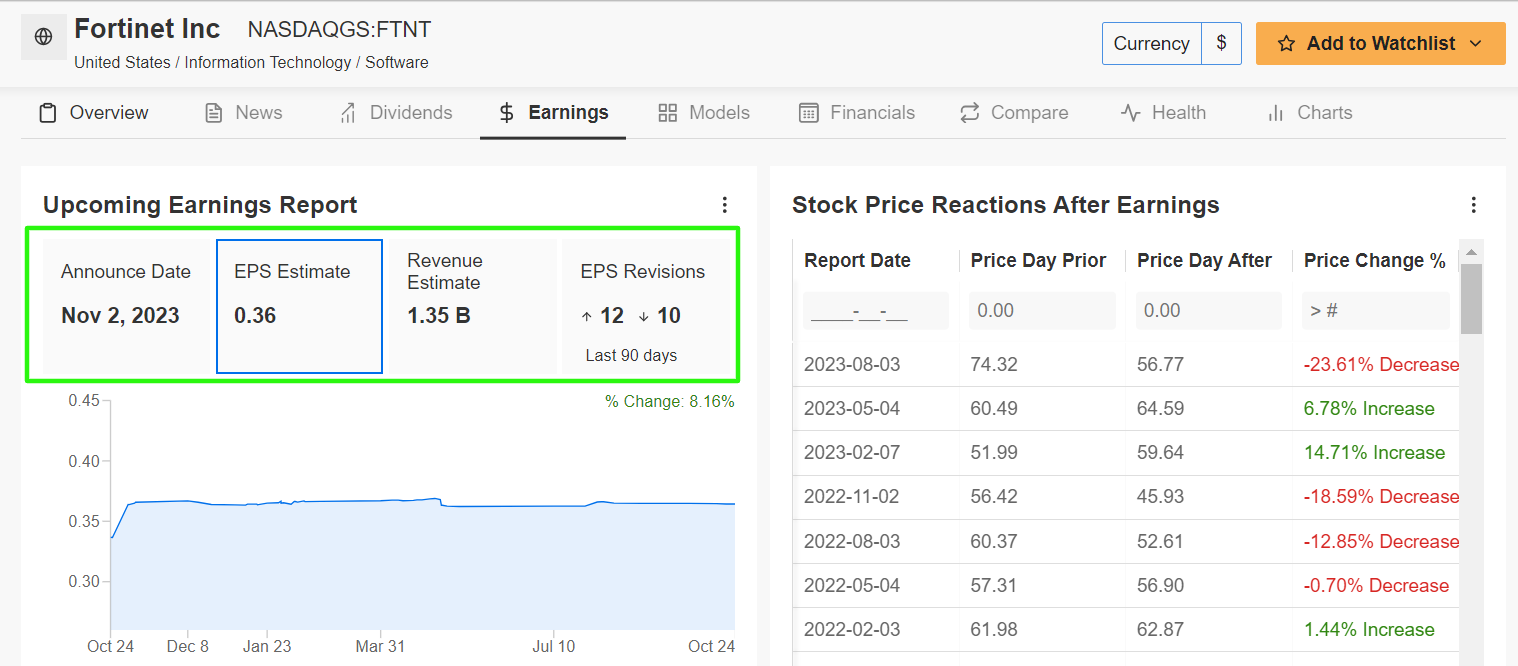

2. 포티넷

- 실적발표일: 11월 2일 목요일

클라우드 기반 사이버 보안 업계에서 가장 유명한 기업 중 하나인 포티넷(NASDAQ:FTNT)은 올해 뛰어난 모멘텀을 보이고 있고, 수익 증가에 따라 모멘텀은 지속 상승할 것이다. 다가오는 실적 발표를 앞두고 사이버 보안 전문기업 포티넷은 매수할 만한 종목이다.

침입 방지 시스템 및 엔드포인트 보안 구성 요소와 같은 사이버 보안 솔루션을 개발 및 판매하는 포티넷은 현재의 부정적인 지정학적 상황 속에서 사이버 보안 지출이 지속적으로 늘어나는 혜택을 누릴 수 있는 위치에 있다.

당연하게도 11월 2일 목요일 오후 4시 5분(미 동부표준시)으로 예정된 3분기 실적 발표를 앞두고, 인베스팅프로 설문조사에 따르면 애널리스트들의 낙관론이 커지고 있다.

지난 90일 동안 수익 예상치는 12차례 상향 조정되었다. 25명의 애널리스트는 ‘매수’ 의견을 제시했고 ‘보유’ 의견은 13명, 그리고 ‘매도’ 의견은 없다. 출처: 인베스팅프로

출처: 인베스팅프로

컨센서스에 따르면 포티넷의 주당순이익은 0.36달러로 전년 동기의 0.33달러 대비 9% 증가한 것으로 예상된다. 포티넷은 2017년 4분기부터 22개 분기 연속 월가 수익 예상치를 상회하면서 비즈니스 회복력을 입증했다.

그리고 포티넷의 매출은 전년 동기 대비 18% 증가한 13억 5천만 달러로 예상된다. 예상치에 부합한다면 대형 기업들의 클라우드 기반 보안 솔루션에 대한 견고한 수요에 힘입어 사상 최고치의 분기 매출을 기록하게 될 것이다. 출처: 인베스팅프로

출처: 인베스팅프로

화요일 포티넷 주가는 57.54달러로 마감했으며 시가총액은 452억 달러 규모다.

미국 캘리포니아주 서니베일에 본사를 두고 있는 네트워크 보안 기업 포티넷의 주가는 연초 대비 17.7% 상승했다. 이는 업계 대표 ETF인 Global X Cybersecurity ETF(NASDAQ:BUG)의 연간 상승률 14.2%보다 약간 높은 수준이다.

인베스팅프로의 여러 가치 평가 모델에 따르면 포티넷의 평균 공정가치는 69.40달러로 현재 주가 수준에서 20.6% 잠재적 상승 여력을 보이고 있다.

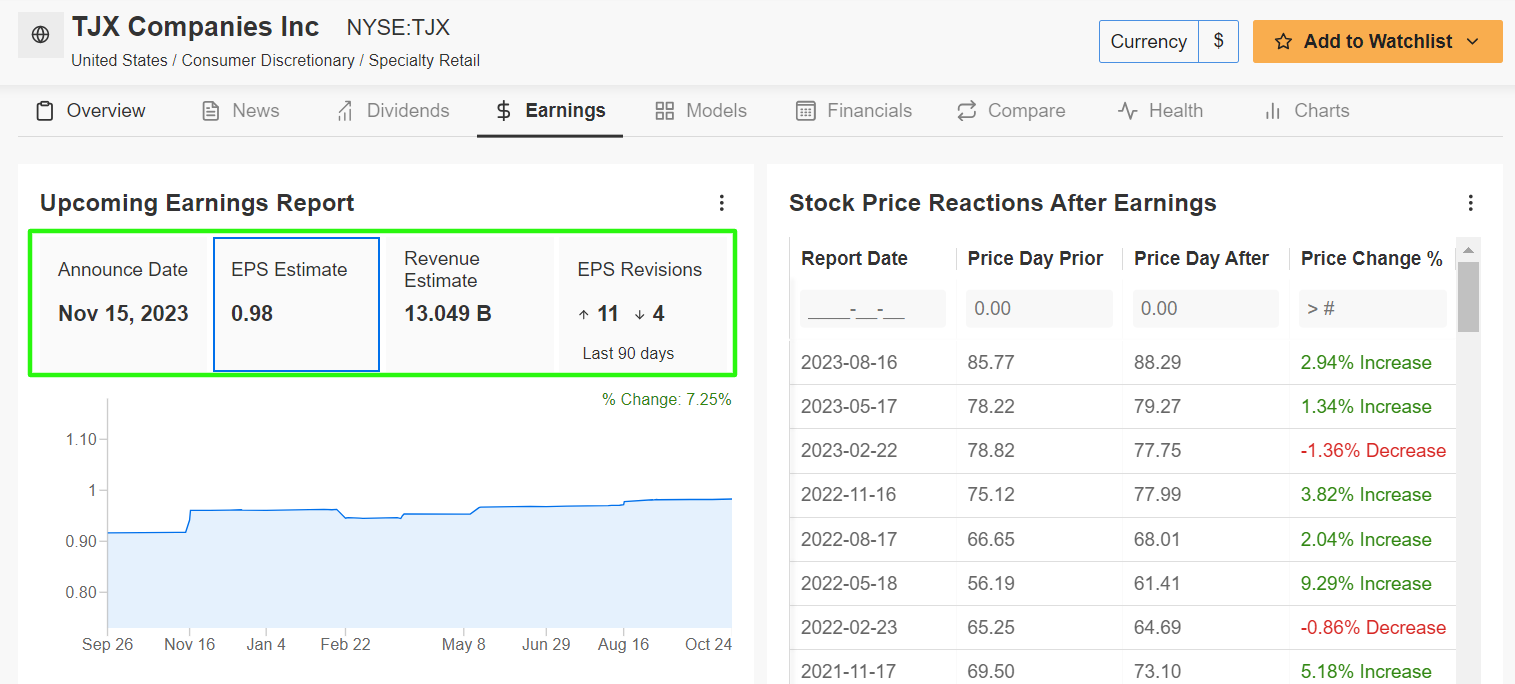

3. TJX 컴퍼니즈

- 실적발표일: 11월 15일 수요일

티제이맥스(T.J. Maxx), 마샬(Marshalls), 홈굿즈(HomeGoods)로 유명한 TJX 컴퍼니즈(NYSE:TJX)는 가격 할인 비즈니스 모델 덕분에 대부분 동종업체보다 현재의 경제 환경을 더 잘 극복할 수 있었으며 소매업 분야에서 최고의 브랜드로 꼽힌다.

대부분 소매업체가 암울한 거시적 상황에서 어려움을 겪고 있지만 TJX는 가처분소득을 위축시키는 인플레이션 압력으로 인한 지속적 소비자 행동 변화로부터 수혜를 입으면서 번창하고 있다.

가격에 민감한 의류 및 홈 데코 체인 기업인 TJX 컴퍼니즈는 11월 15일 수요일 오전 7시 35분(미 동부표준시) 개장 전 3분기 실적을 발표할 예정이다.

인베스팅프로 설문조사에 따르면, 15명의 애널리스트 중 11명은 지난 90일 동안 수익 예상치를 상향 조정한 반면, 4명은 하향 조정했다.

출처: 인베스팅프로

출처: 인베스팅프로

TJX의 주당순이익은 0.98달러로 예상되며 이는 전년 동기의 0.86달러 대비 14% 개선된 수치다. 여러 거시적 어려움 속에서도 소비자들이 비용 절감 혜택을 찾아서 할인점으로 이동함에 따라 매출도 전년 동기 대비 7% 증가한 130억 4천만 달러로 예상된다.

예상치가 맞다면 TJX는 3개 분기 연속 매출 및 수익 가속화를 기록하게 된다. 이는 다양한 유형의 소매 및 경제 환경에서 할인 소매업체들이 제공하는 가치소비(treasure-hunt shopping) 경험의 일관성과 펀더멘털 강점을 보여 준다. 출처: 인베스팅프로

출처: 인베스팅프로

화요일 TJX 주가는 89.46달러로 마감했고 9월 14일에 기록한 사상 최고치 92.78달러에 근접했다. 현재 매사추세츠주 프레이밍햄에 본사를 두고 있는 TJX 컴퍼니즈의 시가총액은 1,023억 달러다.

TJX 컴퍼니즈 주가는 연초 대비 12.4% 상승한 반면, 해당 섹터를 대표하는 펀드인 S&P 500 Retail Select Sector SPDR ETF(NYSE:XRT)는 3% 하락했다. 최근 주가 상승세에도 불구하고 인베스팅프로에 따르면 TJX 컴퍼니즈 주가는 향후 9.4% 상승해 공정가치 97.86달러에 가까워질 수 있다.

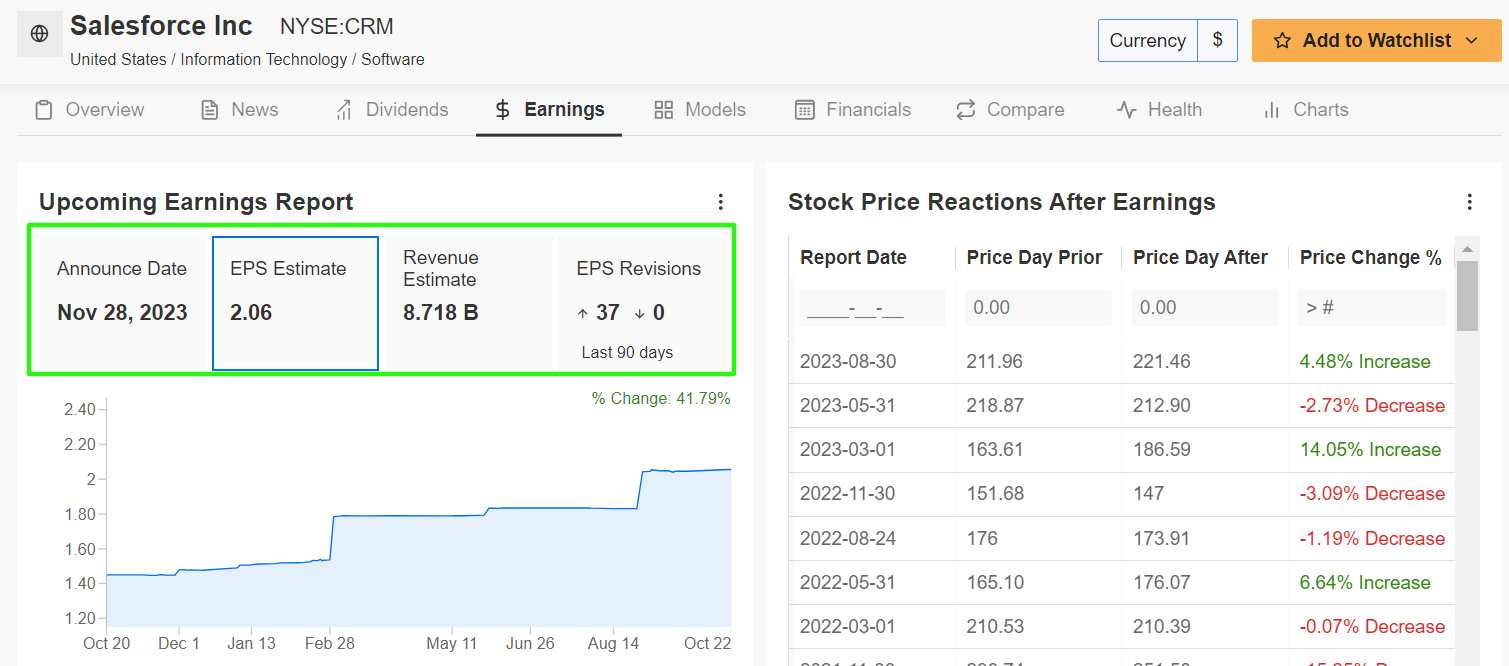

4. 세일즈포스

- 실적발표일: 11월 29일 수요일

고객관계관리(CRM) 분야의 선두주자인 세일즈포스(NYSE:CRM)는 지속적으로 강력한 성장 잠재력을 보여왔다. 혁신적인 클라우드 기반 소프트웨어 솔루션을 통해 업계를 선도하고 있다.

이러한 점에서 세일즈포스는 CRM 도구에 대한 기업 및 기관들의 탄력적인 수요 덕분에 수익과 매출 성장을 누릴 수 있는 유리한 입지를 확보한다.

세일즈포스는 11월 29일 수요일 폐장 후 3분기 실적을 발표할 예정이다. 애널리스트와 투자자들 모두 세일즈포스에 대해 점점 더 낙관적인 전망을 내놓고 있다.

인베스팅프로 설문조사에 따르면 지난 90알 동안 수익 예상치는 37차례 상향 조정된 반면, 하향 조정은 없었다. 출처: 인베스팅프로

출처: 인베스팅프로

캘리포니아주 샌프란시스코에 본사를 두고 있는 세일즈포스는 지속적인 비용 절감 조치의 긍정적 영향으로 9월 분기 주당순이익이 전년 동기 대비 47.1% 증가한 2.06달러를 기록할 것으로 예상된다.

또한 CRM 도구에 대한 견고한 수요에 힘입어 매출도 전년 동기 대비 11.1% 증가한 87억 1천만 달러로 예상된다.

마크 베니오프(Marc Benioff)가 이끄는 세일즈포스는 적어도 2014년 2분기부터 매 분기마다 월가 매출 예상치를 상회하면서 비즈니스의 강점과 탄력성을 입증하고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

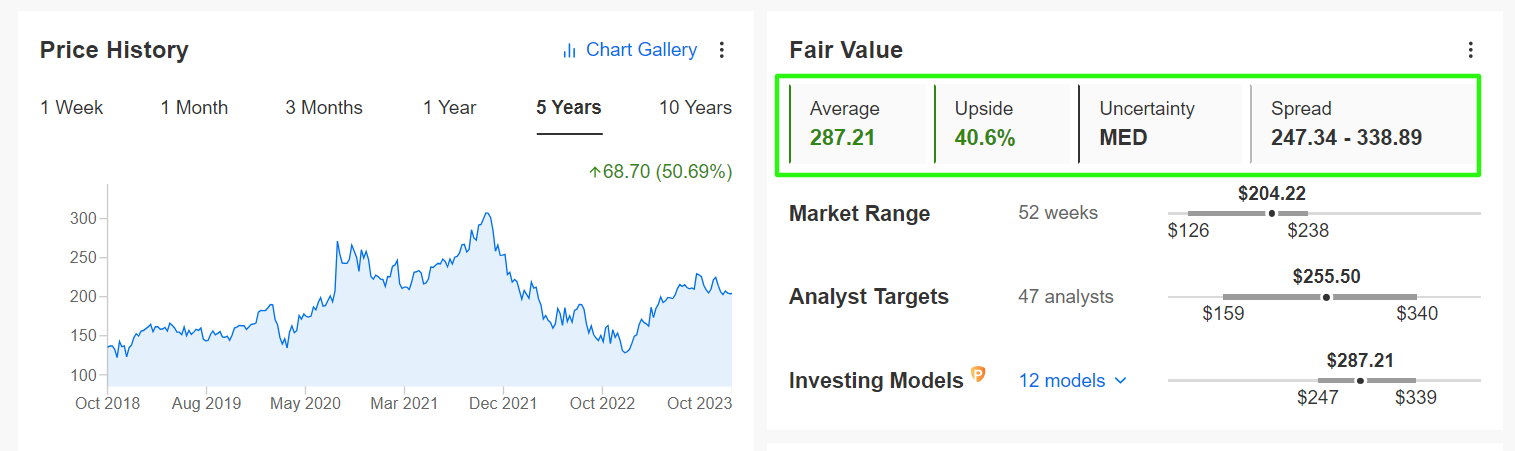

세일즈포스 주가는 7월 19일에 2023년 최고치 238.22달러를 기록했고, 화요일에는 204.22달러로 마감했다. 현재 시가총액은 1,987억 달러로 세계에서 가장 가치가 높은 클라우드 기반 소프트웨어 회사로 인정받고 있다.

올해 대부분 기술주의 상승과 함께 세일즈포스 주가는 54% 급등했다. 최근 주가 상승에도 불구하고, 인베스팅프로 정량 모델에 따르면 세일즈포스의 주가는 여전히 극도로 저평가되어 있으며, 공정가치 목표 287달러까지 약 41% 상승할 것으로 예상된다.

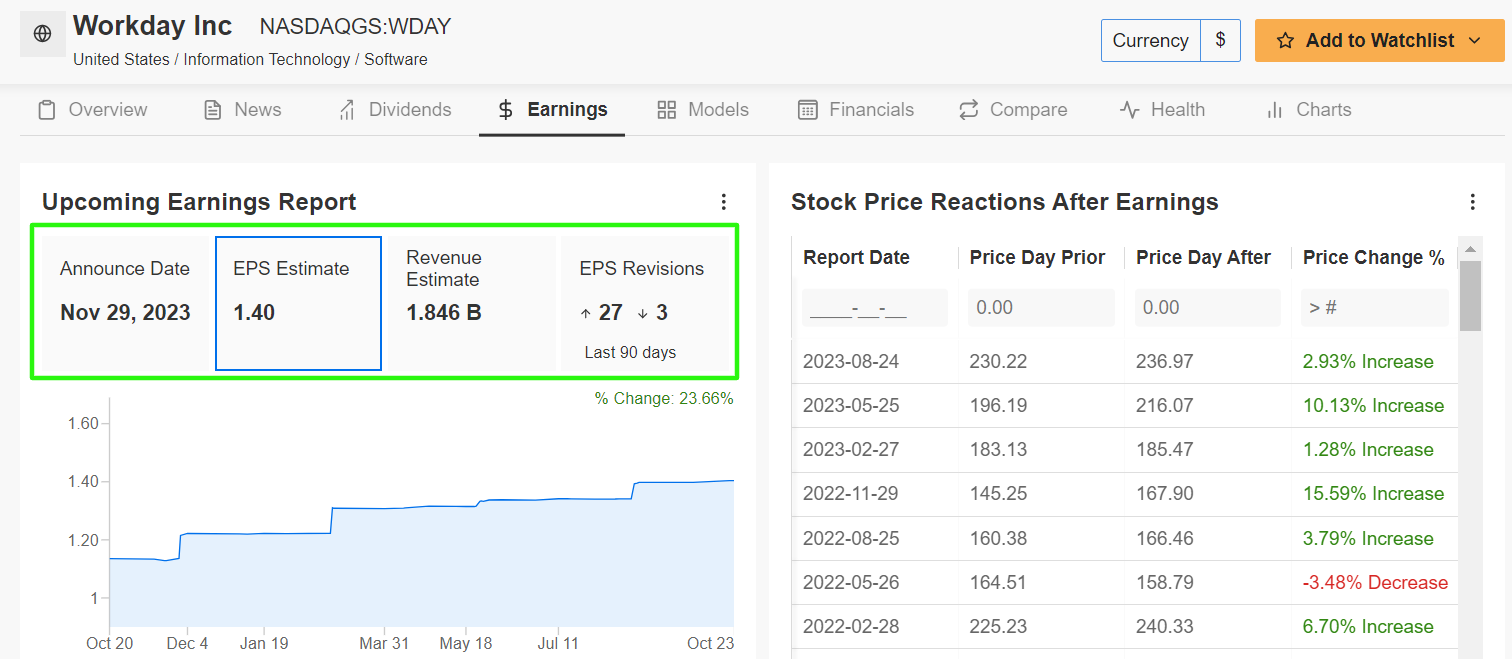

5. 워크데이

- 실적발표일: 11월 29일 수요일

급여 도구 등 재무관리 및 인적자원을 위한 기업용 소프트웨어 솔루션을 제공하는 워크데이(NASDAQ:WDAY)는 경제가 디지털화를 겪으면서 지속적인 수익과 매출 성장을 달성할 수 있는 좋은 위치에 있다.

인적자원 소프트웨어 제조사 워크데이의 주가는 2023년 26.9% 상승해 동일 기간 동안 오토매틱 데이터 프로세싱(NASDAQ:ADP)(+0.7%), 페이컴(NYSE:PAYC)(-15.7%), 페이로시티(NASDAQ:PCTY)(-4%) 등 주요 동종업계 기업들의 실적을 훨씬 앞섰다.

워크데이는 11월 말에 실적을 발표할 것이지만 셀사이드(sell-side) 측의 자신감은 넘치고 있다. 인베스팅프로 설문조사에 따르면 지난 90일 동안 수익 예상치가 27차례 상향 조정된 반면, 하향 조정은 단 3차례에 불과해 워크데이에 대한 낙관론은 점점 커지고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

워크데이는 지속적 운영 구조조정과 비용 절감 조치의 긍정적 영향으로 3분기 주당순이익은 전년 동기 대비 41.4% 급증한 1.40달러로 예상된다.

또한 클라우드 기반 인적자본 관리 및 재무관리 소프트웨어 솔루션에 대한 견고한 수요 덕분에 매출은 전년 동기 대비 15.6% 증가한 18억 4천만 달러로 예상된다.

예상치에 부합한다면 워크데이의 18년 역사상 최고의 분기 매출을 기록하게 될 것이다.

출처: 인베스팅프로

워크데이 주가는 화요일 212.37달러로 마감되었고, 시가총액은 560억 달러 규모다.

인베스팅프로의 여러 평가 모델에 따르면 주가는 여전히 저렴하며 평균 공정가치를 향해 12.3% 상승 여력을 가지고 있다.

***

인베스팅프로를 사용하면 다양한 출처에서 데이터를 수집할 필요없이 여러 기업에 대한 완전하고 포괄적인 정보를 한곳에서 편리하게 확인할 수 있습니다. 시간과 노력을 절약하세요.

주: 이 글을 작성하는 시점에 필자(Jesse Cohen)는 ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ), ProShares Short Russell 2000 ETF (RWM)를 통해 S&P 500, 나스닥 100, 러셀 2000 지수에 대한 쇼트 포지션을 보유합니다. 또한 Energy Select Sector SPDR ETF, Health Care Select Sector SPDR ETF에서는 롱 포지션을 보유합니다.

필자는 거시경제 환경 및 기업 재무 상황 관련 리스크 평가에 기반해 개별 주식 종목 및 ETF로 구성된 포트폴리오를 정기적으로 재조정합니다. 글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지