[마감] 중동 전쟁 리스크에 코스피 7% 폭락…5800선 붕괴·낙폭 사상 최대

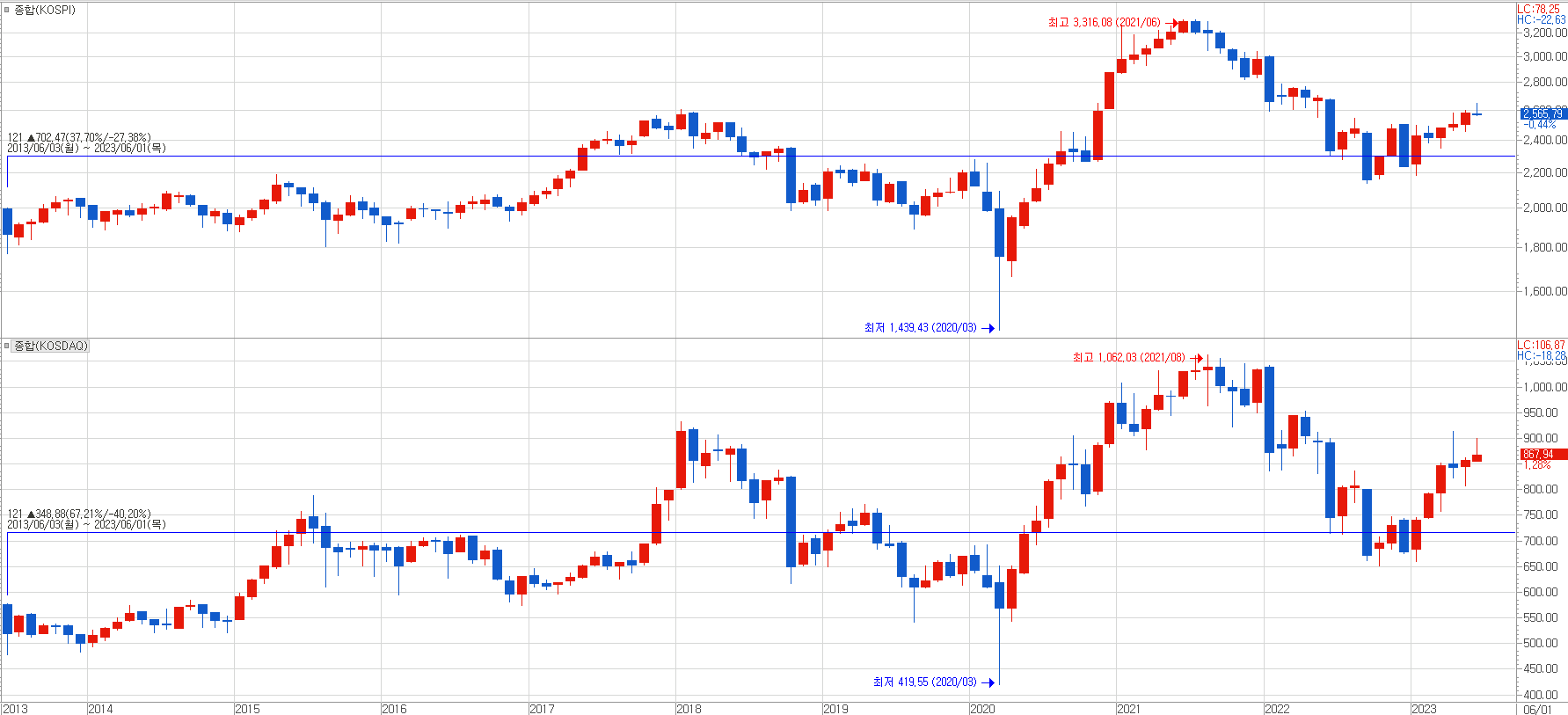

10여 년 전 2013년 6월 이후 코스피와 코스닥지수는 증시 등락 속에도 불구하고 나름 37~67% 수준의 상승률을 기록하고 있습니다. 주식시장 풍파와 체감적인 증시 흐름에 비한다면 지난 10년 증시는 나쁘지 않았습니다. 그런데 말입니다. 문득 10여 년 전 코스피와 코스닥 시장의 시총 최상위 종목들은 어떤 흐름을 만들었겠느냐는 궁금증이 들었습니다. 궁금증 오늘 증시 토크 주제로 잡고 살짝 살펴보았습니다.

아무도 믿지 않을, 하지만 사실인 지난 10년 한국 증시의 상승률

체감상 지난 10년 한국 증시가 어떠했는지 여쭈어본다면 대다수 투자자분은 주식시장이 폭락하였다고 생각하실 것입니다. 하지만 실제 한국 주식시장은 지난 10여 년간 코스피 시장은 37%, 코스닥 시장은 67% 상승하였습니다. 폭등한 것은 아니지만 직관적으로 떠오르는 증시 느낌과는 전혀 다른 수치에 살짝 어색하게 느껴지실 것입니다. 하지만 이는 코스피와 코스닥 종합지수를 길게 보시면 어렵지 않게 확인할 수 있습니다.

생각 해 보면 2013년 6월은 당시 연준 의장인 버냉키가 “테이퍼링 할지도 몰라~~”라는 발언으로 인해 증시가 출렁거렸던 버냉키 쇼크가 발생했던 달이었습니다. 이 이슈가 벌써 10년 전 일이 되었습니다.

문득 그때 당시 시가총액 상위 종목들이 궁금하여 코스피와 코스닥 양 시장에서 종목들을 꺼내 보았습니다.

코스피 시장에서는 삼성전자 (KS:005930), 현대차 (KS:005380), 현대모비스 (KS:012330), 포스코, 기아차 (KS:000270), SK하이닉스 (KS:000660), 삼성생명 (KS:032830), 신한지주 (KS:055550), 한국전력 (KS:015760), SK텔레콤 (KS:017670)등이 시가총액 Top 10에 있었고 코스닥 시장에서는 셀트리온 (KS:068270), CJ오쇼핑, 파라다이스 (KQ:034230), 서울반도체 (KQ:046890), 동서 (KS:026960), GS홈쇼핑, SK브로드밴드, CJ E&M, 포스코 (KS:005490) ICT, 다음 등이 시가총액 TOP10에 있었더군요.

이렇게 보니 회사 이름이 바뀐 종목들도 있고 다른 회사에 합병되어 사라진 회사 이름들도 눈에 띕니다.

(코스닥 시장에서는 합병 등으로 실질적으로 사라진 종목을 제외하고 당시 시총 11~13위에 있던 에스에프에이, 파트론, 위메이드를 추가하여 시총 10종목을 잡아보았습니다.)

코스피와 코스닥 시총 최상위 10종목을 10년 등락률을 분석해 보다

코스피와 코스닥 시장의 시가총액 상위 10종목은 그 구성이 많이 바뀌었습니다. 코스피는 그나마 삼성전자와 현대차 등 시총 최상위 종목들이 10년 전과 비슷한 경우가 많지요. 하지만 코스닥 시장은 10년 전 시가총액 상위 10종목과 현재 시가총액 Top10 종목들이 전혀 다릅니다. 모두 바뀌었습니다.

그러면 10년 전 코스피 Top10 종목들의 10년간의 등락률은 어떠했을까.

수정 주가 기준 평균 44%의 상승률을 기록하였습니다. 이 중 5종목은 상승, 5종목은 하락하였고 최대상승률은 SK하이닉스로 267%라는 괄목상대하는 성과를 삼성전자는 170% 가까운 상승률을 기록하면서 전체평균을 끌어올렸습니다.

코스닥 시장의 시총 Top10 종목들의 10년 등락률은 평균 57.7%였습니다.

이 중 6종목이 상승하였고 4종목이 하락하였지요. 셀트리온과 다음(현 카카오 (KS:035720)) 그리고 포스코ICT의 상승률이 각각 397%, 209% 그리고 100%를 기록하면서 전체평균을 끌어올렸습니다.

여기에서 중요한 표현이 눈에 들어오실 것입니다. 전체평균을 끌어올렸다는 문구 말이죠.

그 전체평균을 끌어올린 몇몇 종목을 제외하면 성과가 심각하리만큼 주저앉고 맙니다.

코스피 시장에서 삼성전자와 SK하이닉스를 제외하면 시총 상위권 종목들의 10년 평균 등락률은 1% 상승에 불과하고, 코스닥 시장에서는 셀트리온과 다음(카카오) 그리고 포스코ICT를 제외하면 –12%대의 하락률을 기록하고 말았습니다.

포트폴리오의 성과는 모든 종목이 Win 할 수는 없다. 소수의 종목이 전체평균을 끌어올려

이 자료는 포트폴리오 투자에 있어서 나타나는 중요한 현상을 단적으로 보여주고 있다 할 수 있겠습니다. 오늘 지난 10년 시총 상위 10종목들의 등락률 정도만 추적하던 저는 이 극단적인 수치를 보고 역시나 포트폴리오에서 군계일학 종목이 가지는 중요성을 다시금 실감하였습니다.

일반적인 개인투자자들은 10종목을 가지고 있다면 10종목 모두 큰 수익률이 만들어지기를 희망합니다. 하지만 현실은 그렇지 않지요. 수익률은 천차만별입니다. 그중에는 아예 못난이 수익률을 만들기도 하고, 어떤 종목은 정말 놀라운 성과를 만들기도 합니다. 이때 그 소수의 종목이 전체 포트폴리오 평균을 끌어올립니다.

“와우! 그러면 그 군계일학 같은 놀라울 종목 몇 개만 잡으면 되겠군?”

하지만 현시점에서는 미래에 뛰어난 성과를 만들 종목이 무엇이 될지는 아무도 모릅니다. 그저 미래에 누군가가 “거!!! 봐라 내가 간다고 했지~~~”라면서 후견지명으로 떠들 뿐입니다.

제가 드리고 싶은 의견은 이렇습니다.

투자는 결국 확률의 영역입니다. 최대한 가능성이 큰 종목으로 종목들을 구성하시되 그 종목들이 원하는 성과를 내지 못하더라도 너무 실망하지는 마십시오. 그중 한두 종목이 갑자기 특출난 수익률을 만들게 되면, 여러분의 연평균 수익률은 두 자릿수 혹은 원하시는 숫자를 만들어갈 수 있게 되는 것입니다.

마치, 자녀가 많은 집이라 하더라도 결국 집안을 일으켜 세우는 인물은 한두명의 자녀가 성공하여 역사를 만드는 것처럼 말입니다.

2023년 6월 28일 수요일

lovefund이성수 (유니인베스트먼트 대표,CIIA,가치투자 처음공부 저자)

[증시토크 애독 감사드리며 글이 좋으셨다면,좋아요/추천/공유 부탁합니다.]

[ “lovefund이성수”에 대한 관심 감사합니다. ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.

※ lovefund이성수를 사칭하는 사이트와 채널을 주의하여 주십시오. 절대로 본인은 대여계좌알선/유사수신/일임매매/대출알선/수익보장/1:1투자상담 등을 하지 않습니다.