이스라엘과 미국의 이란 공격으로 비트코인 가격 64,000달러 아래로 하락

By Frank Holmes

(2023년 5월 15일 작성된 영문 기사의 번역본)

전 세계는 몇 년에 한 번씩 미국 대통령과 의회 지도자들이 미국 부채한도를 두고 치킨 게임을 벌이는 모습을 불안한 마음으로 지켜본다. 부채한도를 올리지 못하면 미국 재무부는 현금이 고갈될 위험이 있고 미국은 채무불이행에 직면할 수 있다.

무디스 애널리틱스(Moody’s Analytics)의 암울한 전망 보고서에 따르면, 미국 부채한도 위기는 잠재적으로 일련의 “대격변” 사건으로 이어질 수 있다. 신용평가기관들은 즉각적으로 미 재무부 부채의 신용등급을 강등시키고 미국 금융 기관, 비금융 기업, 지방자치단체의 신용등급도 강등될 것이다.

무디스가 제시하는 최악의 시나리오에 따르면 미국의 채무불이행(디폴트)로 촉발된 경기 하락은 글로벌 금융 위기와 맞먹는 수준이다. 최대 780만 개 일자리가 사라지고, 미국 증시는 20% 가까이 하락할 수 있으며, 미국 가계부채 10조 달러가 사라질 수 있다. 그리고 이러한 상황은 글로벌 시장으로 전이될 것이다.

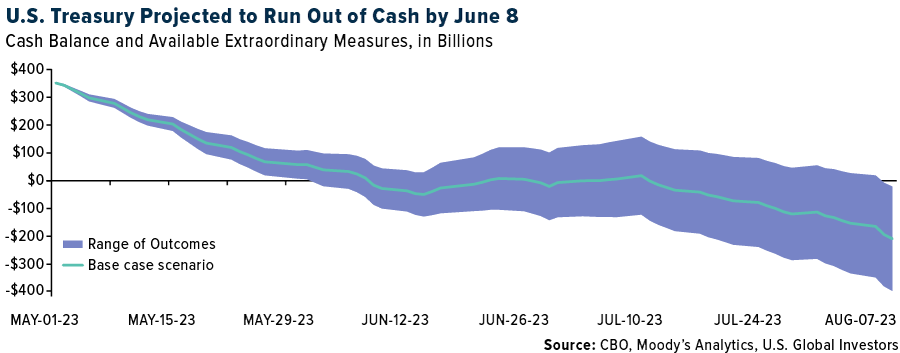

조 바이든 대통령과 케빈 매카시 하원의장은 한 달도 채 남지 않은 6월 8일까지 합의를 해야 한다. 무디스의 예측에 따르면 아무런 진전이 없는 경우 6월 8일에 재무부의 현금이 고갈된다.

필자는 너무 늦기 전에 합의가 이루어질 것이라고 생각한다. 과거에 그랬던 것처럼 부채한도를 둘러싼 정치적 다툼은 보여주기식에 가깝다. 동시에 바이든 대통령과 매카시 의원은 불장난을 하고 있다.

부채한도 개혁, 지출 개혁

그렇다면 미국은 왜 몇 년에 한 번씩 부채한도 문제를 겪어야 할까? 미국은 전 세계에서 부채상한이 있는 몇 안 되는 국가 중 하나이며, 부채상한이 있는 국가 중 경제 안정을 위협하는 국가는 없는 것으로 보인다.

이제는 부채한도를 완전히 폐지해야 할 시기일까?

필자는 부채한도 개혁이 다음 2가지를 달성한다면 찬성할 것이다. 첫째, 정부 채무불이행이라는 심각한 위협을 없애고 둘째, 부채상한에 도달하면 자동적으로 지출 삭감을 발동해 의원들에게 책임을 묻는 것이다.

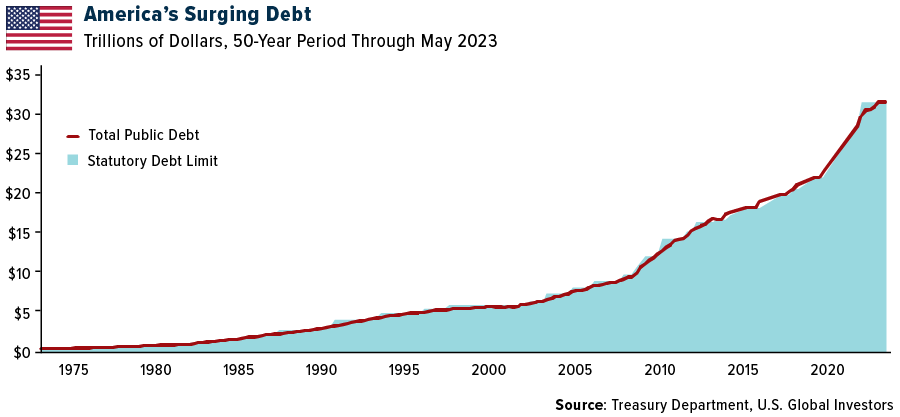

지출은 정확히 해결되어야 하는 문제다. 오늘날 미국의 국가부채는 31조 7천억 달러로 미국 GDP의 120%에 달한다. 지난 20년 동안 공화당 및 민주당 행정부 모두에서 미국 정부는 연평균 1조 달러에 가까운 재정적자를 기록했다. 그중 상당 부분은 공공부채에 대한 높은 이자 지급으로 인한 것이며, 이는 현재 미국의 국방비 지출만큼 많다.

간단히 말하자면 이런 상황은 지속 불가능하다.

필자는 미국의 통제 불능 수준의 지출, 특히 복지수급권(entitlements)에 대한 스탠리 드러켄밀러(Stanley Druckenmiller)의 최근 논평을 읽어보기를 권한다. 이달 초 억만장자 투자자인 스탠리 드러켄밀러는 USC 마샬 투자연구센터(Marshall’s Center for Investment Studies)에서 열린 학생 투자 기금 연례 회의(Student Investment Fund Annual Meeting)에서 몇 가지 놀라운 통계 자료를 공유했다. 예를 들어, 미국은 노인 1인당 지출이 아동 1인당 지출의 6배에 달하며, 25년 후에는 노인 대상 지출이 전체 세수의 70%를 차지할 것이다.

드러켄밀러는 “이제 우리는 복지수급권 삭감이 선택의 문제라는 잘못된 사실을 버려야 한다”며 “오늘 삭감하지 않으면 내일은 훨씬 더 많이 삭감해야 한다”고 말했다.

(드러켄밀러의 기조연설 전문이 궁금하다면 이 링크를 클릭해 보자.)

경기침체 확률 68%?

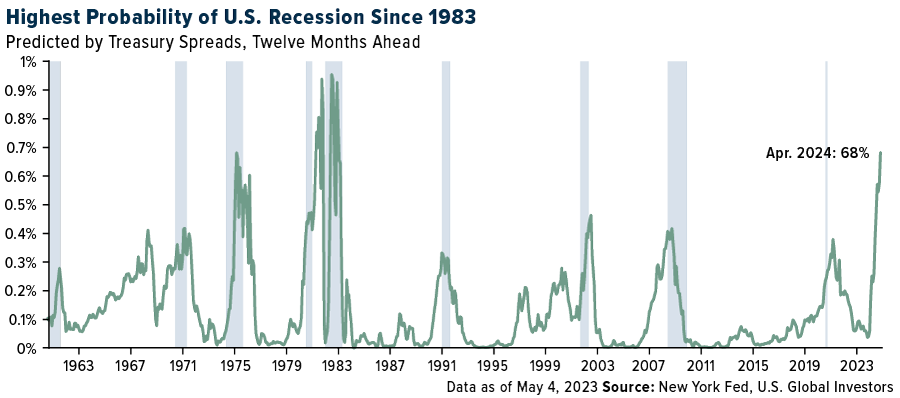

부채한도 문제는 잠시 옆에 두고 투자자들은 경기침체 가능성에 대비해야 한다. 뉴욕 연준은 장단기 국채금리 스프레드를 기준으로 향후 12개월 내 경기침체 가능성을 68%로 보고 있다. 현재 이 스프레드는 1983년 이후 월간 수치로는 가장 높다.

인플레이션 상승세가 둔화되고, 경제성장 역시 둔화됨에 따라 연준의 긴축 프로그램은 거의 끝나가는 것으로 보인다. 이 부분은 역사적 선례에 비춰볼 때 자체적인 위험을 내포하고 있다. 지난 70년 동안 금리인상이 중단된 이후 75%의 경우에 경기침체가 뒤따랐고, 평균 6개월의 시차를 두고 경기침체가 나타났다.

같은 전철을 밟게 된다면 올해 연말에 본격적 경기침체가 시작될 수 있다. 항상 그렇듯이 필자는 금 및 금광주에 대한 노출을 늘리는 것이 이러한 위험을 관리하는 현명하고 합리적인 전략이라고 생각한다.

***

주: 위 글에 표출된 의견과 제공된 데이터는 통지 없이 변경될 수 있습니다. 일부 의견은 모든 투자자에게 적합하지 않을 수 있습니다. US 글로벌 인베스터(US Global Investors)는 링크를 클릭해 연결되는 타사 웹사이트에서 제공되는 모든 정보를 보증하지 않으며, 해당 웹사이트 콘텐츠에 대해 책임을 지지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지