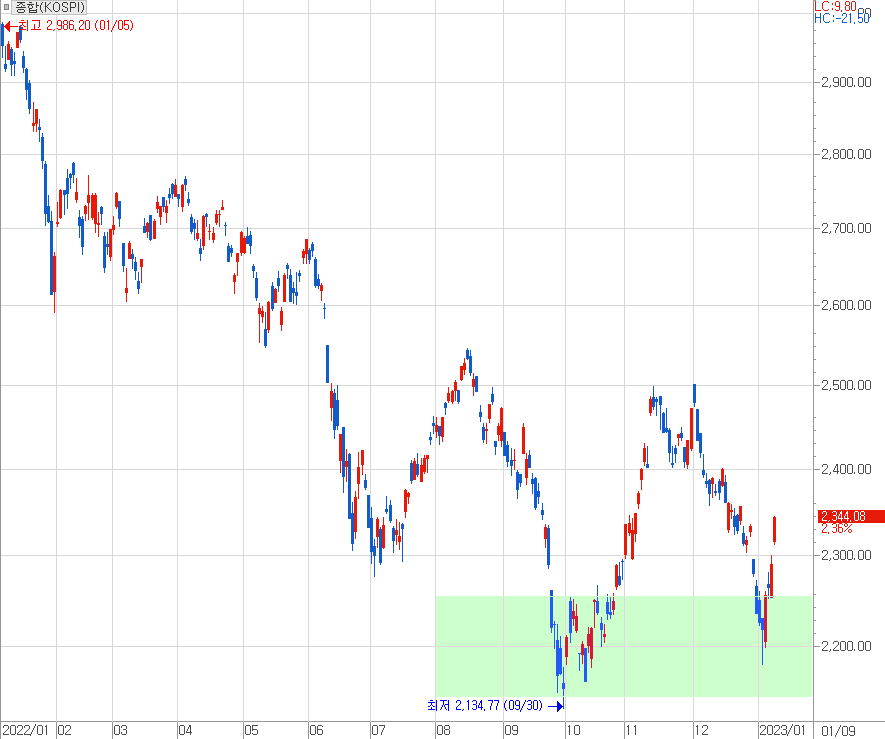

2023년의 첫 주인 지난주 강세장으로 2023년을 시작한 증시는, 2023년의 두 번째 주를 시작한 오늘 월요일도 장중 코스피 지수가 2%를 넘기는 등 강세장의 흐름이 이어지고 있습니다. 지난 12월 증시 부진으로 인하여 지난주 초에는 주가지수 2,200p를 또 한 번 보았었는데 연이은 반등으로 2,300p 중반에 이르고 있습니다.

오랜만에 증시 급반등 그 중심에는 외국인과 기관이 증시를 이끌고 있습니다.

예상대로 금융투자 수급은 멈추었다 (배당락 후 매도 물량 종료)

작년 말 증시 토크에서 설명해 드렸던 바처럼, 금융투자 수급은 2013년 이후 매년 거의 똑같이 배당락 전 5일 매수 후 배당락 후 5일여 매도를 반복하였습니다. 이번 2022년 배당락 전후 각 5일여 증시 수급도 똑같이 매수/매도 패턴을 반복하였지요. 이번 금융투자 매도 과정에서는 이전과 달리 증시 불황 속에 수급이 얇아지면서 금융투자 매도가 증시를 억누르는 원흉이 되고 말았습니다.

이에 대해서 증시 토크를 통해 필자는 늦어도 1월 첫 주면 끝날 수급 이슈라고 반복적으로 설명해 드린 바 있습니다.

우연이든 필연이든 지난주 수요일 1월 4일부터 금융투자 수급을 역이용하는 매수세가 관찰되었습니다. 금융투자 매도가 쏟아질 때는 증시가 순간적인 발작이 나타났지만 잠시라도 매도가 멈추면 강한 순매수가 들어오면서 증시를 끌어올렸던 것이지요.

결국 12월 27일부터 코스피 시장에서 매일 수천억 원씩 순매도 물량을 쏟아내던 금융투자 수급은 지난주 금요일 순매도 규모를 크게 줄이면서 –254억 원을 기록하였고 오늘 월요일 오후 1시 현재 3,000억 원 가까운 순매수를 만들고 있습니다.

워낙 수급이 얇았기에 매도 물량을 쏟아낼 때는 증시를 급락시켰지만, 역이용하는 수급 주체가 매물을 흡수하고 나니, 오히려 금융투자 수급이 증시에 모멘텀을 제공하는 상황이 발생한 것이지요.

외국인 투자자: 금융투자 수급을 흡수하고 증시를 끌어올리다

지난주 1월 3일 자 lovefund이성수의 증시 토크 “특정 수급이 시장을 끌어올리고 내린다면, 약점만 노출된다”를 통해 필자는 금융투자 연말-연초 수급은 결국 역이용당할 가능성이 크다는 점을 언급해 드렸습니다. 매도했던 것을 어차피 다시 사들여야 하는 보이는 패이기에 누군가는 역이용할 수 있는 여지가 큰 것이지요.

지난주부터 금융투자 수급을 역이용한 수급은 외국인이라고 필자는 보고 있습니다.

1월 4일부터 수천억 원의 매수를 시작하면서 오늘까지 나흘 연속 수천억 원대 순매수를 매일 일으키면서 금융투자 막바지 매도 물량을 공격적으로 흡수하였습니다. 1월 4일 장중 금융투자 순매도가 멈칫하자 증시를 끌어올리며 매수 물량을 흡수했던 것이 바로 외국인이었던 것입니다.

물론, 외국인 투자자의 순매수가 전적으로 금융투자 수급을 역이용하는 것은 아닐 것입니다. 작년 가을부터 꺾인 달러원 환율의 하락이 외국인 순매수 전환의 중요한 분기점이었기 때문입니다.

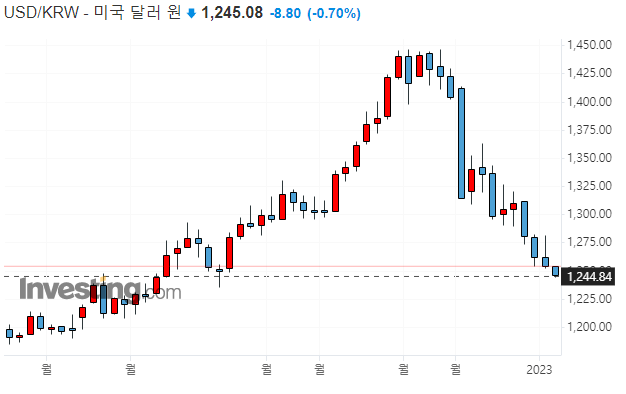

작년 9월까지만 하더라도 달러원 환율은 1,450원에 육박하는 등 매우 강한 달러 강세가 발생하였습니다. 하지만 10월 이후 달러원 환율이 꺾이기 시작하더니 11월에 순식간에 1,300원대로 들어왔고 이후 꾸준히 하락하면서 오늘 장중 1,250원이 깨지면서 1,240원대에 들어왔습니다.

이렇게 달러원 환율이 하락할 때는 외국인 매수가 유발될 가능성이 커집니다.

외국인 투자자는 작년 10월 1일 이후 코스피 시장에서 7조 원 넘게 순매수하였다는 점은 달러원 환율과 외국인 순 매매에 중요한 상관관계를 보여주는 중요한 대목입니다.

외국인으로서는 달러기준 한국에 투자금이 환차익이 발생하게 되고, 추세적인 달러 환율 하락은 추가적인 외국인 순매수를 만드는 명분으로 작용하게 되지요.

다만, 외국인 순 매매는 패시브 중심의 자금 성격을 가지기에 대형주 중심의 순매수가 발생하면서 주가지수 대형주들이 차별적으로 강한 현상이 나타날 수 있습니다. (마치 오늘처럼 말입니다.)

연기금 수급: 너의 정체는 결국 모멘텀 투자자였던가?

작년 2022년 10월 말 기준 국민연금 기금 포트폴리오에서 국내 주식은 14.2% 차지하고 있습니다. 현재 주가지수가 작년 10월 말과 비슷하단 점을 감안한다면, 현재까지도 국민연금 내 국내 주식 비중은 14%대에 있을 것으로 추정됩니다.

2022년 기준 국내 주식 비중 목표치 16.3% 그리고 올해에는 목표치가 0.5%P 낮아진 15.8%라는 점을 감안하더라도 국민연금의 국내 주식 비중은 1%P 중반 정도 부족한 상황으로 필자는 추정하고 있습니다. 대략 10조 원대 순매수가 있어야 얼추 국내 주식 비중 목표치를 맞출 수 있지요.

하지만, 작년 11월 초~12월 말까지 코스피+코스닥 양 시장에서 연기금은 거의 –9,000여억 원 순매도를 기록하였습니다.

의외의 상황이었다 보니 필자는 이에 대해 고민하였습니다.

“자산 배분 전략 리밸런싱을 하는 데 있어 모멘텀을 감안하고 있는 것은 아닐까?”라는 추정을 하게 되더군요. 900조 원이 넘는 큰 자금이 자산 배분 비율보다는 모멘텀을 보고 매수/매도를 판단하면 작년 말처럼 국내 주식 비중이 작더라도 국내 주식을 매수하지 않는 상황이 발생할 수밖에 없습니다.

결국 올해 들어 증시 반등이 강해지자 연기금은 강하진 않더라도 순매수를 연일 만들고 있습니다.

(모멘텀이 상승하자 그때야 비중을 채우는 것은 아닌가 하는 저의 추정이 틀리길 바랍니다.)

어떠한 이유에서든 반갑다, 반등장

시원한 반등을 해주니 마음 한쪽이 편안해진 기분입니다. 다만, 급하게 달려가면 부작용도 있을 수 있기에 너무 급하지 않게 반등장이 이어지길 바래 봅니다. 어디까지 상승할지는 모릅니다. 그리고 언제 꺾일지는 알 수 없지요.

다만, 이번 반등으로 한 가지 확실해진 것이 있습니다.

코스피 2,200p가 중요한 지지영역으로서의 신뢰도가 높아졌단 점입니다.

( 참고: 지난주 1월 5일 자 lovefund이성수의 증시 토크 “코스피 지수 2,200p 영역에 대한 단상: 바닥일까? 무너질 지하실일까?” )

시장 밸류에이션 측면에서 10년 전에는 저항대였던 코스피 2,200p가 이제는 지지영역이 되었던 것이지요. 만약, 증시가 갑자기 흔들린다고 하더라도 코스피 2,200p 영역의 지지 가능성은 클 것입니다.

마치 비빌 언덕이 생긴 것처럼 말입니다.

2023년 1월 9일 월요일

lovefund이성수 (유니인베스트먼트 대표,CIIA,가치투자 처음공부 저자)

[ 증시 토크 애독 감사드리며 글이 좋으셨다면, 좋아요~추천~공유 부탁드립니다.]

[ “lovefund이성수”에 대한 관심 감사합니다. ]

※ 본 자료는 투자자들에게 도움이 될 만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.

다음 거래에서는 어떤 주식을 고려해야 할까요?

AI 컴퓨팅 파워가 한국 주식 시장을 바꾸고 있습니다. 인베스팅닷컴의 ProPicks AI는 전 세계적으로 한국 , 미국 및 기타 흥미로운 시장에 대해 수익성 높은 포트폴리오를 제공하는 고급 AI입니다. 당사의 최고 전략인 ‘테크 타이탄’은 역사적으로 가장 강세였던 2024년에 S&P 500 지수 실적의 거의 2배가 넘는 성과를 거두었습니다. 그리고 광범위한 시장 노출을 위해 설계된 한국 시장 대장주은(는) 지난 6년 동안의 백테스팅 결과로 +243% 상승을 보이고 있습니다. 다음 번에는 한국 주식 중 어떤 종목이 급등할까요?

ProPicks AI 확인하기