대차잔고·예탁금 ’사상최대’…불장 속 ’상승·하락’ 동시 베팅 늘어

By Haris Anwar

(2022년 11월 28일 작성된 영문 기사의 번역본)

- 사이먼 프로퍼티 주가, 팬데믹 시장 붕괴 이후 강력한 반등 했지만 다시 매도세 압박 중

- 사이먼 프로퍼티와 같은 부동산 소유주들은 경제적 악재로부터 자유로울 수 없어

- 임의소비재 지출에 대한 쇼핑몰의 노출도 가장 높아, 경제 둔화 시 더 큰 어려움에 직면

미국 최대 쇼핑몰 운영사인 사이먼 프로퍼티 그룹(NYSE:SPG)은 투자자들에게 흥미로운 위험-보상 비율을 제시하고 있다. 사이먼 프로퍼티가 보유한 쇼핑몰의 방문객 수는 팬데믹 타격 이후 완전히 회복되었지만, 이제는 경기침체 리스크로 인해 많은 투자자들이 신중한 태도를 보이고 있다.

이런 시장 심리는 사이먼 프로퍼티의 주가에 반영되어 있다. 2020년 3월 팬데믹 시장 붕괴 이후 강력하게 반등했던 주가는 지난 1년 동안 압박을 받았다. 올해 S&P 500 지수가 15% 하락하는 동안 사이먼 프로퍼티의 주가는 25% 하락했다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

부동산은 인플레이션 헤지 수단으로서 오랜 역사를 가지고 있다. 빌딩에서 창출되는 소득은 소비자물가지수의 속도에 맞춰지는 경향이 있다. 그러나 이번은 다를 수도 있다. 연준은 40년래 최고 수준의 인플레이션을 낮추기 위해서 공격적인 금리인상을 시행하는 데 단호하기 때문에, 사이먼 프로퍼티와 같은 부동산 소유주가 경제적 악재로부터 자유롭기는 힘든 시기다.

쇼핑몰은 임의소비재 지출에 대한 노출도가 가장 높으므로 경제가 둔화되면 더 큰 어려움에 직면한다. 부유한 소비자들은 높은 연료, 주택, 식품 가격을 감당할 수 있지만, 중저소득층 소비자들은 그렇지 않다. 게다가 이제는 작년에 정부에서 발행했던 경기부양 지원금도 더 이상 나오지 않는다.

부동산 투자신탁(REIT) 회사인 사이먼 프로퍼티는 미국 전역에 걸쳐 프리미엄 쇼핑, 외식, 엔터테인먼트, 복합공간을 소유하고 있고, 아직까지는 그런 압박에 직면하지는 않았다.

강력한 쇼핑몰 활동

지난달 실적 컨퍼런스 콜에서 데이비드 사이먼(David Simon) 최고경영자는 미국의 쇼핑몰 활동이 여전히 강력하다고 전했다. 쇼핑몰 입주자의 제곱피트당 매출은 전년 대비 14% 증가해 사상 최고치를 기록했다. 9월 말 기준 사이먼 프로퍼티가 보유한 쇼핑몰의 입주율은 94.5%로 전년 동기의 92.8%보다 늘었다. 제곱피트당 최저 기본 임대료도 3분기에 54.80달러로 전년 동기의 53.91달러보다 높아졌다.

이런 수치는 고무적으로 보이지만 정상적 패턴은 아니다. 팬데믹 관련 제한 조치 이후 소비자들은 야외 활동을 재개했고 쇼핑몰에 더 자주 방문하고 모임도 더 잦아졌다.

많은 이코노미스트들이 예상하는 대로 내년에 경기침체가 제대로 찾아오는 경우, 사이먼 프로퍼티는 높은 입주율을 유지하기 힘들어질 수도 있다. 경제둔화 시기에는 실적이 좋은 소매업체들도 확장을 줄이고, 실적이 나쁜 소매업체들은 물론 매장을 닫게 되기도 한다.

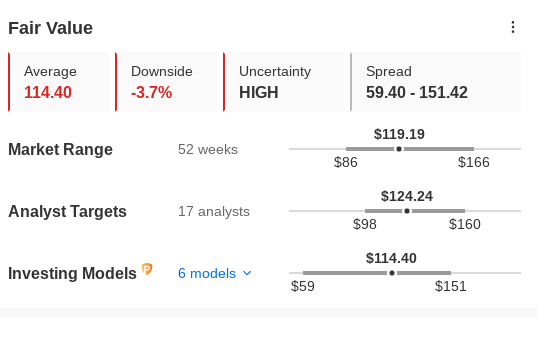

이런 리스크 때문에 인베스팅프로의 다양한 모델에서는 사이먼 프로퍼티의 현재 주가 수준에서 매수 신호를 제시하지 않는다. 사실상 현재 주가가 공정가치에 가까운 것으로 본다. 출처: 인베스팅프로

출처: 인베스팅프로

사이먼 프로퍼티와 같은 부동산 투자신탁 회사를 매수하는 또 다른 이유는 잠재적 소득이다. 부동산 투자신탁은 투자자들에게 부동산 섹터에 대한 노출을 제공하지만 대규모 자본 지출이나 모기지 부채 없이도 물리적인 부동산의 증권을 매수할 수 있으며, 안정적 소득 흐름을 유지할 수 있다.

그러나 금리인상 시기에는 이런 옵션의 매력이 떨어진다. 투자자들은 지난 수년 동안 최저 수준의 금리 속에서 수익률을 좇았지만, 이제 공식은 빠르게 변하고 있다. 뱅크레이트닷컴(Bankrate.com)에 따르면, 요즘 투자자들은 리스크가 낮은 3년 만기 양도성예금증서(CD) 매수 시 최대 연 4% 수익률을 얻을 수 있다. 출처: 인베스팅프로

출처: 인베스팅프로

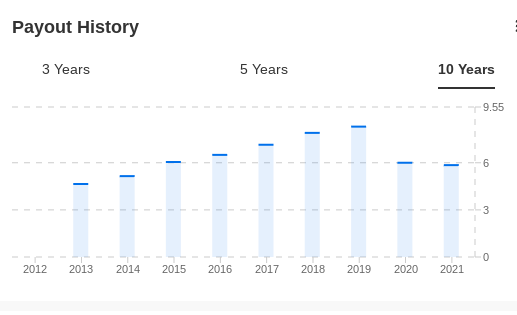

배당 측면에서 사이먼 프로퍼티는 아주 인상적인 역사를 가지고 있지는 않다. 사이먼 프로퍼티의 배당은 2020년에 매출 급락으로 인한 하향 조정 이후 여전히 팬데믹 이전에 비해 낮은 수준이다. 사이먼 프로퍼티는 현재 연 7.20달러를 배당하며 연 배당수익률은 6%다.

거대 쇼핑몰 소유주는 억압수요로부터 오프라인 매출 성장을 누릴 수 있기 때문에 올해 배당 상향 가능성이 있다. 사이먼 프로퍼티의 최근 가이던스에 따르면, 동일 운영자금(FFO)은 12월 말 기준 희석주식당 11.83달러에서 11.88달러 범위 내에 있을 것으로 예상된다. 비교하자면, 2019년에는 배당이 8.30달러였고 희석주식당 운영자금은 12.04달러였다.

하지만 그때는 금리가 아주 낮은 시기였다. 지금처럼 금리와 다른 비용이 상승하면 금리에 민감한 부동산 투자신탁은 투자자들에게 더 많은 현금을 분배하기가 어려워질 수 있다.

결론

사이먼 프로퍼티 그룹은 투자자들이 금리인상 시기에 매수할 만한 종목은 아니다. 경제 상황이 나빠지고 소매업체들이 매장을 닫기 시작하면 쇼핑몰 운영사는 압박을 받을 수 있다. 현재 경제 사이클에서 부동산주에 대한 투자 시기는 이미 지나갔다.

주: 이 글을 작성하는 시점에 필자(Haris Anwar)는 사이먼 프로퍼티 주식을 보유하지 않습니다. 글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지