예전부터 미국 주식시장과 한국 주식시장을 이야기할 때 이런 표현이 종종 쓰이곤 하였습니다. “미국 증시가 기침하면 한국 증시는 독감” 그만큼 한국 증시가 미국 증시보다 못난이 취급을 받아왔던 것을 직접적으로 보여주는 표현이지요. 그리고 2010년대 후반부터 작년까지 미국 주식시장에 대한 열풍은 대단하였습니다. 그 결과 한국 증시는 미국 증시보다 못났다는 고정관념이 강해졌습니다. 그런데 사람들이 간과하는 것이 하나 있습니다. 대략 10년마다 우열이 바뀐다는 것을 말이죠.

올해 들어 상대적으로 잘 버티는 한국 증시 (의외인걸?)

어젯밤만 하더라도 미국 증시는 –3~-4%대 하락을 기록하면 검은수요일이라는 암울한 타이틀을 달았습니다. 예전 한국 증시였다면 아마도 오늘 미국 증시보다 더 큰 –5% 이상의 폭락 장이 발생했어야 했지만, 점심시간인 12시 현재 –1% 조금 넘는 수준의 낙폭을 기록할 뿐입니다.

올해 2022년 현재까지 비교 해 보아도 미국 나스닥 지수는 거의 –30% 가까이 하락하고, S&P500지수도 –17% 넘게 하락하였지만, 한국 코스피지수는 –12%대 하락, 미국 나스닥과 비교할 수 있는 코스닥 지수는 –16% 수준의 하락을 기록하고 있습니다.

작년 한국 증시가 먼저 하락하면서 먼저 반영되었다고는 하지만, 의외의 모습이 아닐 수 없습니다.

한국 증시 vs 미국 증시 : 10년마다 엎치락뒤치락

하지만, 한국 증시는 그렇게 못난이 증시는 아니었습니다. 오히려 10년 단위로 미국 증시와 비교하였을 때 우열이 엎치락뒤치락 하여 왔지요.

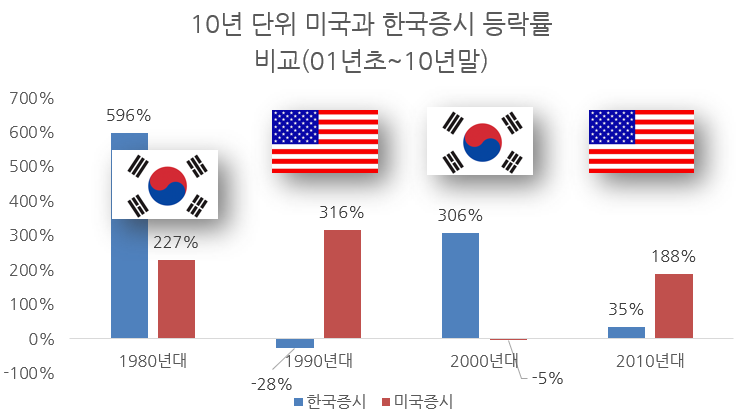

위의 표는 1980년대부터 2010년대 말까지 10년 단위로 한국 증시와 미국 증시의 지수 등락률을 비교한 자료입니다. 한눈에 보시더라도 제법 강하게 10년 단위로 우위와 열위가 반복되었음을 확인할 수 있습니다.

미국 증시의 고정관념과 달리 2000년대에는 한국 증시와 비교할 수 없을 정도로 미국 증시가 형편없었다는 것을 기억하는 분들은 그리 많지 않은 듯합니다.

물론 2020년대 초반인 현재, 아직은 미국 증시가 한국 증시보다는 우위에 있긴 합니다. 하지만 밸류에이션 측면에서의 순환은 한국 증시의 상대적 우위를 만들 가능성을 높이지 않을까 기대하게 합니다.

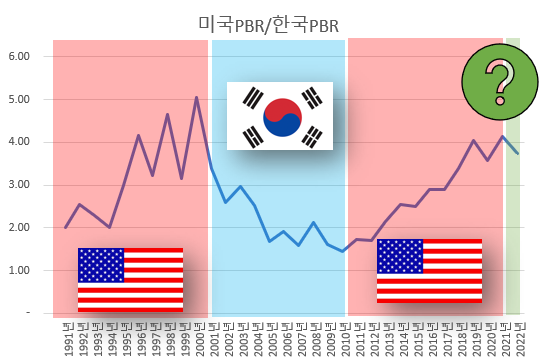

한국 증시 PBR 대비 미국 증시 PBR 레벨이 순환하며 모멘텀도 바뀐다.

미국 증시가 2010년대부터 작년 2021년까지 강한 상승이 만들어진 데에는 미국 상장사들의 높은 ROE로 인한 높은 밸류에이션 멀티플 부여가 중요 원인이었습니다. 이익도 늘고, ROE도 높아지니 가치 평가가 곱으로 높아졌던 것이지요.

이에 반하여 한국 증시는 이익을 잘 내든 못 내든, 시장 전체 ROE가 미국보다 낮으니 박하게 평가받는 것을 당연시 하였습니다.

이런 모습은 과거 90년대와 2000년 초반에도 있었지요.

그런데, 2000년 IT버블이 깨진 후 시장은 상대적으로 과했던 투자 대상이었던 미국 증시를 박하게 평가하였고, 오히려 2000년대 내내 한국 증시를 높게 평가하기 시작합니다. 어쩌면 버블 붕괴와 같은 쇼크가 밸류에이션 순환에 중요한 계기가 되었던 것입니다. 그리고 2008년 금융위기라는 큰 충격을 겪고 난 후 2010년대에는 반대로 한국 증시는 박하게 평가받고 미국 증시는 과하게 평가받기 시작하였지요.

결국 과하게 평가받던 증시는 큰 쇼크를 계기로 과하게 평가받던 부분이 가라앉는 것을 넘어 ROE가 감소하면서 증시 하락이 고점 대비 더 크게 만들어졌던 것입니다. 이에 반하여 과소 평가받던 증시는 오른 것도 없으니 낙폭도 제한적이고, 경제 쇼크로 ROE가 낮아지더라도 순자산가치라는 탄탄한 베이스까지 증시가 내려와 있다 보니 낙폭이 상대적으로 양호하게 나타납니다.

이 과정에서 모멘텀이 서로 역전됩니다.

얼마 전까지 화려한 투자 대상으로 인식되었던 증시가 쇼크를 겪으며 대폭락을 하였다 보니, 상대적으로 덜 하락한 국가의 증시에 투자자들의 관심이 이전됩니다. 자연스럽게 얼마 전까지 못난이였던 국가의 증시는 상대적인 우위가 형성되면서 모멘텀이 강해지고, 주가 모멘텀이 강해지니 시장 참여자들과 분석가들은 이를 찬양하기 위해 여러 가지 새로운 명분들을 갖다 붙이면서 상대적 우위를 설명합니다. 그리고 폭발적인 상승은 다시 찾아온 뒤 버블이 깨지고 역사는 반복되지요.

물론, 2020년대 한국 증시 vs 미국 증시 우열은 어찌 기록될지는 모르지만….

2022년 현재 한국 증시와 미국 증시에서 나타나는 현상이 10년 주기로 바뀌는 미국 증시와 한국 증시 우열의 변화를 알리는 신호탄인지 아니면 일시적인 현상일지는 시간이 흘러봐야 알 일이긴 합니다.

다만, 들숨도 한계가 있고 날숨도 한계가 있는 것처럼 과하게 부풀려진 증시와 과도하게 억눌린 증시는 같은 악재라도 반응하는 수준이 다를 것입니다.

2020년대 말 또는 2030년에 제가 증시 토크 칼럼을 쓰면서 2020년대 증시를 어찌 기록하게 될지는 모르겠습니다만 2020년~2022년에 만들어진 현상은 흥미롭게 기술하고 있을 듯합니다.

2022년 5월 19일 목요일

lovefund이성수 (유니인베스트먼트 대표, CIIA 및 가치투자 처음공부 저자)

[ 증시 토크 애독 감사합니다, 좋아요~추천^^ 부탁드립니다.]

[ “lovefund이성수”는 누구일까요? ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.