[오늘증시] 2.4조 들고 코스피 방어한 개미…삼전·하이닉스 약세

By Jesse Cohen

(2022년 2월 9일 작성된 영문 기사의 번역본)

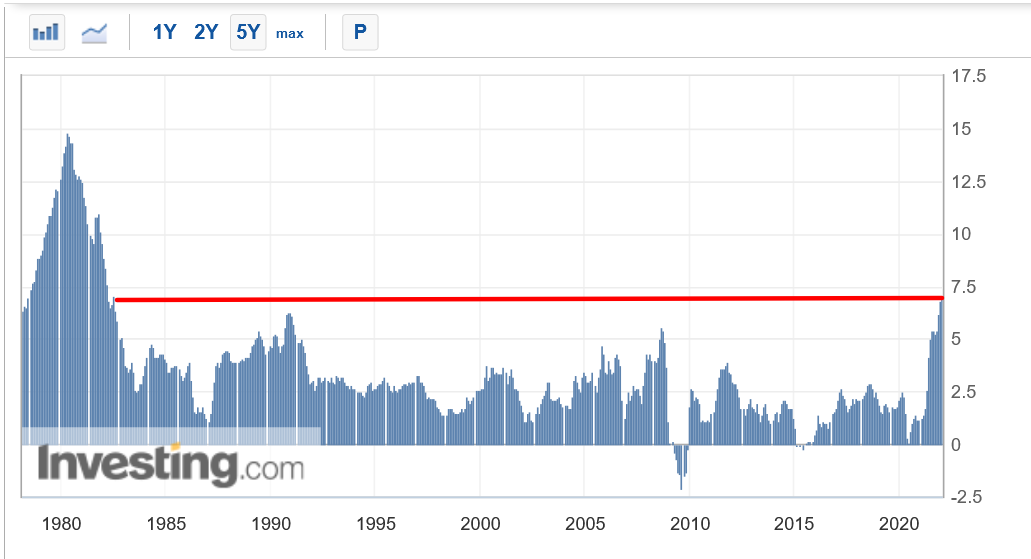

인플레이션 급등 그리고 연준의 금리인상에 대한 우려는 최근 몇 달동안 시장 심리를 이끄는 주요 동인이었다.

이런 상황에서 시장의 이목은 목요일에 발표될 1월 소비자물가지수에 쏠려 있다. 전년 대비 7.3% 상승할 것으로 예상되며, 이에 부합한다면 1982년 3월 이후 최대 인플레이션을 기록할 것이다. 이런 점을 염두에 두고 오늘은 에너지, 금융, 소재 섹터에서 올해 들어 실적이 뛰어난 3가지 종목을 선정했다. 인플레이션 우려가 지속되고 연준이 긴축적 통화정책을 시작하면서 신고점을 기록할 수 있는 종목들이다.

이런 점을 염두에 두고 오늘은 에너지, 금융, 소재 섹터에서 올해 들어 실적이 뛰어난 3가지 종목을 선정했다. 인플레이션 우려가 지속되고 연준이 긴축적 통화정책을 시작하면서 신고점을 기록할 수 있는 종목들이다.

금리상승은 높은 밸류에이션의 고성장 기술주에는 압박으로 작용하지만, 아래 3종목은 상대적으로 주가수익비율(P/E)이 낮다.

1. 코노코필립스

- P/E 비율: 15.3

- 시가총액: 1,189억 달러

- 2022년 주가 변동: +26.5%

코노코필립스(NYSE:COP)는 세계 최대 에너지 기업이다. 핵심 비즈니스에는 석유와 천연가스 탐사 및 생산, 액화천연가스, 기타 관련 제품 생산 등이 포함된다.

코노코필립스 주가는 올해 들어 이미 강력하게 상승했지만, 향후 몇 주 동안에도 상승세가 이어질 수 있다고 본다. 높은 인플레이션이 계속 유지되고 있고 투자자들은 경제 회복기에 실적이 좋은 고품질 성장 기업들을 찾고 있기 때문이다.

2022년 들어 코노코필립스는 원유 및 천연가스 가격 상승에 힘입어 26.5% 상승했다. 이는 같은 기간 S&P 500 지수 및 다우존스 지수의 수익률을 크게 웃도는 수준이다.

화요일(8일) 종가는 91.33달러로 2월 4일 기록했던 최근 정점인 94.93달러에 근접했다. 현재 시가총액은 1,189억 달러에 이른다. 코노코필립스의 주가수익비율(P/E)은 상대적으로 낮은 15.3이다. 따라서 호황인 에너지 섹터 내의 셰브론(NYSE:CVX), EOG 리소시스(NYSE:EOG), 파이어니어 내추럴 리소시스(NYSE:PXD), 데본 에너지(NYSE:DVN) 등 다른 에너지 기업들에 비해 저렴한 편이다.

코노코필립스의 주가수익비율(P/E)은 상대적으로 낮은 15.3이다. 따라서 호황인 에너지 섹터 내의 셰브론(NYSE:CVX), EOG 리소시스(NYSE:EOG), 파이어니어 내추럴 리소시스(NYSE:PXD), 데본 에너지(NYSE:DVN) 등 다른 에너지 기업들에 비해 저렴한 편이다.

또한 텍사스주 휴스턴에 위치한 원유 및 천연가스 기업인 코노코필립스의 연간 배당은 주당 1.20달러로 상대적으로 높다. 배당수익률은 2.50% 수준으로 S&P 500의 암묵적 수익률인 1.34%보다 높다.

코노코필립스는 지난 2월 3일에 4분기 실적을 발표했고, 매출과 수익 모두 전망치를 크게 웃돌았다. 코노코필립스의 비즈니스가 현재 인플레이션 환경에서 얼마나 실적이 좋은지를 확인할 수 있었다. 또한 코노코필립스는 주주들에게 자사주매입과 다양한 배당을 통해 80억 달러를 주주들에게 돌려줄 계획이다.

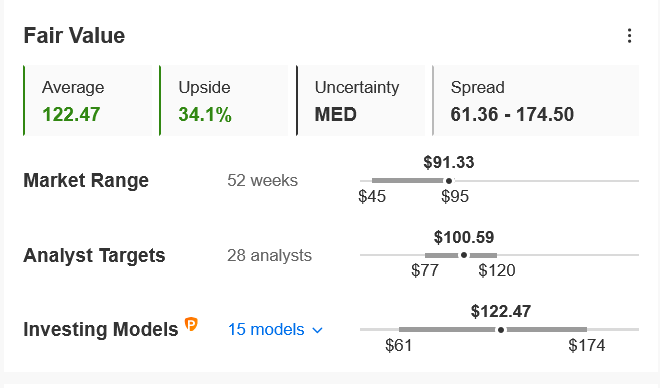

인베스팅프로 모델에 따르면, 코노코필립스 주가는 향후 12개월 동안 공정가치인 122.47달러까지 34% 가까이 상승할 가능성이 있다. 차트: 인베스팅프로

차트: 인베스팅프로

유가 랠리가 지속되어 핵심 영역인 100달러선 가까이로 오를 수 있다는 전망 속에서 애널리스트들은 코노코필립스 주식에 대한 강세 전망을 유지했다.

2. 아플락

- P/E 비율: 10.2

- 시가총액: 430억 달러

- 2022년 주가 변동: +13.1%

건강보험과 생명보험을 주로 판매하는 미국 최대 보험사인 아플락(NYSE:AFL)의 주가는 2022년 들어 크게 올랐다. 투자자들은 경제 전망 개선 속에서 수혜를 입을 수 있는 밸류에이션이 저렴한 경기순환 종목에 투자하고 있다.

아플락의 주가수익비율은 10.2이고 연간 배당금은 1.60달러, 배당수익률은 2.42%이다. 아플락은 향후 몇 달 동안 급등하는 인플레이션을 헤지하는 수단을 찾는 투자자들에게 좋은 옵션이 될 것이다.

인플레이션이 높아지고 금리가 상승하면 보험사들은 탄탄한 인플레이션 헤지 종목으로 여겨진다.

미 10년물 국채금리가 2% 가까이 오르고 있는 상황에서 아플락은 앞으로 몇 달 동안 장기 채권 투자에서 높은 순수익을 창출할 수 있다.

올해 들어 아플락 주가는 13.1% 상승했고 화요일(8일) 종가는 사상 최고치인 66.04달러를 기록했다. 시가총액은 430억 달러 규모다.

아플락은 2월 2일에 인상적인 4분기 실적을 빌표했다. 미국 및 일본에서의 강력한 실적 그리고 개선된 순투자소득에 힘입어 수익과 매출 모두 전망치를 상회했다.

더 중요한 부분은 아플락 경영진이 높은 배당금과 자사주매입으로 많은 현금을 주주들에게 돌려주려는 계획을 유지하고 있는 점이다. 2021년 11월에 아플락은 배당금을 21.2% 인상해 39년 연속 배당금 상승을 기록했다.

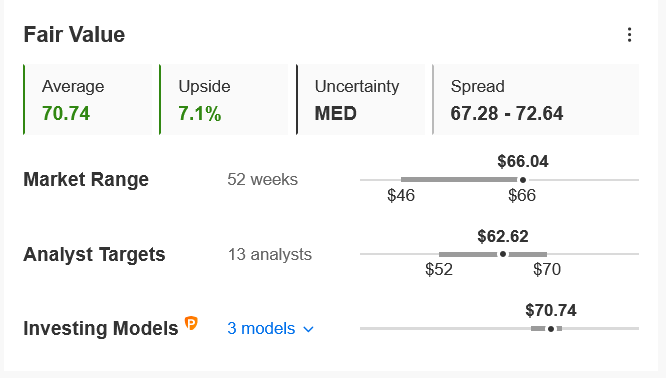

인베스팅프로의 정량 모델에서는 아플락 주가가 향후 12개월 동안 공정가치인 70.74달러까지 7.1% 상승할 것으로 제시한다. 차트: 인베스팅프로

차트: 인베스팅프로

3. 모자이크 컴퍼니

- P/E 비율: 9.5

- 시가총액: 170억 달러

- 2022년 주가 변동: +14.3%

세계 최대 인산염 및 칼륨 비료 생산업체인 모자이크 컴퍼니(NYSE:MOS)의 주가는 호황인 농장 경제 및 곡물 가격 급등에 힘입어 올해 들어 시장수익률을 큰 폭으로 상회했다.

주가수익비율이 단 9.5인 모자이크는 주가가 올해 들어 14.3% 상승했다. 투자자들은 글로벌 원자재 가격 상승 속에서 투자자들은 모자이크 컴퍼니에 대한 강세를 전망하고 있다.

모자이크 컴퍼니의 화요일 고가는 45.07달러로 2015년 8월 이후 최고치를 기록했고 종가는 44.93달러였다. 플로리다주 탬파에 위치한 거대 기업인 모자이크 컴퍼니의 시가총액은 170억 달러 규모다.

모자이크 컴퍼니는 2월 22일 화요일 폐장 후 발표할 분기 실적에서 탄탄한 수익 및 매출 성장을 보여줄 것으로 전망된다.

4분기 주당순이익 컨센서스 예상치는 1.96달러로 전년 동기의 0.57달러 대비 243% 높은 수준이다. 매출 또한 높은 판매량과 비료 가격 상승에 힘입어 전년 대비 56.5% 증가한 38억 5천만 달러를 기록할 것으로 보인다. 전망치에 부합한다면, 모자이크 컴퍼니의 총 분기 매출은 44억 3천만 달러였던 2014년 2분기 이후 최고치를 기록할 것이다.

모자이크 경영진은 남은 2022년에 대한 강세 가이던스를 내놓을 것으로 기대된다. 강력한 수요 및 인플레이션 환경 속 비료 가격 펀더멘털로부터 지속적으로 수혜를 입을 수 있기 때문이다.

또한 모자이크의 호실적은 배당금 상향 조정을 통한 주주 보상으로 이어질 것이다. 모자이크 측은 최근에 연간 배당금을 주당 0.45달러로 50% 인상하겠다고 밝혔다.

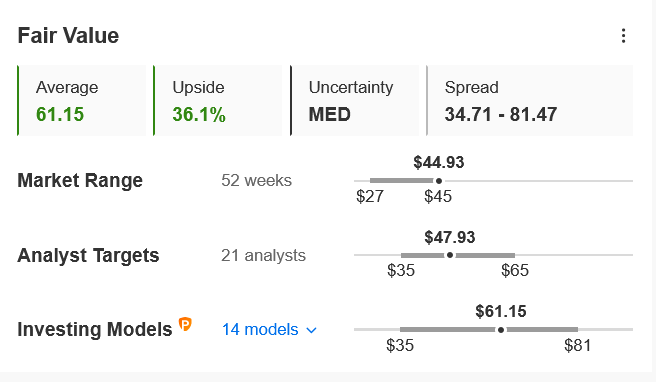

인베스팅프로 모델에 따르면 모자이크 컴퍼니 주식은 현재 과소평가되어 있으며, 향후 12개월 동안 공정가치인 61.15달러까지 약 36% 상승할 수 있다. 차트: 인베스팅프로

차트: 인베스팅프로

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지