[단독] ’스타링크 정조준’ 삼성전자, 위성-모바일 통신 대중화 앞당긴다

By Andy Hecht

(2021년 12월 15일 작성된 영문 기사의 번역본)

이 글은 인베스팅닷컴 단독 기고문입니다.

- 새 경영진이 직면한 기후변화 문제

- 자산 재검토

- 최근 월가 전략가 직접 채용

- 2020년 3월 이후 강세 트레이딩 패턴

- 매력적인 배당, 주가는 사상 최고가 가능성

스위스에 소재한 기초 소재 채굴 및 마케팅 기업인 글렌코어(OTC:GLNCY)는 생산자이자 판매자로서 독특한 위치를 가지고 있다.

글렌코어는 1974년 마크 리치(Marc Rich)가 창립했다. 처음에 그는 필립브라더스(Philipp Brothers)에서 커리어를 시작했고, 전 세계적인 원자재 딜러였으나 논란이 많은 인물이었다. 원료 비즈니스에 대해 밑바닥부터 배우면서, 당대 가장 수익률이 높았던 트레이더들로부터 트레이닝을 받았고, 나중에는 필립브라더스에서 가장 큰 매출을 차지하게 되었다.

1974년에 마크 리치는 동료였던 핀커스 그린(Pincus Green)과 함께 필립브라더스를 떠나 스위스에 Marc Rich and Co. AG라는 이름으로 회사를 차렸다. 1970년대 말 발생했던 주이란 미국 대사관 인질 사건 도중에 이란과 원유를 거래하면서 미국 정부와 마찰이 발생하기도 했지만, 마크 리치의 회사는 번영했다. 단순한 원자재 판매사로 시작했지만 트레이딩뿐만 아니라 원자재 자산을 전 세계적으로 보유한 회사가 되었다. 2013년에는 여러 원료의 생산업체인 엑스트라타(Xstrata)를 인수하여 금속과 미네랄, 원유, 천연가스, 석탄, 석유제품뿐만이 아니라 농산물까지 판매하는 세계적인 원자재 기업이 되었다.

인플레이션이 높은 지금 상황은 글렌코어는 향후 몇 년 동안 수익을 얻을 수 있는 완벽한 위치에 있다. 또한 글렌코어는 주주들에게 최적의 결과를 내놓기 위해 전략을 조정하고 있다

새 경영진이 직면한 기후변화 문제

올해 6월 말 게리 네이글(Gary Nagle)이 글렌코어 최고경영자에 취임했다. 석탄 부문에서 경력이 있는 게리 네이글은 행동주의 투자자들이 탈탄소화 글로벌 경제에서 사용되는 금속에 더 중점을 둬야 한다고 주장했을 때 업계에서 글렌코어가 갖는 역할을 옹호했다.

블루벨 캐피털 파트너스(Bluebell Capital Partners)는 다음과 같이 말했다.

“글렌코어는 투자 과정 중에서 지속가능성을 가장 중요하게 생각하는 투자자들이 투자하기에 적합한 회사가 아니다.”

이에 대해 네이글 최고경영자는 다음과 같이 답했다.

“화석연료 사용을 줄이자는 약속은 글렌코어에서 책임감을 가지고 점진적으로 석탄 포트폴리오를 없애는 전략과 일치한다. 당사는 이러한 변환에 필요한 금속 투자를 최우선으로 한다. 또한 당사는 2026년까지는 탄소배출을 15% 감소, 2035년까지는 50% 감소시켜 2019년 수준을 달성할 것이다. 2035년 이후에는 정책 환경의 지지를 바탕으로 2050년까지 탄소 중립을 달성하는 것이 야심찬 목표다.”

그러나 글렌코어는 여전히 글로벌 석탄 시장의 중요한 참여자로 남아 있고, 석탄은 2021년 회사 수익에 기여했다. 화석연료는 대체에너지보다 훨씬 저렴하기 때문에 중국과 인도에서는 아직도 상당량의 석탄을 소비하고 있다.

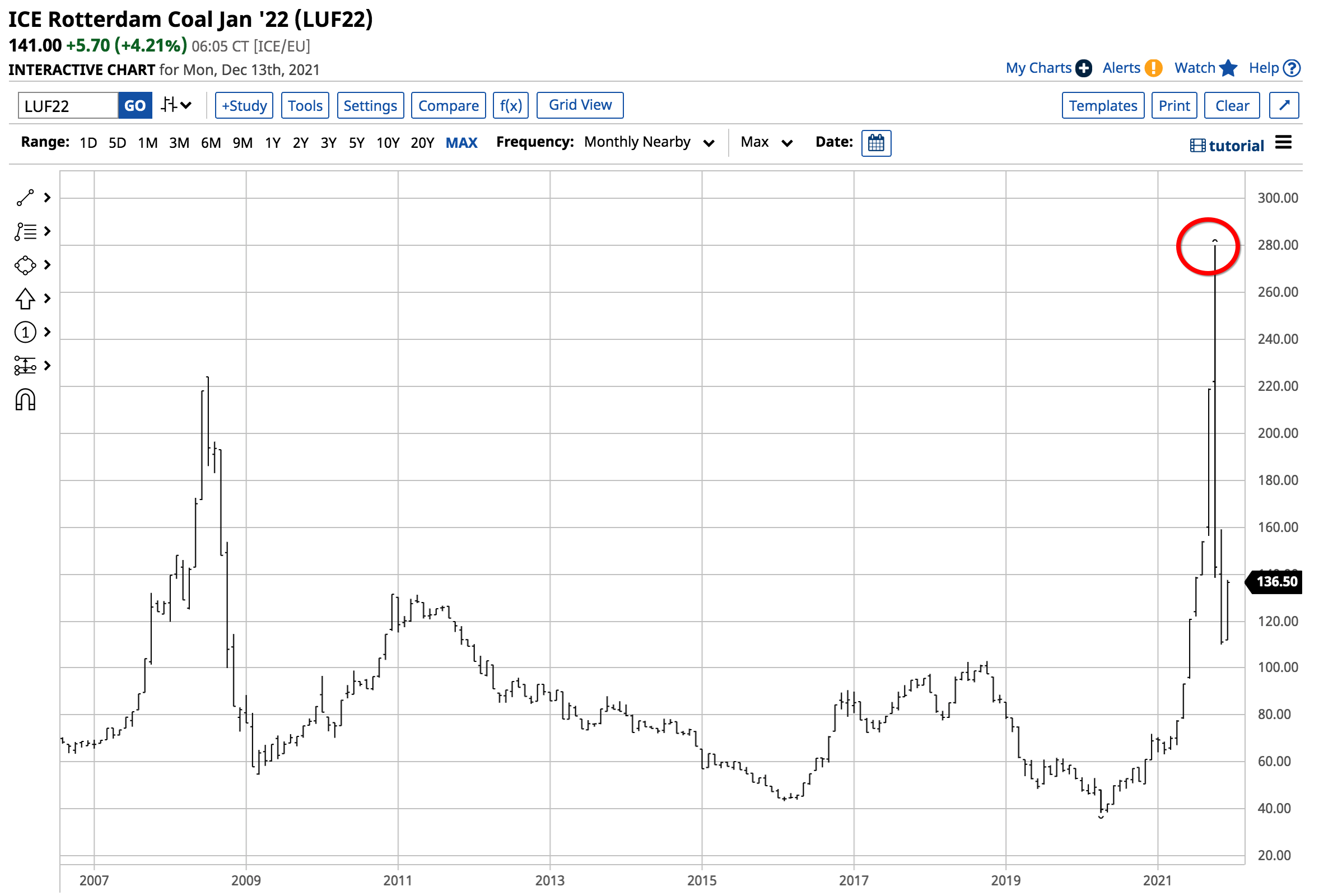

한편, 석탄의 2021년 가격 행동은 폭발적이었다.

출처: 바차트(Barchart)

차트를 보면 로테르담에서 운송되는 발전용 석탄의 가격 행동이 확연하게 드러난다. 2021년 10월 석탄 가격은 2008년 고점인 톤당 224달러를 넘어서 280달러에 이르렀다. 12월 15일 가격은 톤당 140달러를 소폭 상회하는 수준이지만 2008년 10월 이후 최고가에서 거래되고 있다.

많은 에너지 기업들이 행동주의 투자자들의 압력 때문에 석탄 비즈니스에서 빠져나갔다. 그러나 글렌코어는 전 세계 석탄 시장에서 지배적인 위치를 차지하고 있고, 석탄의 가격 행동 덕분에 글렌코어는 지난 몇 달간 수익을 창출했다.

자산 재검토

석탄과는 별도로, 글렌코어는 게리 네이글 최고경영자를 중심으로 전략을 단순화시켰다.

“당사 비즈니스에서 규모가 작은 특정 자산이 있다. 우리는 1등급 자산을 성장시키고 오랫동안 발전시켜 왔지만 일부 자산은 그러한 목적에 맞지 않는다.”

새로 취임한 게리 네이글 최고경영자는 “적합한 지역, 적합한 원자재와 관련된 적합한 자산에 중점을 둔다”는 점을 분명히 하고 싶어 한다.

원자재 판매자이자 생산자인 글렌코어의 독특한 위치 덕분에 글렌코어는 생산에서 소비까지 전체 흐름을 확인할 수 있다. 글렌코어는 공급 부족 또는 잉여 시 추세 변화로 이어질 수 있는 가격 압박을 처음으로 알 수 있다. 또한 글렌코어는 프랍 트레이딩(proprietary trading)을 하므로 투기적 이익으로 수익을 개선시킬 수 있다.

최근 월가 전략가 직접 채용

지난 9월 글렌코어는 프랜차이즈 성장을 위해서 모건스탠리 경영진 2명을 채용했다. 우선, 사이러스 베베하니(Cyrus Behbehani)는 모건스탠리의 중동지역 투자은행 부문을 이끌었던 경력이 있다. 그는 사우디 투자 펀드(Saudi Investment Fund) 및 기타 중동 지역의 자본 풀을 활용할 수 있고, 국부펀드를 다각화하려고 한다.

이러한 관계는 글렌코어가 수익률이 낮은 일부 자산을 인수합병 딜을 통해 옮기거나 스왑하는 데 도움이 될 수 있다.

또한 모건스탠리의 원자재 리서치 애널리스트인 수진 베이츠(Susan Bates)도 채용했다. 그는 가격 추세에 영향을 미치는 글로벌 흐름에 대해서 면밀하게 들여다 볼 것이다. 그리고 유럽에서의 전동 책상 사업을 시작하기 위해 모건스탠리 트레이더도 1명 채용했다고 한다.

모건스탠리의 이전 최고경영자인 존 맥(John Mack)은 이반 글라센버그(Ivan Glasenberg)가 2013년부터 2020년까지 글렌코어를 경영하던 오랜 기간 동안 이사회 구성원이었다. 글라센버그가 회사를 떠난 뒤에도 글렌코어는 미국의 거대 금융사인 모건스탠리와 밀접한 관계를 유지했다.

2020년 3월 이후 강세 트레이딩 패턴

2020년 3월 글로벌 팬데믹이 모든 자산 클래스에 걸쳐 시장을 덮쳤을 때, 글렌코어 주가는 2.51달러로 하락했다.

출처: 바차트(Barchart)

차트를 보면, 팬데믹 급락 이후 글렌코어 주가는 2020년 3월 저점에서 2021년 10월 10.79달러 고점까지 4배 이상 상승했다. 12월 14일 종가는 9.625달러로 고점에 근접한 수준이다. 기술적 저항선은 2018년 11.68달러 고점과 2012년 15.70달러 고점이다.

9.625달러 기준으로 글렌코어의 시가총액은 637억 1천만 달러에 이르고, 일일 평균 34만 2천 주가 거래된다.

매력적인 배당, 주가는 사상 최고가 가능성

글렌코어는 주당 29.0센트 배당금을 지급한다. 이는 현재 주가 기준 3.15% 배당수익률에 해당한다. 에너지 및 기타 원자재 시장에서의 위치를 고려할 때, 글렌코어는 선도적인 구리 생산업체로 매출 성장 및 추가적인 주주 가치 상승 가능성이 있다.

골드만 삭스는 구리를 “새로운 원유”라고 부르기도 한다.

세계 3대 구리 생산업체는 코델코(Codelco), 글렌코어(Glencore), 그리고 BHP(NYSE:BHP)다. 코델코는 구리를 생산하는 칠레의 국영회사로 176만 톤을 생산하고, BHP는 호주의 채굴 거대 기업으로서 121만 톤을 생산한다.

글렌코어의 생산량은 126만 톤이다. 12월 15일 구리 가격은 파운드당 4.2달러이므로, 글렌코어는 구리 생산으로부터 상당한 돈을 벌고 있다. 골드만삭스는 구리 없이는 탈탄소화가 불가능하고, 2025년까지 구리 가격은 톤당 15,000달러까지 올라갈 것으로 전망했다. 수요가 증가하고 있지만 공급이 수요 증가 속도를 따라가지 못하는 상황이다. 새로운 생산량이 추가되려면 거의 10년이 소요되기 때문이다.

한편, 톤당 15,000달러는 파운드당 6.80달러에 해당하며, 이는 현재 구리 가격보다 50% 높은 수준이다. 향후 몇 년 동안 글렌코어는 높은 구리 가격으로부터 수혜를 입을 수 있다. 또한 구리는 중요한 비철금속이고 배터리 생산에 필수적이다. 구리의 생산자이자 판매자인 글렌코어는 수요 상승 속에서 수익을 충분히 누를 수 있을 것이다.

나는 글렌코어 주가가 향후 몇 년 동안 상승하여 2012년 고점인 15.70달러를 넘어 사상 최고치를 경신할 것으로 기대한다. 글렌코어는 최근 채용을 통해 전략적 판매 및 인수 기회를 엿보고 있으며, 2020년에 시작되어 2021년에도 지속되고, 2022년 및 이후에 원료 가격이 고고점에 다다를, 이른바 원자재 슈퍼사이클 기간 동안 수익을 내기 위해 분석적 능력을 강화하고 있다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지