반년 가까운 지루한 기간 조정이 지속되는 장세이다 보니 투자자 모두가 지쳐가는 요즘입니다. 그리고 한 번씩 증시가 밀리면 제법 깊은 낙폭이 발생하며 투자자들을 놀라게 하기도 합니다. 무거운 분위기인 최근 증시 흐름이긴 하지만 한편, 특정 수급 주체로 구분할 수는 없지만, 저가 매수세 또한 꾸준히 유입되면서 지수 방어 현상도 관찰되고 있습니다.

코스피 종합지수 2,900p 부근에서 말입니다.

특정 수급 주체는 없다. 다만, 주가지수 2,900p에서 유입되는 저가 매수세

이번 조정이 깊어진 시기는 추석 연휴 직후부터라 보고 있습니다.

펀더멘털 측면에서 기저효과 약화와 더불어 반도체 시황 피크 아웃 등 여러 가지 명분이 제시되곤 하지만 가장 큰 이유는 국내 수급상의 이유 때문입니다.

올해 내내 지속된 공룡급 IPO로 체력이 떨어진 가운데 한국증시가 부진하다 보니 자금이 미국 주식이나 코인 시장으로 넘어가기 시작하고, 여기에 매년 하반기마다 수급 불안 요인으로 등장하는 대주주 양도세 회피 매물과 가을 이후 가계대출 억제 정책에 따른 빚투 자금 청산 등 첩첩산중과 같은 수급 불안 요인들이 집중되면서 가을 증시부터 한국증시는 부담스러운 하락을 만들었습니다.

그런데, 이번 가을 이후 조정장을 보다 보면 코스피 시장이든 코스닥 시장이든 낙폭이 깊게 발생하면 반발 매수세가 유입되면서 주중에 반등을 만들거나 장중 흐름 속에 급락 후 급반등을 하는 흐름이 나타나기도 합니다.

대략 주가지수 2,900p 부근에서 반복적으로 관찰되더군요.

저가 매수 이유 1. 안 좋다고 하지만, 괜찮은 3Q실적 그리고 싸다.

한국증시가 부진하니 여러 가지 의견들이 등장하였지요.

기업들의 실적이 피크 아웃을 칠 것이라는 의견부터 해서 원재료 가격 상승에 따른 수익성 악화 등 부담스러운 이유가 속속 등장하였습니다. 3분기부터 그러한 현상이 나타날 듯하였습니다. 하지만 막상 3분기 기업들의 실적 공시가 끝나고 자료를 취합하여보니 나쁘지 않았습니다.

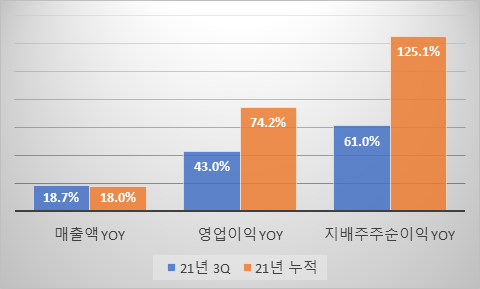

상장사 2,200여 개 회사들의 2021년 3분기 매출액은 전년동기비 18.7% 증가하였고, 영업이익은 43% 증가하였습니다. 지배주주 순이익은 61% 증가하였습니다.

상반기까지 세 자릿수 이익증가율과 비교하면 아쉬울 수 있겠습니다만, 이 정도 수치라면 최근 증시 하락은 과하다는 생각이 들 정도입니다.

그리고, 현재 주가 수준이 다른 국가들에 비하여 상대적으로 저평가되었다는 점을 들 수 있겠습니다. 시장 PBR 레벨로 보자면

한국증시의 시장 PBR은 1.19배

미국증시의 시장 PBR은 4.84배

일본증시의 시장 PBR은 1.4배 수준입니다.

미국 주식들의 승승장구 기세 속에 성장성이 주목받고는 있다 하지만 미국 증시에 1/4 수준에 불과하고 일본 증시에 20% 정도 낮은 한국증시의 시장 PBR 레벨은 적어도 상대적으로 저평가되었음을 떠올리게 합니다.

저가 매수 이유 2. 비이성적인 제도에 의한 왜곡, 기회로 삼는 투자자들

현재 한국증시 수급 불안 요인 중 가장 큰 부분은 연말까지 이어질 대주주 양도세 회피 매물과 가계대출 억제에 따른 빚투 자금 청산 매물입니다.

그런데 이러한 매매는 그야말로 시장을 비효율적으로 만드는 제도적인 요인이지요. 만약 대주주 양도세 기준이 합리적이었고, 가계대출 억제 정책이 합리적으로 시행되고 있었다면 올해 연말 쫓기듯 매도하는 개인 투자자들의 수가 크게 줄었을 것입니다.

주식시장은 마치 산책 나온 강아지가 주인을 중심으로 멀리 뛰어갔다 다시 돌아오는 것을 반복하는 모습처럼, 비합리적인 수준과 합리적인 수준을 왔다 갔다 합니다. 이러한 현상에 제도적 이슈가 진폭을 키우는 것입니다.

그 이야기는 한편, 이를 역이용하는 투자자들은 수익을 만들 수 있음을 암시합니다.

대주주 양도세 이슈든, 가계대출 억제에 따른 빚투 청산이든 시간표가 연말이면 얼추 마무리되는 재료들이기 때문이지요.

이를 아는 투자자들은 증시가 밀리면 저가에 주식을 주워 담고 있습니다.

그리고 만약 대외적 증시 악재가 없다면 이러한 저가 매수세는 연말로 갈수록 쫓기듯 매수를 하면서, 조금만 떨어져도 주식을 사들이게 되지요.

결국 주식시장은 서서히 저점을 높여가고 있지 않을까요?

2021년 11월 18일 목요일

lovefund이성수 (유니인베스트먼트 대표, CIIA charterHolder)

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.