대차잔고·예탁금 ’사상최대’…불장 속 ’상승·하락’ 동시 베팅 늘어

요약

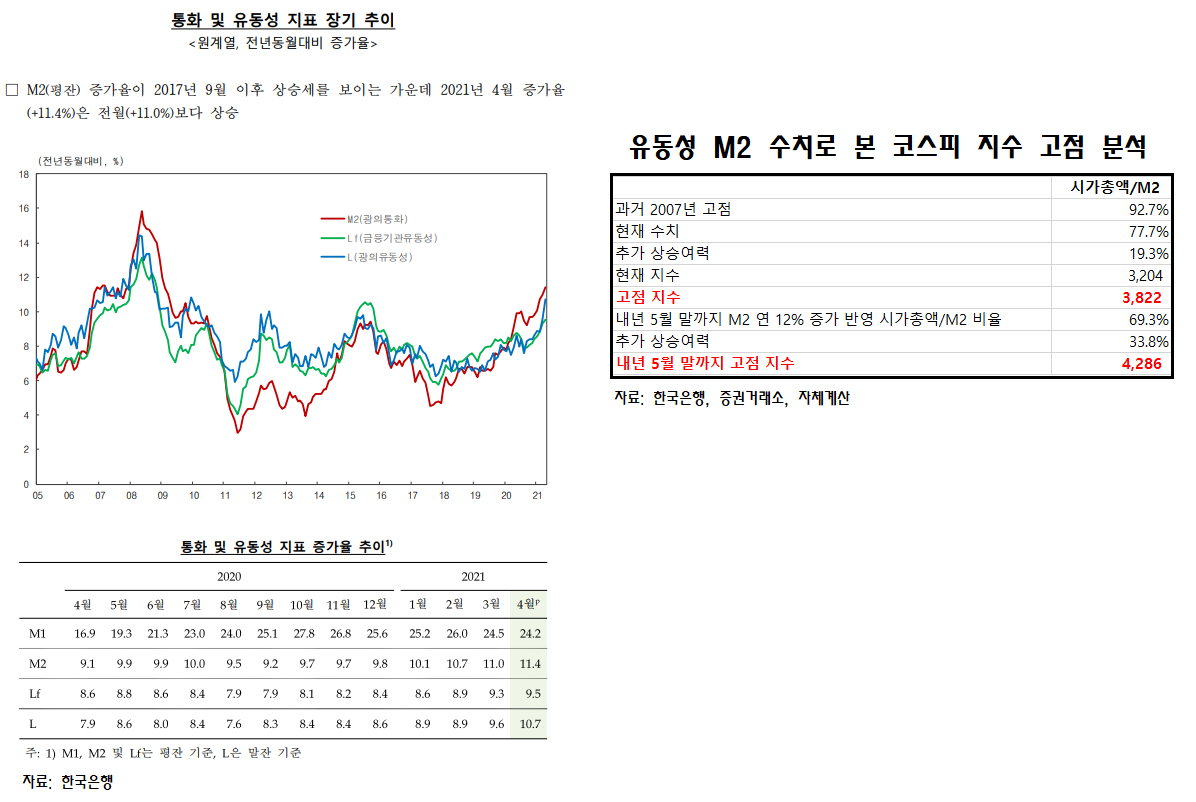

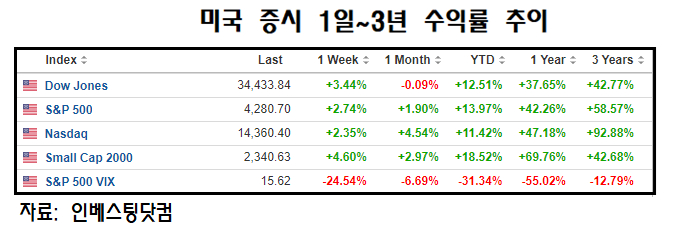

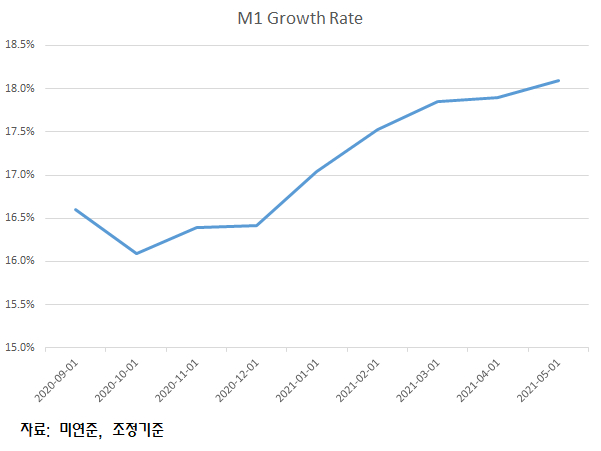

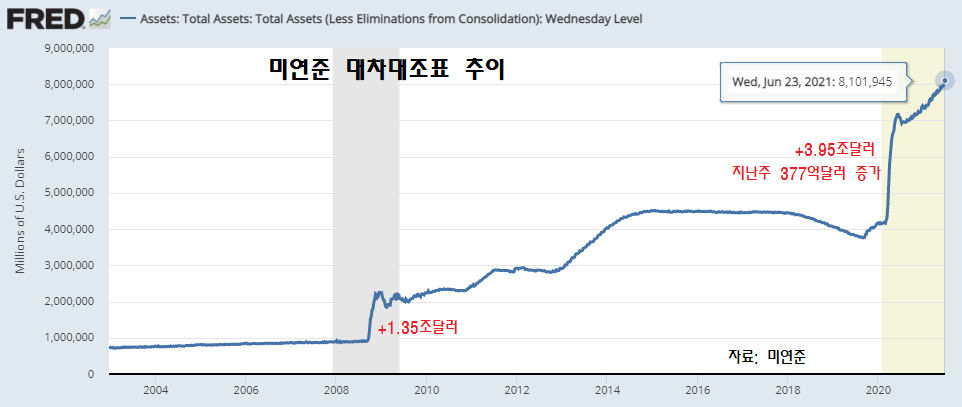

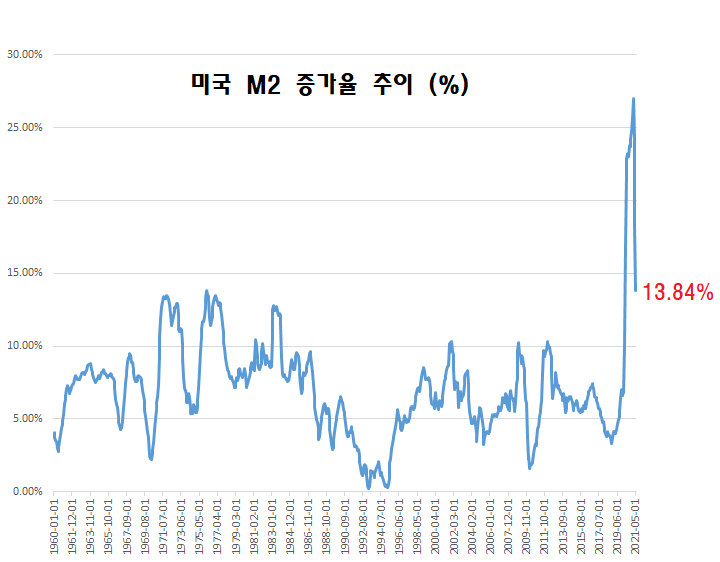

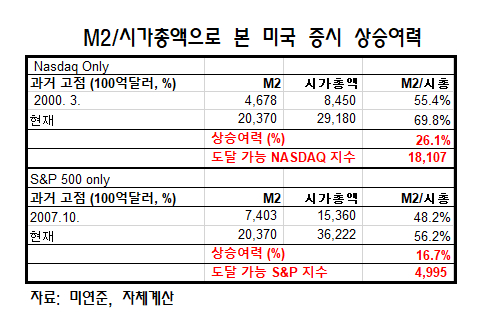

- 미국 M1 증가율 18% 돌파, M2 증가율 기저 효과에 따라 13.8%로 크게 하락, 하지만 여전히 높은 수준 유지. 미 연준 대차 대조표 8조 달러 돌파. 시가총액/M2 비율로 본 미국 증시, S&P500 16.7%, NASDAQ 26.1% 상승 여력 상존

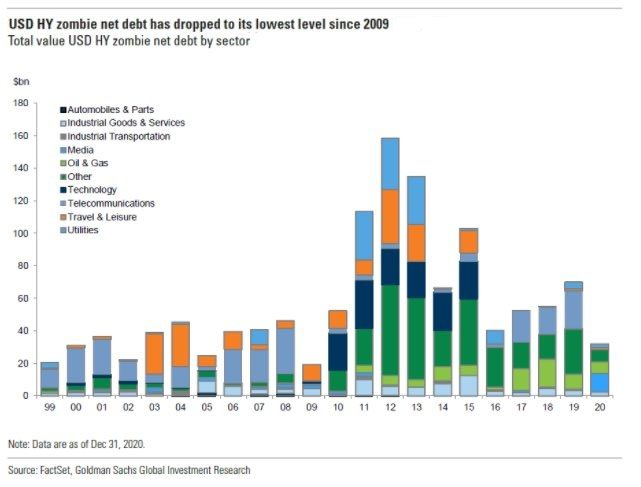

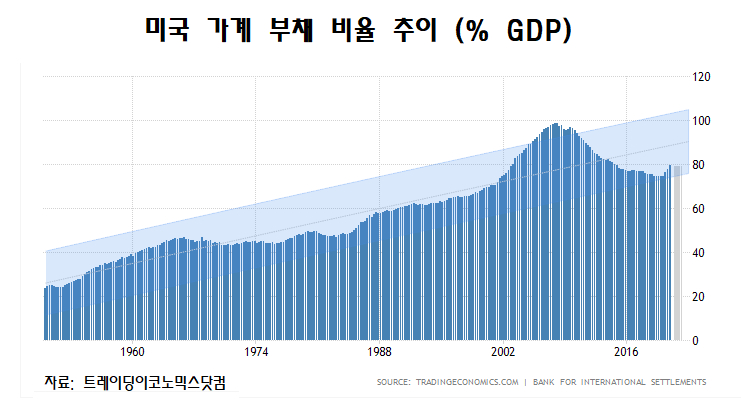

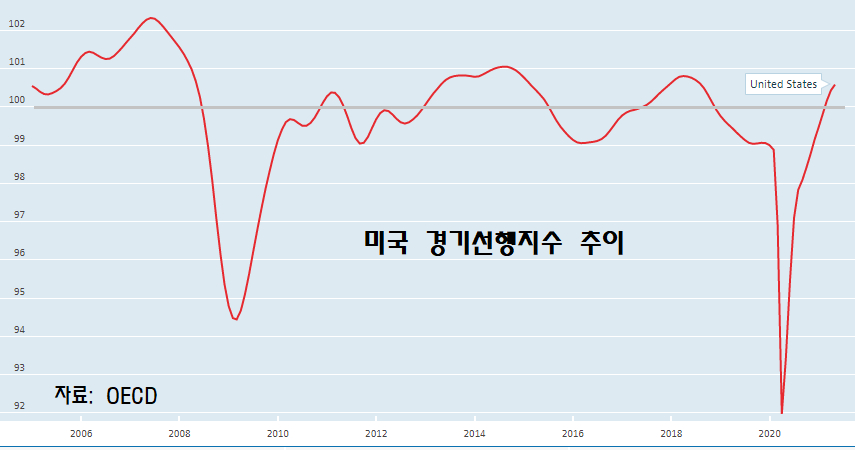

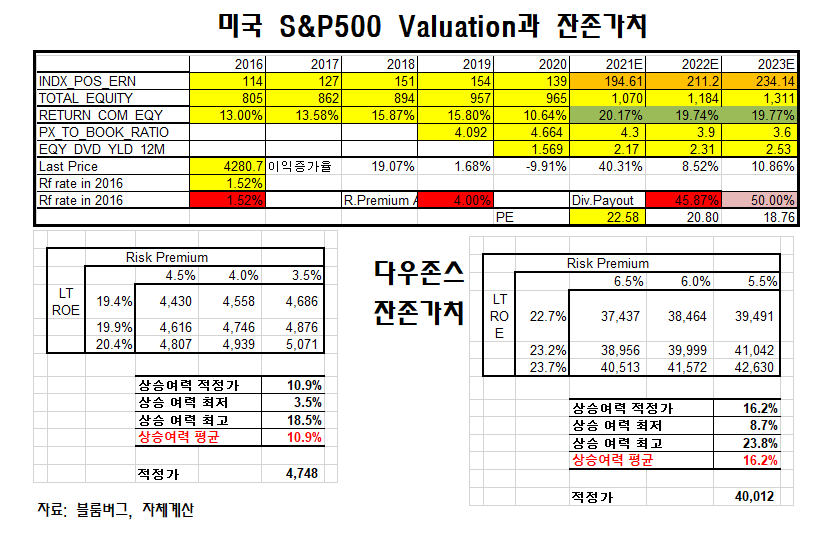

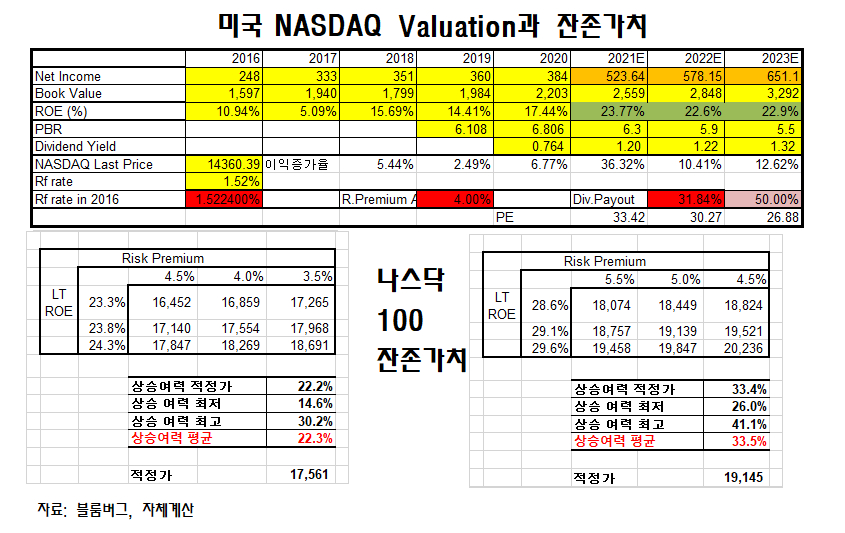

- 미국의 경기 회복에 따라 부실 부채 규모 큰 폭 하락, 낮은 가계 부채 비율 또한 디폴트 리스크 낮게 유지. 미국 경기 선행지수, 지속해서 100 이상에서 상승 중. 견고한 펀더멘털 아래 잔존가치 모델 상 S&P500 상승여력 10.9%, 다우존스 16.2%, 나스닥 22.3%로 높음

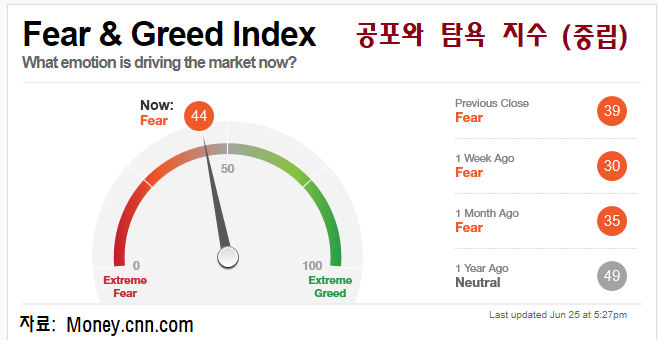

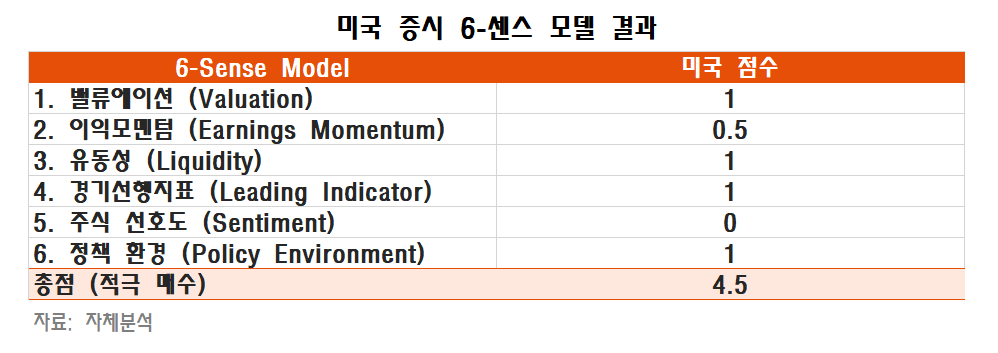

- 공포와 탐욕 지수 44로 중립 수준. 여전히 단기적 상승 추세 가능. 6-센스 모델 상 미국 증시 +4.5점/6점 만점으로 현재 적극 매수 구간

- KOSPI 지수 3,800 향후 1년 내에 시도 할 것 예상

미 증시 역대 고점 경신 지속 중 – Summer Rally 예상!

6월 선물옵션 만기 이후 지난 1주일 미국 증시는 예상대로 큰 폭의 상승을 보였다. 향후 미국 증시는 골디락스 구간이 나타날 확률이 높을 것으로 판단된다.

높은 정부 부채 비율, 인플레이션 수치 등이 미국 증시의 리스크지만, 향후 인플레이션은 연 2~2.5% 수준에서 안정을 찾고, 성장도 안정적인 연 2~3% 수준이 장기적으로 나타나면서 미국 10년 국채 금리는 향후 1.5~2.5% 수준에서 장기적으로 유지될 확률이 높다고 판단한다. 따라서, 단기적으로는 지난 주의 주가 흐름이 적어도 2분기 실적이 다 발표되는 시점인 올해 8월~9월 중순까지 지속 이어질 확률이 높을 것으로 판단된다.

예상되는 시나리오는 향후 6월~8월 인플레이션 수치 안정화, 미국 10년 국채 금리 안정적 낮은 상승 추세, 달러지수의 90~93 수준에서의 안정화, 2분기 역대 최고치 실적 발표 추세가 지속 이어지면서, 미국 증시는 제법 큰 폭의 상승을 향후 2~3개월간 보여줄 확률이 상당히 높아 보인다. 따라서, 지금은 서머랠리를 기대하면서 투자에 임하는 타이밍으로 판단된다.

미국 유동성과 증시 상승 여력

지속적으로 낮은 금리 시대가 이어진다면, 향후 미국의 유동성 지표들은 어떻게 될지 이에 따라서, 미국 증시의 상승 여력은 어떻게 될지 들여다보자.

미국의 유동성은 지속되고 있다. 미국의 M1 증가율은 작년 10월에 16% 수준에서 지난 5월에 18.1%로서 지속해서 상승 중이다. 미연준의 대차대조표의 규모도 지난 주 8.1조달러를 돌파, 지 지난주의 증가보다는 낮아졌지만 지속해서 377억달러 증가를 했다. 아직은 테이퍼링, 금리 인상 등의 유동성 축소 우려는 하지 않아도 된다 판단한다.

M2 증가율이 13.84%로 큰 폭 하락했다. 하지만, 이는 높은 기저효과(Base-effect)로 아직도 유동성은 상당히 풍부해 보인다. M2/시가총액으로 계산한 미국 증시의 상승여력은 과거 고점과 비교해 보면, 나스닥의 경우 지금보다 26.1% 정도 추가 상승, 즉 18,100 포인트 돌파 가능해 보이고, S&P500의 경우 16.7% 정도 추가 상승, 거의 5,000 수준까지 상승 가능한 것으로 나타난다.

미국 경기, 펀더멘털, 그리고 미국 증시 상승여력

지금은 미국 경제가 지속적으로 안정적인 회복을 보이고 있다. 낮은 금리 시대에 미국의 기업들의 부채 비율은 지속해서 나아지고 있다. 미국의 하이일드 좀비 기업들의 순 부채 규모는 지난 2020년에 급격하게 하락하는 모습이다. 따라서, 기업들의 디폴트 리스크가 현시점에서 미국 경제의 발목을 잡을 확률은 현저하게 낮다 판단된다.

또한, 낮은 금리 시대에 미국의 가계 부채 비율은 GDP의 78% 수준으로 과거 2008년 산업재 버블 붕괴 시기의 100% 수준에서 거리가 멀다. 따라서, 미국 경제의 펀더멘털과 소비 확대의 가능성은 상당히 견고하다 판단된다.

이런 상황에서 미국의 경기선행지수는 현저하게 100을 넘어서 확장 국면을 지속 보여주고 있다. 지속적으로 경기선행지수가 100 이상에 유지되면 미국 경제성장률도 안정적으로 적절한 성장을 지속 보여줄 확률이 높아 보인다.

향후 경기가 지속 회복되는 가운데 미국 S&P500과 나스닥의 밸류에이션과 잔존가치를 돌려보면, 미국 증시의 매력도는 여전히 아주 높다.

이익증가율 2자릿수와 잔존가치 모델 상 상승여력 2자릿수가 나오고 있어서 향후 미국 증시의 상승 추세는 지속 이어질 확률이 높아 보인다.

공포와 탐욕지수, 그리고 6-센스 모델 상 미국 증시 매력도 점검

미국의 현재 공포와 탐욕지수는 44 수준으로 약간의 공포 구간이다. 전반적으로는 중립 수준으로 보면 된다.

미국 증시의 매력도를 6-센스로 짚어보고 있다. 우선, 유동성은 여전히 +1점을 부여한다. 밸류에이션도 +1점을 부여한다. 이익모멘텀은 +0.5점을 부여한다. 경기선행지수도 +1점을 준다. 센티먼트는 중립인 0점을 부여한다. 마지막으로 정부 정책 환경은 +1점을 부여한다. 전체 점수는 +4.5점이 나온다. 3점 이상이면 매수이고, +4.5점 이상이면 적극 매수이다. 미국 증시는 지금 지속적으로 적극적인 투자가 필요한 시기로 판단된다.

현재 SPY, DIA, QQQ 투자만 해도 향후 적절한 수익률을 올리실 수 있을 것이라 예상된다.

한국 증시의 상승여력

한국 증시 또한 M2/시가총액으로 들여다 보자. 과거 2007~8년 고점 대비해서 한국 증시를 들여다 보면, 코스피는 향후 3,800 포인트 돌파가 가능해 보인다. 펀더멘털로 들여다 봐도 그 매력도가 충분히 상존한다. 경기 민감 국가의 지수는 향후 적어도 9~12개월 동안 추가 상승을 할 확률이 높아 보인다.