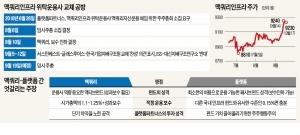

위탁운용사 교체를 둘러싼 호주 맥쿼리그룹 산하 맥쿼리한국인프라투융자회사(맥쿼리인프라)와 국내 헤지펀드 플랫폼파트너스 간 승부를 가르는 주주총회가 19일 열린다. 플랫폼파트너스는 지난 6월 말 맥쿼리인프라를 상대로 “위탁운용사인 맥쿼리자산운용이 받아가는 수수료가 과도하다”며 “코람코자산운용으로 교체할 것”을 요구하며 표 대결을 예고했다.

▶본지 6월27일자 A1, 4면 참조

주총 결의 전후로 양측 공방이 가열되고 국내외 의결권 자문사들의 운용사 교체에 대한 의견도 ‘찬성 3곳’과 ‘반대 2곳’으로 나뉘면서 투자자 ‘표심’의 향방에 관심이 쏠린다.

맥쿼리인프라 펀드 성격은

이번 주총의 가장 큰 쟁점은 맥쿼리인프라가 ‘액티브 펀드’인지 ‘패시브 펀드’인지 여부다. 성격을 어떻게 규정하는지에 따라 운용 보수의 적정성이 결정되기 때문이다. 펀드매니저가 종목을 고르고 사고파는 적극적(액티브) 운용을 하느냐, 지수를 추종하는 소극적(패시브) 운용을 하느냐가 관건이다.

맥쿼리는 맥쿼리인프라가 성격과 운용 차원에서 ‘액티브’라고 주장한다. 다른 인프라 펀드처럼 대출채권을 주로 담는 게 아니라 12개 인프라의 ‘경영권 지분(에쿼티)’을 포함하고 있는 데다 자금 재조달과 구조화 협상도 직접 이끌고 있다는 이유에서다.

플랫폼파트너스는 맥쿼리인프라가 최근 신규 자산을 편입하지 않고 있고, 기존 자산의 수익 구조가 안정화한 지 오래인 점을 감안하면 이미 ‘패시브 운용 단계’에 접어들었다고 지적한다.

교체 운용사 운용 능력은

운용사가 교체되면 주주가치 훼손이 불가피하다는 게 맥쿼리 측 주장이다. 코람코자산운용의 인프라 운용 경력이 부족할 뿐 아니라 맥쿼리인프라의 자금 조달비용이 커진다는 설명이다.

맥쿼리자산운용은 이번 공격을 주도하는 플랫폼 측 핵심관계자들의 진정성도 문제삼고 있다. 과거 ‘펀드 청산’을 주장해오다 실패하자 대안으로 단기 차익을 추구하는 주주행동주의에 나섰다는 주장이다. 플랫폼자산운용은 이에 대해 운용사 변경에 실패하더라도 중장기 투자를 하겠다고 반박하고 있다. 단기 지분 매각은 없으며 온건한 ‘주주관여주의 투자자’로서 주주가치를 높이는 데 주력하겠다고 밝혔다.

맥쿼리 운용 수수료 차별 있나

플랫폼파트너스는 인프라 펀드의 수수료 인하가 글로벌 시장의 대세인 가운데 맥쿼리가 한국에서만 수수료를 과도하게 받고 있다고 주장한다. 최근 호주 맥쿼리자산운용(MIRA)은 현지 더인프라스트럭처펀드(TIF)를 위탁운용하는 우선협상대상자로 선정됐다. 운용보수를 연 0.5~0.6% 수준에서 합의했다는 보도가 나오면서 ‘한국 차별설’이 힘을 얻었다. 맥쿼리자산운용은 그러나 TIF는 맥쿼리가 직접 발굴한 자산이 아니며, 운용 자산도 주로 경영권이 없는 소수 지분으로 구성돼 한국 맥쿼리인프라와 단순 비교가 어렵다고 설명한다.

표심의 향방은

운용사 교체를 위해선 ‘50%+1주’의 찬성표가 필요하다. 지분율 27%가량인 개인투자자들은 ‘찬성’, 23%가량인 외국계 투자자들은 ‘반대’ 쪽에 표를 던질 가능성이 높다는 관측이 나온다.

플랫폼파트너스가 20~30% 수준의 찬성표만 얻더라도 성공을 거둔 것이라는 시각도 있다. 보수 수준과 운용 방향에서 변화를 줄 수 있어서다. 이원일 제브라투자자문 대표는 “이번 주주행동주의는 맥쿼리인프라 이사회의 독립성 및 운영의 투명성 문제에서 촉발했다”며 “앞으로 상장 기업과 펀드에 대한 다양한 주주행동이 이어질 것”이라고 내다봤다.

김대훈/조진형 기자 daepun@hankyung.com

코람코 "맥쿼리인프라, '코리아코어인프라'로 변경…최고 가치...

맥쿼리인프라 운용사 교체… 의결권 자문사 '찬 3 vs 반 2'

국내 2위 풍력발전단지 M&A 매물로