[서울=뉴스핌] 김지완 기자 = 롯데카드·캐피탈채가 최근 여전채 강세흐름에도 불구하고 약세다. 이는 매각을 앞둔 불확실성 영향으로, 크레딧 업계에선 인수자에 따라 초과수익 달성이 가능하다고 봤다.

관련업계에 따르면 롯데카드·손해보험은 지난달 30일 예비입찰을 실시했고, 롯데캐피탈은 내일(12일) 예비입찰을 앞두고 있다. 롯데그룹은 지난 2017년 10월 지주회사체제로 전환됐고, 공정거래법상 올해 10월 이전 금융부문을 매각해야 한다.

| 롯데 CI |

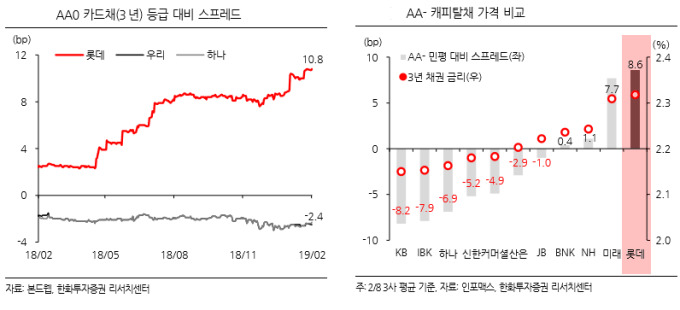

김민정 한화투자증권 연구원은 "롯데카드 신용등급(AA0/부정적)은 지난해 롯데쇼핑과 함께 등급 전망이 하향조정됐고, '안정적→부정적' 이슈가 더해지며 등급 민평 대비 10bp 이상 약세"라면서 "반대로 여전채는 지난해말부터 가격매력도와 우호적 수급 여건에 강세"라고 전했다.

이어 "롯데캐피탈채도 매각 논의가 본격화되면서 상대적 약세"라며 "양호한 수익성에도 불구하고 AA- 등급 민평 대비 +8bp 이상(3년) 스프레드가 확대됐다"고 덧붙였다.

지난 8일 기준, 롯데카드는 'AA0' 카드채(3년물) 등급 대비 스프레드가 10.8bp까지 확대됐다. 하지만 동일 등급의 우리카드와 하나카드는 -2.4bp로 등급평균 스프레드를 하회하고 있다.

롯데캐피탈 역시 'AA-' 캐피탈채(3년물) 민평 대비 스프레드가 8.6bp까지 벌어져 동일등급 카드채 중 약세 흐름이다.

캐피탈채(AA-, 3년물) 민평 대비 스프레드는 KB -8.2bp, IBK -7.9bp, 하나 -6.9bp, 신한 -5.2bp, JB -1.0bp, NH 1.1bp 순으로 나타났다.

그는 "금융지주가 롯데캐피탈을 인수할 경우 사업포트폴리오 다각화와 규모의 경제 효과를 통한 신용도 개선이 가능하다"면서도 "사모펀드(PEF)가 롯데캐피탈의 새로운 주주가 될 경우 중단기적으로 재매각 이슈로 인해 신용도 개선 가능성이 제한적"이라고 분석했다.

현재 롯데캐피탈 인수 후보로는 금융지주(KB, 신한)과 PEF(MBK파트너스, 한앤컴퍼니) 등이 거론된다

롯데카드의 경우 예비입찰 과정에서 한화그룹, 하나금융지주를 비롯해 주요 PEF가 인수 의향을 밝힌 것으로 파악된다.

한편 롯데카드(AA0/부정적)와 롯데캐피탈(AA-/안정적) 신용등급은 롯데그룹의 지원 가능성을 반영해 자체신용도 대비 1 등급(Notch) 상향돼 있다.

swiss2pac@newspim.com