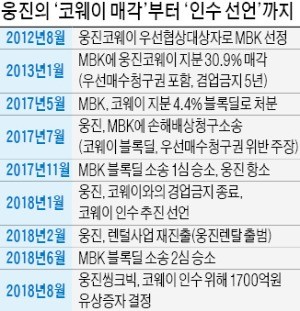

웅진그룹 계열사인 웅진씽크빅이 코웨이 인수 주체로 나선다. 웅진씽크빅은 코웨이 인수 자금을 마련하기 위해 약 1700억원 규모의 유상증자를 하기로 했다.

웅진그룹 지주사인 웅진과 웅진씽크빅은 31일 각각 이사회를 열고, 코웨이 인수 추진과 관련해 이런 내용의 자금조달 계획을 확정했다. 코웨이 인수에 나서는 웅진씽크빅은 신주 4200만 주를 발행해 자금을 조달하기로 했다. 주관사는 삼성증권이다. 웅진도 웅진씽크빅 유상증자에 참여한다. 출자 금액은 400억원 정도다. 웅진은 “최대주주로서 책임을 다하고 코웨이 인수에 대한 의지를 보여주기 위해 증자에 참여하기로 했다”고 설명했다.

웅진이 웅진씽크빅을 인수주체로 내세운 것은 계열사 가운데 가장 매출 규모가 커 자금조달에 유리할 것으로 판단했기 때문이다. 웅진씽크빅의 지난해 매출은 6240억원이다. 상징적인 의미도 있다. MBK파트너스에 매각하기 이전 코웨이는 웅진씽크빅의 자회사였다. 웅진 관계자는 “웅진씽크빅과 코웨이 모두 방문판매업체라는 점에서 시너지 효과도 있을 것”이라고 말했다. 웅진씽크빅은 코웨이 인수로 새로운 성장동력을 확보한다는 의미가 있다는 게 웅진 측 설명이다. 최근 저출산 영향으로 웅진씽크빅의 주요 사업인 학습지 시장이 축소되고 있다.

웅진은 이번 유상증자로 내부에서 자금을 마련하고, 사모펀드(PEF) 운용사인 스틱인베스트먼트 등으로부터 외부자금을 끌어모아 코웨이를 인수할 계획이다. 이를 통해 코웨이 인수 추진과 관련해 제기되고 있는 자금조달에 대한 우려를 해소하겠다는 구상이다. 웅진은 스틱인베스트먼트와 코웨이 인수를 위해 컨소시엄을 결성하기로 합의했다. 이달 초 양해각서(MOU)를 체결할 예정이다. 웅진은 이날 발표자료를 통해 “스틱인베스트먼트와 코웨이 인수를 위한 최종 협의를 하고 있다”며 “MBK파트너스와 코웨이 인수에 대한 건전하고 진전 있는 협상을 하길 희망한다”고 밝혔다.

윤석금 웅진그룹 회장의 코웨이 인수 의지는 확고하다. 렌털사업으로 그룹을 다시 키우는 게 윤 회장의 목표다. 웅진은 이날 자료에도 “코웨이는 웅진그룹의 상징”이라는 표현을 넣었다. 웅진은 지난 3월 생활가전 렌털업체인 웅진렌탈을 설립했다. 렌털사업과 코웨이 인수에 대한 의지를 보여주기 위해 직접 사업을 시작한 것이란 분석이 나왔다.

전설리 기자 sljun@hankyung.com에이치엘비생명과학, 의약품 제조시설 인수 후보지 4곳으로 압축웅진씽크빅, 코웨이 인수 위해 1천690억원 증자웅진, 코웨이 재인수 추진에 '강세' 웅진, 스틱과 손잡고 코웨이 되찾기 나섰다렌털업체·한샘 맹추격… 사상최대 실적에도 '웃지 못하는' 에...코웨이, 협력사 스마트 팩토리 교육 진행