화요일, 바클레이스는 하니웰(NASDAQ:HON)에 대해 목표가 $229.00로 비중확대(Overweight) 등급을 재확인했습니다. 이번 분석은 엘리엇 매니지먼트가 하니웰 지분 $50억 규모를 매입했다는 최근 소식에 따른 것입니다. 바클레이스의 밸류에이션은 부문별 가치 합산(SoTP) 계산에 기반하며, 평균 주가 $251, 잉여현금흐름(FCF) SoTP $267을 제시하고 있습니다.

바클레이스는 하니웰의 복잡한 포트폴리오와 완만한 실적 성장을 고려할 때 엘리엇 매니지먼트의 투자가 놀라운 일은 아니라고 보고 있습니다. 은행은 이전 3분기 보고서에서 2025년까지 하니웰의 현 상태가 변화할 가능성이 있다고 이미 언급한 바 있습니다. 또한 하니웰은 엘리엇이 지분을 보유한 Johnson Controls International이나 최근 중요한 리더십 및 구조 변화를 발표한 Fortive와 유사하게 행동주의 개입의 고위험 대상으로 지목되어 왔습니다.

하니웰에 대한 부정적인 투자자 심리는 최근 일련의 매도측 등급 하향 조정과 연초 이후 부진한 성과에 반영되어 있습니다. 바클레이스는 Johnson Controls International의 경우 엘리엇의 개입 초기 보도 이후 주가가 25% 상승했으며, 같은 기간 S&P 500의 13% 상승을 상회했다고 강조합니다.

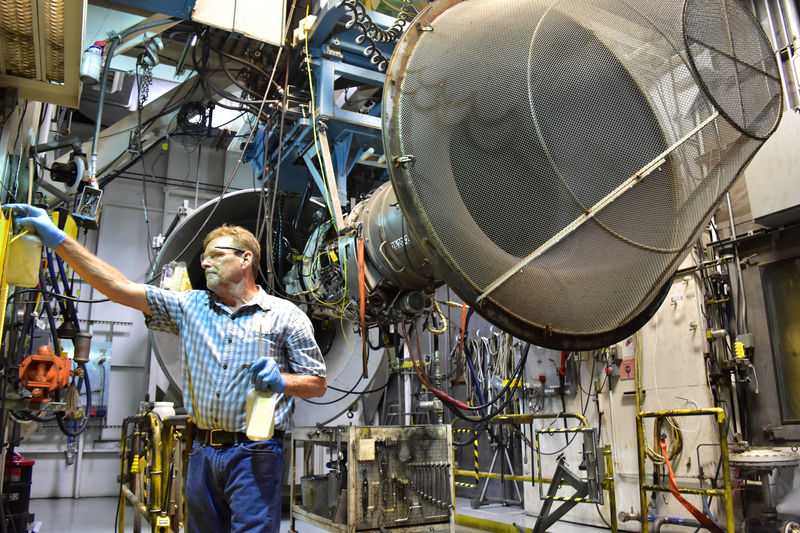

바클레이스는 현재의 SoTP 할인을 해소하기 위해 하니웰이 항공우주 부문 분리를 고려해야 한다는 엘리엇의 제안에 동의합니다. 엘리엇의 서한은 2027년 EBITDA - CapEx 기반 SoTP 접근법을 설명하고 있으며, 이는 바클레이스가 선호하는 FCF 기반 SoTP와 일치합니다. 하니웰이 항공우주와 자동화 두 개의 상장 기업으로 분리될 경우, 엘리엇의 기본 및 상향 시나리오 SoTP는 각각 $321와 $374의 주가를 암시합니다.

Street Insider의 보고서는 Gordon Haskett의 Don Bilson이 10월 8일 하니웰이 구조조정을 위해 행동주의 투자자의 압박을 받을 수 있다고 제안한 것을 언급합니다. 이 추측은 같은 날 하니웰의 사업 분사 계획에 대한 월스트리트저널의 보도와 일치했습니다.

다른 최근 소식으로, 하니웰은 프로젝트 지연과 공급망 차질로 인해 매출이 부진했음에도 불구하고 조정 주당순이익(EPS)이 전년 대비 8% 증가한 $2.58로 혼조세를 보인 3분기 실적을 발표했습니다. 회사의 항공우주 부문은 9분기 연속 두 자릿수 성장을 기록하며 강세를 유지했습니다. 그러나 하니웰은 2024년 연간 실적 가이던스와 유기적 성장 전망을 수정했으며, 골드만삭스는 하니웰에 대해 목표가 $227.00로 매수 등급을 재확인했습니다.

한편, Elliott Investment Management L.P.는 주주 가치 제고를 위해 하니웰을 Honeywell Aerospace와 Honeywell Automation 두 개의 별도 기업으로 분할할 것을 제안했습니다. 반면 Wolfe Research는 운영상의 어려움과 덜 낙관적인 전망으로 인해 하니웰 주식을 아웃퍼폼에서 피어퍼폼으로 하향 조정했습니다.

조직 변경 측면에서, 하니웰의 CFO Greg Lewis는 Honeywell Accelerator의 수석 부사장으로 이동하며, Mike Stepniak이 2025년 2월부터 CFO를 맡게 됩니다. 회사는 2024년에 총 $90억 이상의 4건의 인수를 완료했으며, 첨단 소재 부문의 분사를 계획하고 있습니다.

InvestingPro 인사이트

InvestingPro의 최근 데이터는 하니웰의 현재 위치와 잠재력에 대한 분석에 깊이를 더합니다. 회사의 시가총액은 $151.98 billion으로, 산업 복합기업 업종에서의 중요한 위치를 반영합니다. 하니웰의 P/E 비율 26.1(2024년 3분기 기준 최근 12개월 조정)은 투자자들이 회사의 수익에 프리미엄을 지불할 의향이 있음을 시사하며, 이는 바클레이스의 비중확대 등급과 엘리엇 매니지먼트의 관심과 일치합니다.

InvestingPro 팁은 하니웰의 강력한 배당 이력을 강조합니다. 14년 연속 배당을 인상했고 40년 동안 배당을 유지해왔습니다. 이러한 일관된 배당 정책은 가치 투자자들에게 매력적일 수 있으며, 엘리엇의 주주 가치 제고 전략에 영향을 미칠 수 있습니다. 또한, 회사의 유동 자산이 단기 부채를 초과하고 적정 수준의 부채로 운영되고 있다는 점은 재무적 유연성을 제공하며, 이는 엘리엇 매니지먼트가 제안한 잠재적 구조조정 노력에 중요할 수 있습니다.

InvestingPro가 보고한 최근 3개월간 15.08%의 상당한 수익률은 엘리엇의 개입 이후 주식에 대한 긍정적인 분위기를 뒷받침합니다. 이러한 성과는 기사에서 언급된 대로 엘리엇의 개입 이후 Johnson Controls International에서 관찰된 추세와 유사합니다.

더 포괄적인 분석에 관심 있는 독자들을 위해 InvestingPro는 하니웰에 대한 13개의 추가 팁을 제공하여 회사의 재무 건전성과 시장 위치에 대한 더 깊은 이해를 제공합니다.

이 기사는 인공지능의 도움을 받아 번역됐습니다. 자세한 내용은 이용약관을 참조하시기 바랍니다.