미국-이스라엘과 이란 공습으로 호르무즈 리스크 고조, 유가·가스 상승 전망

By Timothy Fries

(2024년 8월 6일 작성된 영문 기사의 번역본)

시장이 경기침체 신호에 반응함에 따라 CBOE 변동성 지수(VIX)는 월요일(5일)에 잠시 60을 돌파했고 5일간 163% 상승했다. VIX는 S&P 500 지수 30일 콜옵션과 풋옵션 가중치를 기반으로 하며 '공포 지수'로 널리 알려져 있다. 이번 주에 VIX는 2020년 3월 코로나 봉쇄 관련 우려로 인해 마지막으로 나타났던 불안 수준을 반영했다.

이번 시장 불안은 지난 금요일 발표된 고용 보고서 부진과 버크셔 해서웨이 B(NYSE:BRKb)가 2분기에 애플(NASDAQ:AAPL) 지분을 37.8% 줄인 데 따른 것이었다. 워런 버핏의 포트폴리오 재조정은 시장 신호로 작용해 널리 퍼지곤 한다.

마찬가지로 일본 닛케이 225 지수도 12% 이상 하락하면서 사상 최대 낙폭을 경험했다. 닛케이 지수의 4,451p 하락은 1987년 10월 '블랙먼데이' 당시의 3,836p 손실보다 더 큰 규모였다.

S&P 500 지수(SPX)가 한 주 동안 하락을 기록하면서 2024년 5월 초 수준으로 되돌갔다. 긍정적인 측면을 보면 뱅크오브아메리카의 글로벌 리서치는 12월 FOMC 회의까지 시장은 1.18%p 상당의 금리인하를 예상하고 있다.

하지만 이 대규모 시장 조정 기간 동안, 향후 회복을 염두에 두고 인공지능(AI) 주식에 투자할 때가 된 것일까?

먼저 AI 섹터의 풍향계 역할을 하는 엔비디아(NASDAQ:NVDA)를 살펴보자.

1. 엔비디아

지난 30일 동안 엔비디아의 주가는 21% 하락해 시가총액 6,510억 달러가 사라졌다. 현재 3조 1,500억 달러의 가치에서 2조 5,000억 달러로, 많은 기대를 모았던 엔비디아의 블랙웰 B200 AI 칩의 출시가 지연되고 있는 것으로 보인다.

마이크로소프트(NASDAQ:MSFT)의 내부 소식통을 인용한 디인포메이션(The Information) 독점 보도에 따르면, 칩 아키텍처의 설계 결함이 "생산 과정에서 비정상적으로 늦게 발견되었다"고 한다.

H100 칩이 대부분의 대규모언어모델(LLM)을 학습시키면서 엔비디아의 시가총액 1조 달러 돌파라는 이정표를 세운 것처럼, B200은 그 한계를 더욱 뛰어넘을 것으로 예상된다. 2세대 칩은 추론 성능이 30배 더 빠르면서 H100 대비 4배의 훈련 성능을 갖춘 것으로 알려져 있다.

또한 대용량 데이터 세트를 위한 2.4배 더 큰 메모리 대역폭을 갖춘 B200은 동등한 AI 워크로드를 처리하면서 전력 소비를 25배까지 줄일 수 있을 것으로 예상된다.

구글(NASDAQ:GOOG), 마이크로소프트, 아마존(NASDAQ:AMZN), 메타(NASDAQ:META), 테슬라(NASDAQ:TSLA), 애플이 엔비디아의 AI 칩셋에 의존하고 있다는 사실을 고려할 때 2025년(10월 예상)으로 지연되면 엔비디아 매출에 큰 차질이 생길 수 있다.

UBS 그룹의 애널리스트인 티모시 아큐리(Timothy Arcuri)에 따르면, 2025년 1월에 출하될 B200 및 GB200 슈퍼칩은 각각 32,500대, 43,400대로 엔비디아 전체 출하량의 7%를 차지할 것으로 예상된다. 지연이 발생하면 예상되는 345억 달러 중 약 30억 달러가 누락된다.

하지만 엔비디아는 여전히 많은 양의 호퍼 아키텍처, 특히 H200 칩의 수주 잔고를 기대할 수 있다. 대만의 커머셜타임스(Commercial Times)는 3분기 이후에야 대규모 H200 출하가 예상된다고 처음 보도했다. 동시에 TSMC는 6월에 전체 생산 능력 할당을 보고했다.

즉, 두 팹리스 회사 모두 TSMC(NYSE:TSM)에 의존하고 있기 때문에 엔비디아의 경쟁사인 AMD(NASDAQ:AMD)는 엔비디아의 지연을 악용할 수 없다. 이로 인해 여전히 엔비디아는 시장 출시 후 수정을 위한 주요 자본의 원천이 되고 있다.

2. 인텔

시장 조정으로 인해 인텔(NASDAQ:INTC)이 더욱 매력적으로 보일 수 있다. 현재 연초 대비 57% 하락한 인텔 주가는 20.24달러로 52주 평균 주당 37.97달러의 거의 절반 수준이다.

인텔이 주요 칩 파운드리 업체로 자리매김하고 있으며 2030년까지 삼성(KS:005930)을 앞지르고 TSMC에 이어 2위를 차지할 계획이라는 사실은 여전히 유효하다.

또한 데이터브릭스의 1월 조사에 따르면, 인텔의 '가우디 2' AI 칩은 메모리 대역폭 활용도가 훨씬 더 높은 엔비디아의 H100의 성능과 맞먹으며, 가우디 2는 H100/A100 대비 성능당 투자 가치가 가장 높은 것으로 나타났다.

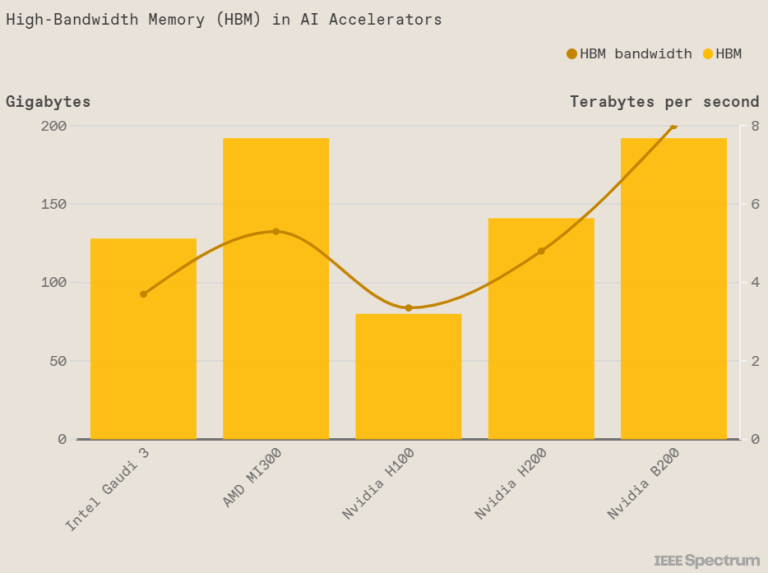

지난 4월 '인텔 비전 2024 컨퍼런스'에서 인텔은 가우디 3의 메모리 대역폭이 최대 50% 향상되어 엔비디아의 H200과 동등한 수준이라고 밝힌 바 있다.

엔비디아의 출시가 지연되고 있는 블랙웰 시리즈보다 성능은 낮지만, 가우디 3는 소문으로 알려진 B200의 3만~4만 달러 가격대의 절반 정도로 더 저렴한 대안이 될 것으로 예상된다. 이미지 출처: IEEE 스펙트럼

이미지 출처: IEEE 스펙트럼

인텔은 2024년 가우디 3 출하를 통해 5억 달러의 수익이 유입될 것으로 전망했다. 이에 비해 AMD의 MI300 시리즈는 35억 달러의 수익을 올릴 것으로 예상된다.

그러나 엔비디아의 설계 흐름이 정리되면 인텔은 2025년 동안 시장 입지를 가속화할 수 있는 공간을 확보할 수 있다.

한편, 인텔의 13세대 및 14세대 CPU 불안정성 문제로 인해 예상되는 집단 소송은 인텔 주가를 억제하는 영향을 미치고 있다. 그러나 통합 GPU 및 CPU 시장에서 인텔의 시장 지배력을 고려할 때 현재의 저점은 기회로 여길 수 있다.

3. TSMC

TSMC는 곤란한 입장에 처해 있다. 최첨단 칩 노드 공정을 갖춘 세계 최고의 반도체 파운드리 회사이지만, 중국과 경쟁 관계에 있는 대만에 위치해 있어 투자 위험에 노출되어 있다.

지난 금요일 불안감을 불러일으킨 미국의 고용지표 발표 이후 대만 가권지수는 8.3% 하락했고 TSMC 주가는 8.8% 하락했다.

하지만 TSMC의 파운드리 생산 능력이 본격화되면서 이 회사의 넓은 해자는 여전히 견고하다. 결국, 전 세계 칩 제조의 요충지인 것이다.

TSMC는 2분기 매출이 전년 동기 대비 32% 증가한 208억 2,000만 달러를 기록한 데 이어 3분기 매출도 232억 달러로 예상치를 상회할 것으로 예상한다.

빅테크 업계는 생성형 AI를 향한 동력을 유지할 것이다. 게다가 중국의 현재 높은 경제적 불안정성을 고려할 때 중국과 대만 간 군사적 교전 가능성은 극히 낮다.

이러한 요인을 고려할 때 한 달 전 주가 182.49달러에서 147.90달러로 하락한 TSMC는 확실한 저가 매수 기회로 보인다.

***

위 분석글을 작성한 티모시 프라이스(Timothy Fries) 및 더토크니스트(The Tokenist) 웹사이트는 금융자문을 제공하지 않습니다.

원래 더토크니스트에 게재된 글입니다. 금융 및 기술 분야의 주요 동향을 매주 분석하는 더토크니스트의 무료 뉴스레터 ‘파이브 미닛 파이낸스’(Five Minute Finance)를 확인해 보세요.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지