Nvidia, 강력한 실적과 가이던스 발표 예상

By James Picerno

(2024년 7월 9일 작성된 영문 기사의 번역본)

일각의 분석에 따르면 미국 경기침체는 기정사실화되었다. 조금 더 신중한 분석 유형에서는 경기 확장이 계속되고 있지만 미약하며, 향후 몇 개월 내에 공식적인 경기침체가 시작될 가능성이 높다고 본다.

언제나 그렇듯이 어떤 예측을 완전히 무시하는 것은 불가능하다. 그러나 광범위한 경제 및 금융 데이터를 검토해 보면 여전히 논쟁의 여지가 남아 있다. 그렇다. 미국의 거시경제적 리스크가 증가하고 있지만 경제가 아직 티핑 포인트에 도달하지는 않았다.

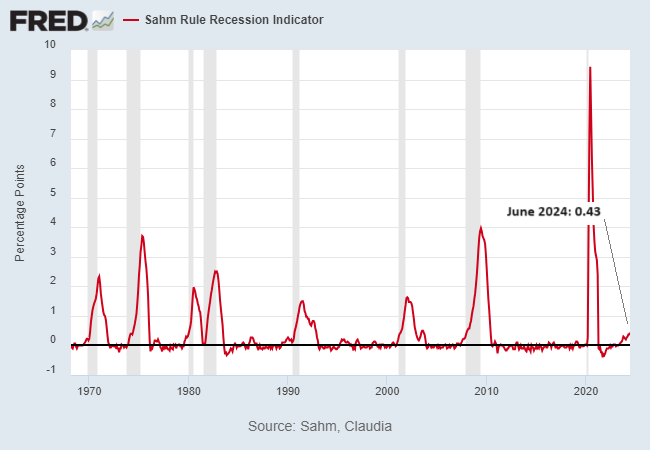

최근 경기침체 주장을 불러일으키고 있는 한 가지 지표, 이른바 '삼의 법칙(Sahm's rule)'을 살펴보자. 이 개념을 고안한 경제학자인 클라우디아 삼(Claudia Sahm)의 이름을 딴 것인데, 직전 12개월 동안의 3개월 평균 중 최소값을 기준으로 3개월 평균이 0.50%p 이상 상승할 때를 경기침체의 티핑 포인트로 간주한다.

6월의 현재 수치는 0.43으로, 다음 업데이트인 7월부터 공식적인 경기침체 경고가 시작될 수 있음을 시사한다.

삼의 법칙은 과거에 예측력이 높았기 때문에 경고를 무시해서는 안 된다. 하지만 비즈니스 사이클 분석에서 완벽한 지표나 모델은 없다는 단순한 이유만으로 하나의 지표(이 경우 실업률 데이터에만 의존)에 의존하는 것 역시 그 자체로 위험하다.

실제로 얼마 전까지만 해도 애널리스트들은 국채수익률 곡선을 거의 완벽하게 신뢰할 수 있는 경기침체 지표로 보았다. 그러나 장단기 국채수익률 곡선이 역전된 지 1년 반이 지난 지금, 미국 경제는 계속 확장세를 이어가고 있다.

경기 침체를 판단할 때 항상 그렇듯이 기본적인 상충관계는 시의성 또는 신뢰성이다. 어느 한 쪽을 강조하려면 다른 한 쪽을 낮춰야 하는 경우가 거의 언제나 발생한다. 문제는 이 두 가지의 균형을 맞추는 방법을 결정하는 것이다.

이러한 균형에 초점을 맞추고 실시간으로 최적의 지점을 찾는 것이 CapitalSpectator.com의 자매 간행물인 미국 비즈니스 사이클 리스크 보고서(US Business Cycle Risk Report)의 목표다.

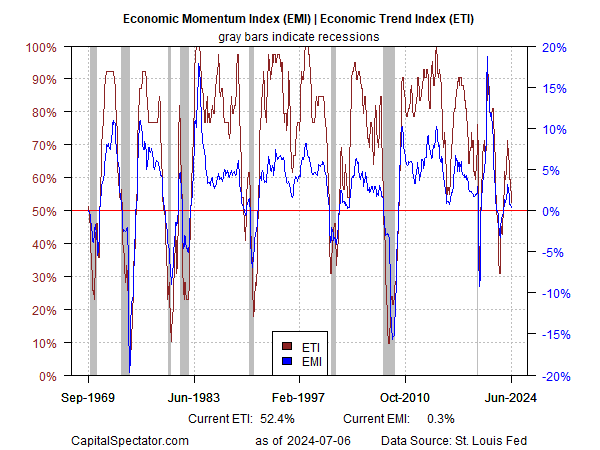

이러한 관점에서 해당 모델링은 경기침체 리스크의 증가를 계속 강조하고 있다. 이번 호에서 논의한 바와 같이, 한 쌍의 독점적인 멀티팩터 비즈니스 사이클 지표는 NBER이 정의한 경기침체를 알리는 티핑 포인트에 가까워지고 있는 완만한 성장 신호를 보내고 있다.

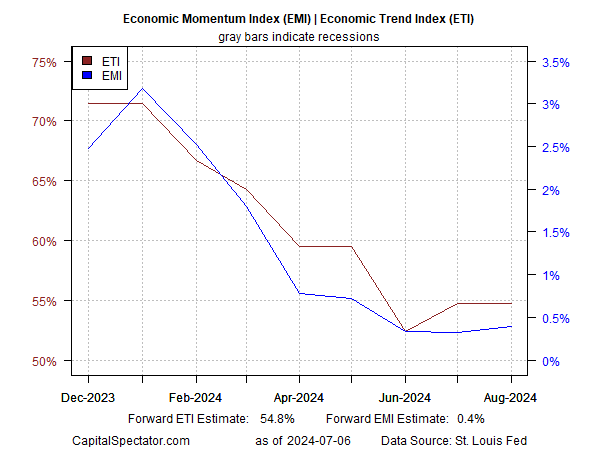

그럼에도 불구하고 위에 표시된 경제 동향 지수(ETI) 및 경제 모멘텀 지수(EMI), 두 지표의 단기 선행 추정치는 8월까지 느리거나 부진한 속도이긴 하지만 미국 경제 활동이 안정화되고 있음을 시사한다.

향후 발표되는 데이터에 따라 상황은 달라질 수 있지만, 현재로서는 당분간 성장 둔화/부진이 지속될 가능성이 다소 우세해 보인다.

한편, 다른 경기 사이클 지표를 살펴보면 상대적으로 생산이 강세를 보이고 있다. 예를 들어, 필라델피아 연준의 ADS 지수와 댈러스 연준의 주간경제지수(Weekly Economic Index)는 모두 6월 말까지 뚜렷한 성장 편향성을 반영하고 있다.

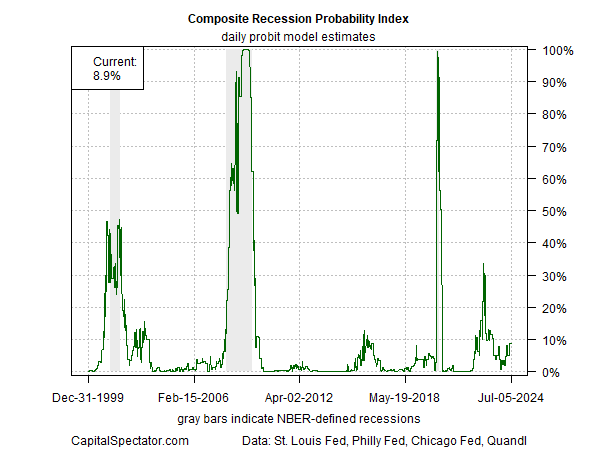

여러 비즈니스 사이클 벤치마크를 종합하여 경기침체 리스크 내재 확률을 추정하면, 경기 위축이 시작되었거나 임박했을 가능성이 다소 높지만 여전히 낮다는 것을 알 수 있다.

미국 경기사이클 리스크 보고서의 주요 벤치마크인 종합 경기침체 확률 지표(Composite Probability Recession Indicator)는 현재 미국 경제가 위축되고 있거나 가까운 시일 내에 위축될 확률을 약 9%로 추정한다.

결론은 경기침체 리스크는 높아졌지만 경기침체가 시작되었다고 자신 있게 선언하기에는 아직 시기상조라는 것이다.

앞으로 몇 주 동안 상황이 더 악화될 수 있지만, 현재로서는 단기 전망에 대해 느리거나 부진한 성장이 가장 유력한 것으로 보인다.

S&P500, 나스닥, 다우 지수를 앞서는 초과 수익을 내고 싶으신가요? 쿠폰코드 "ilovepro12" 입력하고 인베스팅프로+를 구독해 보세요!

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지