위성추적업체 "이란, 호르무즈 해협으로 대규모 원유 수송...하루 1200만 배럴 물량"

By Jesse Cohen

(2024년 5월 29일 작성된 영문 기사의 번역본)

- 저평가된 저렴한 주식에 투자하면 큰 자본 없이도 잠재적 성장을 기대할 수 있다.

- 인베스팅프로 주식 종목검색기를 활용해 현재 주당 20달러 미만으로 거래되는 주식 중 매력적인 투자 기회를 제공하는 상위 10개 종목을 찾아보았다.

- 단기 전망은 어렵지만, 오늘 분석글에서 선정된 종목은 매력적인 비즈니스 지표와 장기적 성장 잠재력을 보여 준다.

- 현재의 시장 변동성을 헤쳐 나갈 실행 가능한 투자 아이디어를 찾고 있다면, 인베스팅프로를 구독해 보자.

20달러 미만의 저렴한 고품질 주식에 투자하면, 포트폴리오를 다양화하고 잠재적으로 저평가된 자산을 활용할 수 있는 흥미로운 기회를 얻을 수 있다.

필자는 인베스팅프로 고급 주식 종목검색기를 활용해 강력한 장기적 순풍과 상당한 상승 잠재력을 보이는 10개 주식을 확인했다.

인베스팅프로 종목검색기를 통해 상당한 수익을 낼 수 있는 저평가 주식을 공략할 수 있고, 고급 필터를 사용해 숨겨진 보석 같은 종목을 찾을 수 있다.

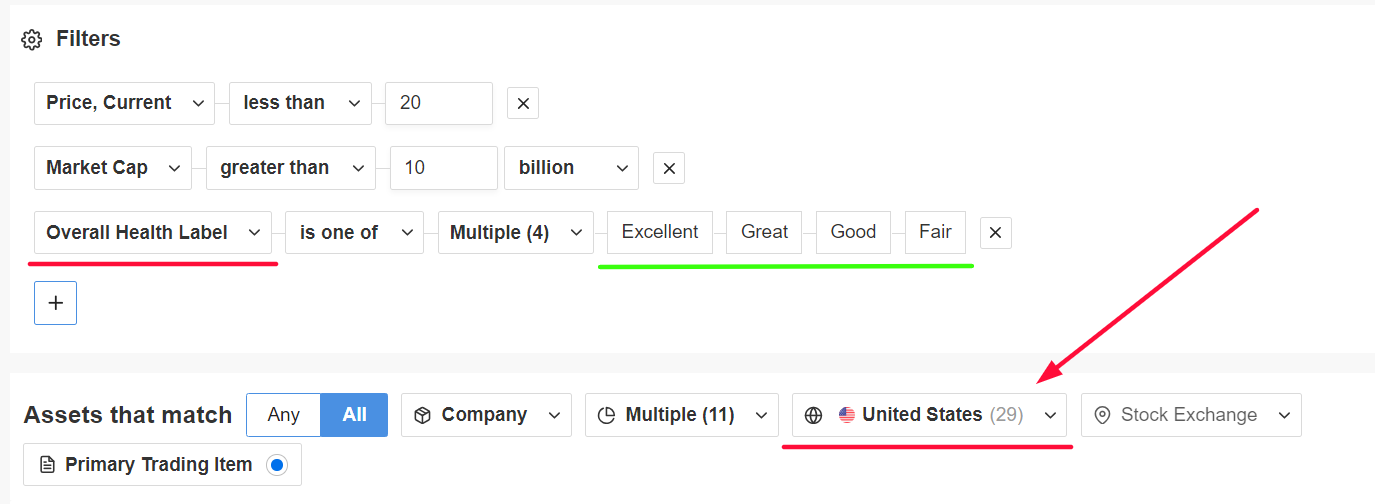

우선, 시가총액이 100억 달러 이상이고 인베스팅프로 재무건전성 수준이 ‘탁월’, ‘매우 우수’, ‘우수’ 또는 ‘보통’인 20달러 미만 주식을 검색해 보았다.

출처: 인베스팅프로

기준을 적용하면 총 29개 종목이 검색된다.

출처: 인베스팅프로

포트폴리오에 투자할 만한 20달러 미만 주식 10개 종목을 시가총액순으로 다음과 같이 정리해 보았다.

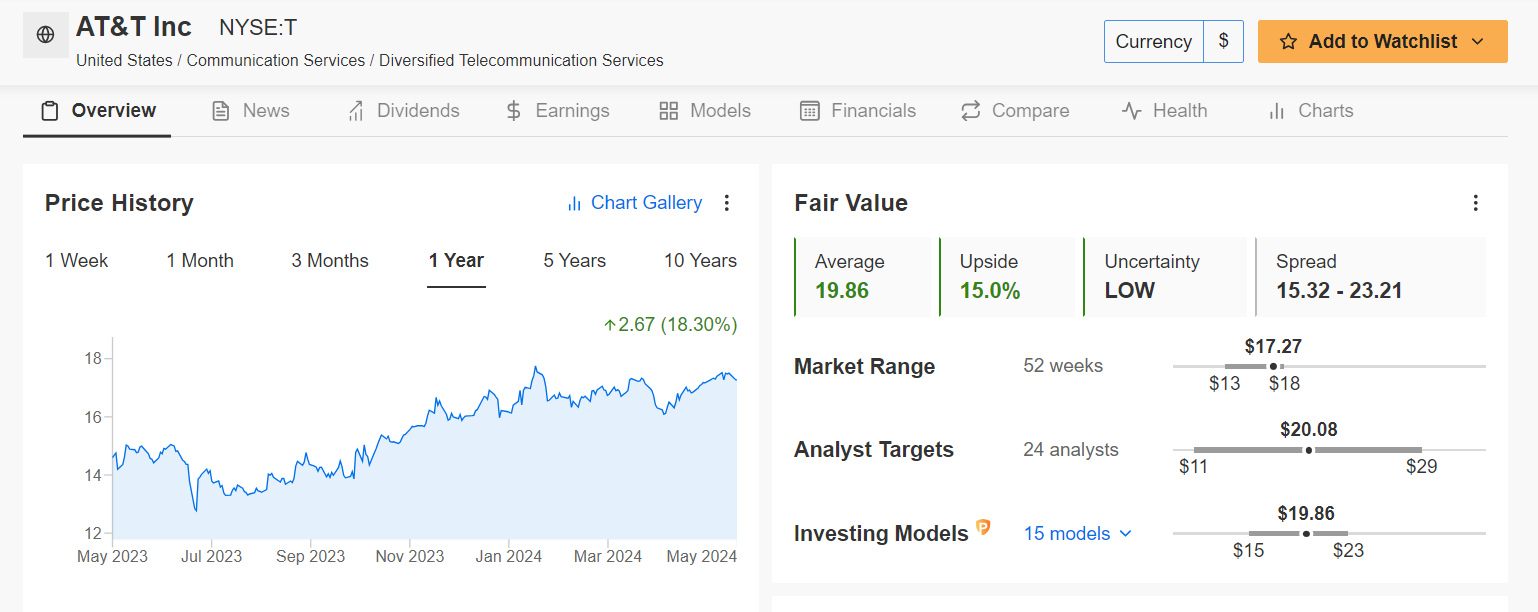

1. AT&T - 텔레커뮤니케이션 섹터

- 5월 28일 화요일 종가: 17.27달러

- 시가총액: 1,238억 달러

AT&T(NYSE:T)는 세계 최대의 통신 회사이자 미국 내 최고의 이동전화 서비스 제공업체다. 미국 텍사스 주 댈러스에 본사를 둔 우량 기업 AT&T는 어려움을 겪고 있던 미디어 대기업에서 보다 간소화된 조직으로 전환하여 보다 깔끔하고 건전한 대차대조표를 갖춘 기업으로 거듭나기 위해 대대적인 조치를 취하고 있다.

또한 AT&T의 광범위한 5G 출시, 강력한 광섬유 네트워크 확장, HBO Max와 같은 스트리밍 서비스를 위한 파트너십은 다양한 성장의 길을 제시한다. 거대 통신업체 AT&T가 최근 부채 감축과 운영 효율성에 초점을 맞추고 있는 것도 긍정적인 전망을 뒷받침한다.

인베스팅프로 인사이트: AT&T는 안정적인 현금 흐름과 대차대조표, 매력적인 밸류에이션을 반영하는 탄탄한 재무건전성 점수를 자랑한다. 출처: 인베스팅프로

출처: 인베스팅프로

프로팁(ProTips)은 AT&T가 1983년부터 매년 주주들에게 연간 배당금을 지급해 투자자들에게 안정적인 수입원을 제공한다는 점도 강조한다.

현재 적정가치 추정치에 따르면 AT&T 주식은 상당히 할인된 가격에 거래되고 있다. 인베스팅프로 AI 모델은 현재 주가 17.27달러에서 15%의 잠재적 상승 여력이 있다고 예측한다. 적정가치는 19.86달러로 제시되었다.

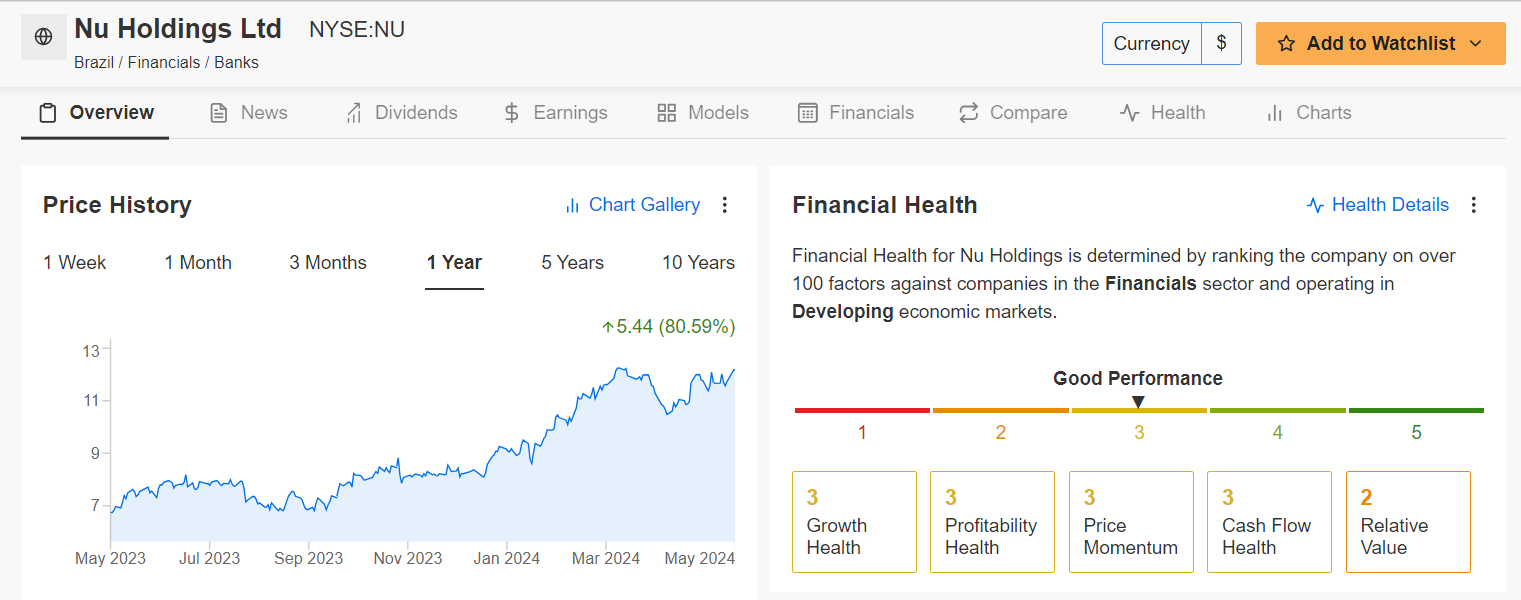

2. 누홀딩스 - 금융 기술 섹터

- 5월 28일 화요일 종가: 12.19달러

- 시가총액: 582억 달러

브라질에 본사를 둔 핀테크 기업 누홀딩스(NYSE:NU)는 라틴 아메리카 디지털 뱅킹 부문의 주요 기업으로 브라질에 8,040만 명, 멕시코와 콜롬비아에 150만 명의 고객을 보유하고 있다.

누홀딩스는 브라질 지역의 디지털 금융 서비스 채택이 증가함에 따라 상당한 성장 잠재력을 제공할 것으로 기대된다.

또한, 혁신적인 상품과 사용자 친화적인 플랫폼으로 대규모 고객층을 확보하여 매출 성장을 견인하고 있다. 새로운 시장으로의 전략적 확장은 회사의 성장 궤도를 더욱 뒷받침한다. 또한 누홀딩스는 워런 버핏이 보유한 최고의 주식으로서 강력한 투자 잠재력을 강조한다.

인베스팅프로 인사이트: 누홀딩스의 재무건전성 점수는 5.0점 만점에 2.98점으로 평균 이상이며, 이는 빠른 고객 성장과 제품 제공 확대로 뒷받침된다. 출처: 인베스팅프로

출처: 인베스팅프로

프로팁(ProTips)은 누홀딩스의 건전한 성장 전망과 수익성 개선 추세 등 몇 가지 긍정적인 추세를 강조한다.

또한 인베스팅닷컴 설문 조사에 따르면 11명의 애널리스트가 누홀딩스 주식에 대해 매수 의견을 제시한 반면, 보유 의견은 5명, 매도 의견은 1명뿐인 것으로 나타났다. 월가는 여전히 누홀딩스에 대해 낙관적인 전망을 내놓고 있다. 애널리스트들의 평균 목표주가는 약 12.50달러로, 현재 주가 대비 약 3%의 상승 여력을 나타낸다.

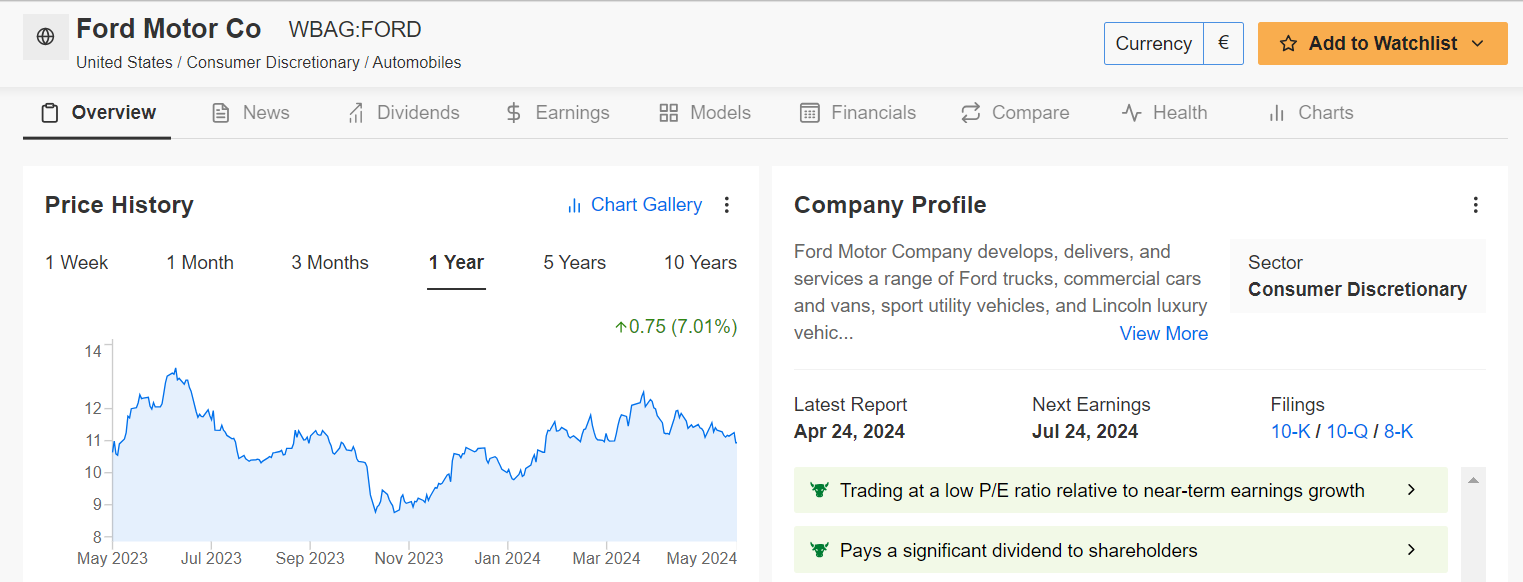

3. 포드 - 자동차 섹터

- 5월 28일 화요일 종가: 11.68달러

- 시가총액 466억 달러

디트로이트에 본사를 둔 자동차 제조사 포드(NYSE:F)는 전기자동차(EV)에 대한 공격적인 투자와 전통적인 자동차 제조 분야에서 쌓아온 탄탄한 전통을 바탕으로 매력적인 투자처로 떠오르고 있다.

포드의 강력한 브랜드 인지도와 트럭 시장에서의 리더십은 미래의 성공을 위한 탄탄한 기반을 제공한다. F-150 라이트닝과 같은 새로운 전기차 모델의 출시는 향후 성장을 견인할 것으로 예상된다.

또한 포드는 자율주행 기술에 대한 투자와 전기차 배터리 생산을 위한 전략적 제휴를 통해 장기적인 전망을 강화하고 있다. 신흥 시장에서의 견조한 판매도 성장 전망에 기여한다.

인베스팅프로 인사이트: 포드의 재무건전성 점수는 높은 수준으로, 성공적인 구조조정 노력과 전기차 기술에 대한 전략적 투자가 돋보인다. 출처: 인베스팅프로

출처: 인베스팅프로

프로팁(ProTips)은 포드의 엄청나게 낮은 밸류에이션과 강력한 배당금, 펀더멘털 개선은 현재의 매크로 환경 속에서 매력적인 옵션이 될 수 있다고 제시한다.

실제로 월가에서는 포드 주식에 대해 장기적인 강세 전망을 가지고 있다. 인베스팅닷컴 설문조사에 따르면 29명의 애널리스트 중 24명이 '매수' 또는 '보유' 의견을 제시했다. 또한 애널리스트의 평균 목표주가는 14.21달러로, 화요일 종가 11.68달러 대비 21.7%의 잠재적 상승 여력이 있다

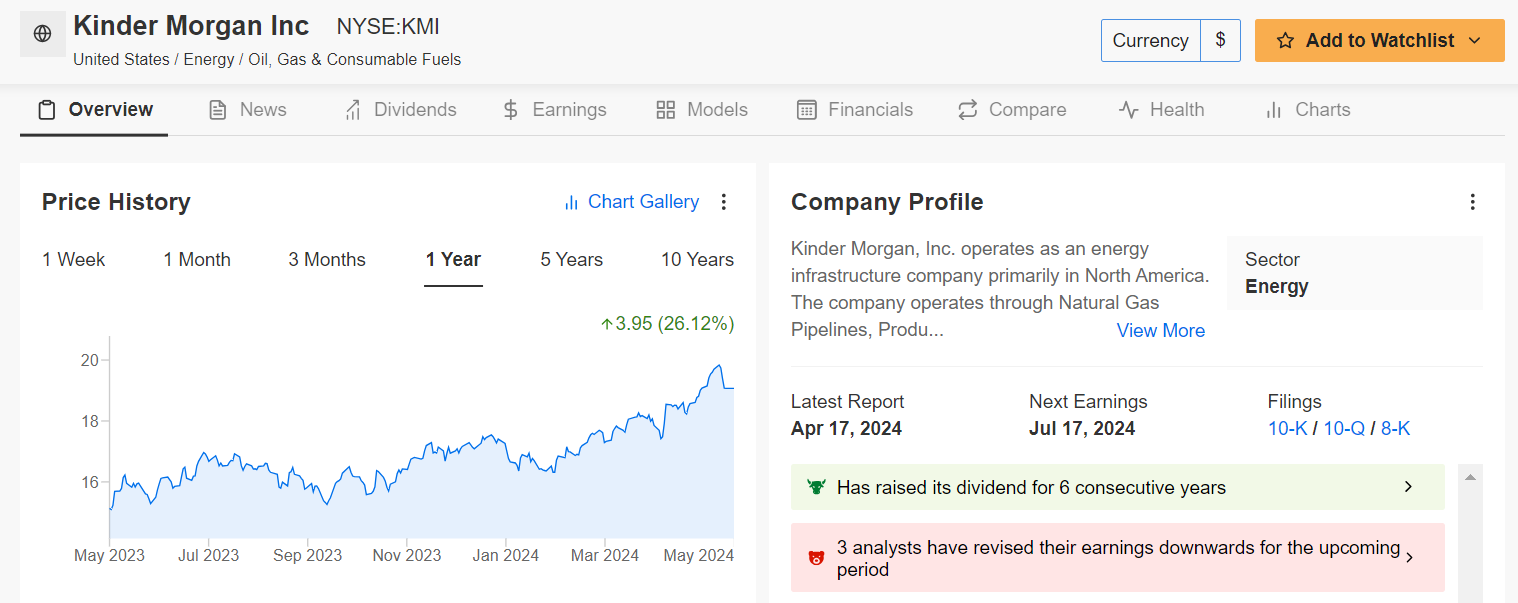

4. 킨더모건 - 에너지 섹터

- 5월 28일 화요일 종가: 19.08달러

- 시가총액: 423억 달러

미국 텍사스 휴스턴에 본사를 둔 에너지 기업 킨더모건(NYSE:KMI)은 방대한 파이프라인과 저장 시설을 갖춘 선도적인 에너지 인프라 회사로, 미국 에너지 분야에서 중요한 역할을 하고 있다.

약 85,000마일의 파이프라인과 152개의 터미널을 운영하는 킨더모건은 미국 최대의 정제 석유 제품 및 이산화탄소 독립 운송업체로, 효율적인 물류가 중요한 시장에서 유리한 위치를 점하고 있다.

킨더모건은 에너지에 대한 지속적인 수요와 안정적인 현금 흐름 덕분에 탄탄한 투자처가 될 수 있다. 청정 에너지원으로의 전환과 킨더모건의 재생 에너지 프로젝트에 대한 투자는 추가적인 성장 기회를 제공한다.

인베스팅프로 인사이트: 킨더모건은 탄탄한 현금 흐름과 유망한 펀더멘털로 인해 합리적인 재무건전성 점수를 보유하고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

또한 거대 에너지 파이프라인 기업 킨더모건은 투자자에게 미드스트림 에너지 부문에서 가장 높은 배당수익률 6.03%로 주당 1.15달러의 연간 배당금을 지급하고, 6년 연속 배당금을 인상했다.

당연하게도 인베스팅닷컴의 설문조사에 따르면 애널리스트 투자의견 20건 중 19건이 강세를 전망하고 있어서 월가에서 여전히 인기 있는 종목이다. 킨더모건의 목표주가는 현재 주가 대비 8% 높은 수준이다.

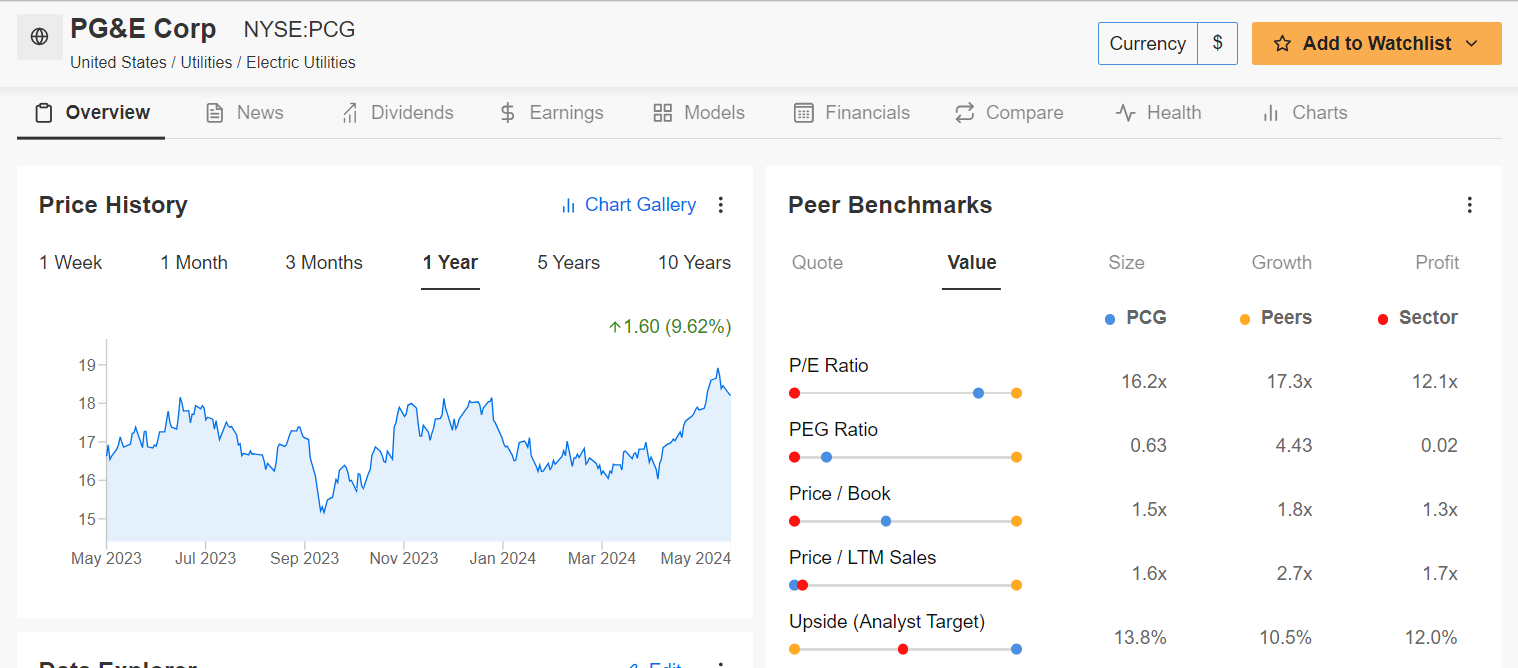

5. 퍼시픽가스&일렉트릭 - 유틸리티 섹터

- 5월 28일 화요일 종가: 18.23달러

- 시가총액: 390억 달러

전력 공급업체 퍼시픽가스&일렉트릭(NYSE:PCG)은 캘리포니아 에너지 시장의 핵심 기업으로 재생 에너지 통합의 발전을 주도하고 있다. 캘리포니아 주 북부의 3분의 2에 해당하는 520만 가구에 전력 및 천연가스를 공급한다.

퍼시픽가스&일렉트릭은 유틸리티 회사에 대한 지속적인 인프라 투자와 규제 지원의 혜택을 누릴 수 있는 위치에 있다. 안전과 신뢰성을 개선하려는 노력으로 시장 입지를 강화할 수 있을 것이다.

퍼시픽가스&일렉트릭의 재생 에너지와 전력망 현대화에 대한 지속적인 추진은 성장 전망을 제시한다. 또한 전략적 비용 관리 이니셔티브는 재무 성과를 개선할 것으로 예상된다..

인베스팅프로 인사이트: 퍼시픽가스&일렉트릭의 재무건전성 점수는 운영 효율성 및 재무 안정성 개선과 함께 매력적인 밸류에이션을 반영한다. 출처: 인베스팅프로

출처: 인베스팅프로

퍼시픽가스&일렉트릭 주식의 주가수익비율은 약 16배로 선행 수익 기준으로 각각 21.1배, 24.5배, 27.9배에 거래되는 넥스트에라 에너지(NYSE:NEE), 듀크 에너지(NYSE:DUK), 도미니언 에너지(NYSE:D)와 같은 업계 동종 기업과 비교할 때 상당히 할인된 가격에 거래되고 있다.

인베스팅닷컴 설문조사에 따르면 17명의 애널리스트가 모두 '매수' 또는 '보유' 의견을 제시해, 대부분이 낙관적인 전망을 유지하고 있다. 애널리스트 평균 목표주가는 20.16달러로 현재 주가 대비 10.6% 상승 여력이 있다.

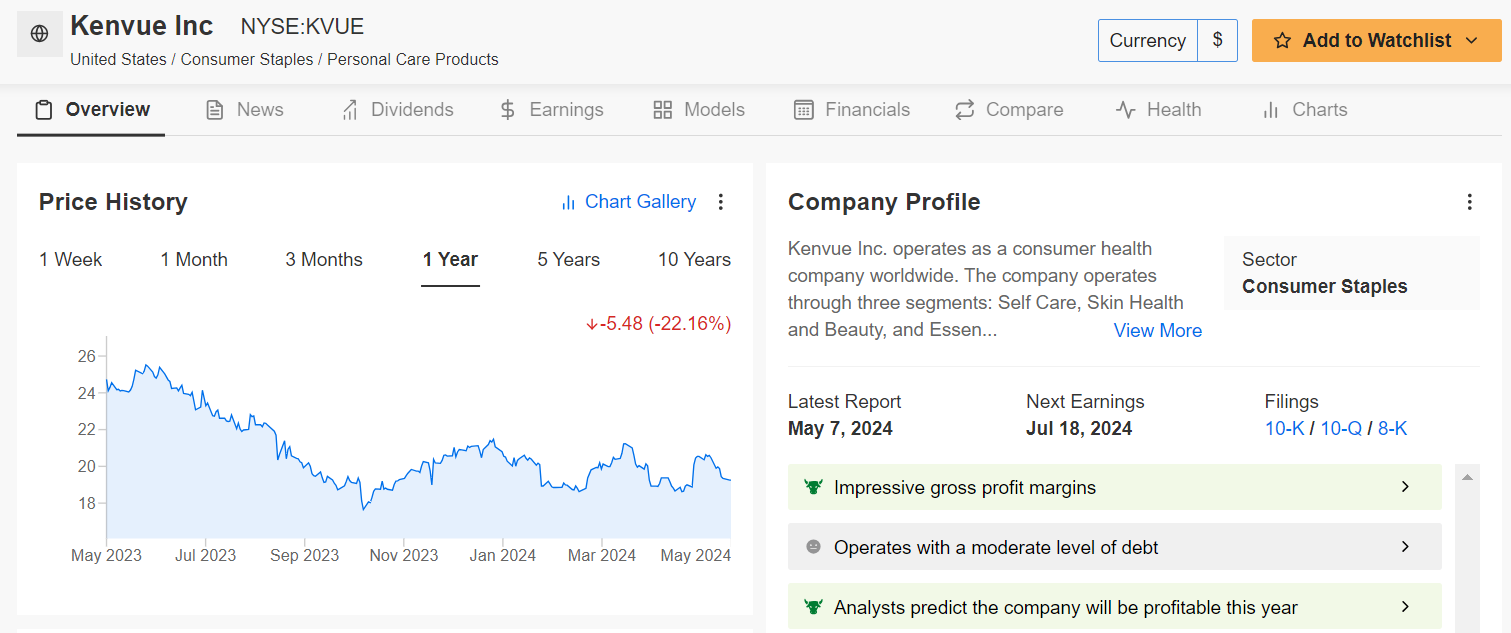

6. 켄뷰 - 소비재 섹터

- 5월 28일 화요일 종가: 19.25달러

- 시가총액: 369억 달러

미국 뉴저지에 본사를 둔 소비자 헬스케어 기업 켄뷰(NYSE:KVUE)의 인상적인 포트폴리오에는 건강 및 웰니스 업계에서 가장 신뢰받고 인정받는 브랜드가 포함되어 있다.

이전에 제약 대기업 존슨앤드존슨(Johnson & Johnson)의 소비자 헬스케어 사업부였던 켄뷰는 밴드-에이드, 타이레놀, 바이신, 아베노, 베나드릴, 리스테린, 뉴트로지나 스킨 및 뷰티 제품 등 잘 알려진 브랜드를 소유한다.

켄뷰는 건강과 웰빙에 대한 소비자의 관심이 높아짐에 따라 이를 적극 활용할 것으로 기대된다. 다양한 제품 포트폴리오가 안정적인 매출 성장을 뒷받침하고 있다. 켄뷰의 강력한 브랜드 인지도와 혁신적인 제품 출시는 소비자 수요를 지속적으로 견인한다.

인베스팅프로 인사이트: 켄뷰는 강력한 브랜드 자산과 지속적인 수요를 바탕으로 양호한 재무건전성 점수를 보유하고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

프로팁(ProTips)는 켄뷰의 비즈니스 강점과 탄력성을 보여 주며, 견고한 수익 전망과 낙관적인 매출 총이익률 덕분에 수익성 전망이 건전하다고 언급한다.

인베스팅프로의 AI 기반 정량 모델은 켄뷰 주가는 현재 19.25달러이고 8.4% 높은 적정가치 20.86달러에 부합하는 수준이다. 켄뷰는 지난 2023년 5월에 호평을 받으며 기업공개(IPO)를 통해 데뷔했다.

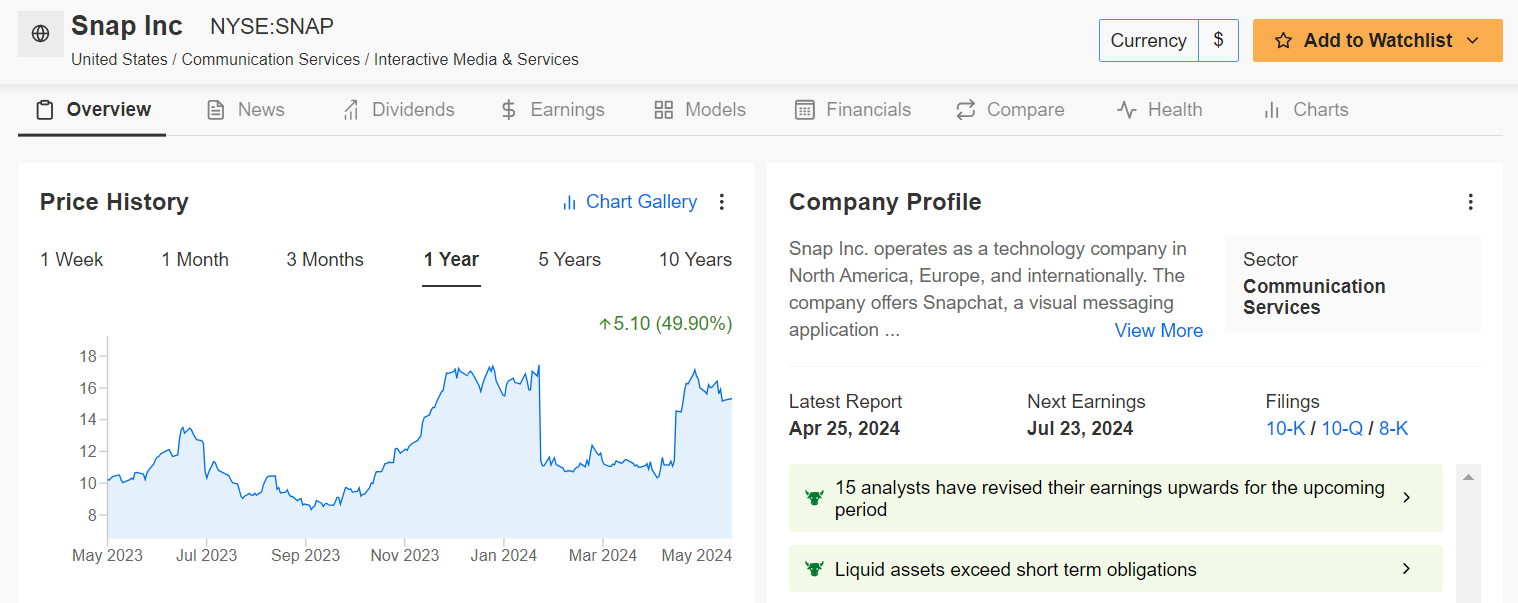

7. 스냅 - 기술 섹터

- 5월 28일 화요일 종가: 15.32달러

- 시가총액: 251억 달러

소셜 미디어 메시징 앱 스냅챗(Snapchat)의 모기업인 스냅(NYSE:SNAP)은 계속해서 젊은 사용자층을 끌어들이며 사용자 성장과 참여를 이끌고 있다.

캘리포니아주 산타모니카에 본사를 둔 기술 기업 스냅은 광고, 증강 현실(AR) 개선 및 독특한 사용자 경험을 통해 수익화 전략을 개선하는 것이 주요 성장 동력이다.

AR과 몰입형 경험에 중점을 둔 스냅은 복잡한 소셜 미디어 환경에서 차별화된다. 또한 기술 포트폴리오를 강화하기 위한 파트너십과 인수는 추가적인 성장의 길을 제공할 것이다..

인베스팅프로 인사이트: 스냅의 재무건전성 점수는 사용자 기반 증가와 수익 흐름 개선을 반영해 견고하다. 출처: 인베스팅프로

출처: 인베스팅프로

낙관론이 커지면서 지난 90일 동안 스냅의 주당순이익 추정치는 15차례 상향 조정되었다. 인베스팅프로는 플랫폼에서의 광고 지출과 사용자 참여 증가에 따른 것이라고 분석했다.

현재 스냅의 가치는 인베스팅프로 AI 모델에 따르면 약간 저평가되어 있는 것으로 나타났다. 화요일 종가 15.32달러에서 5% 상승해 16.08달러로 설정된 ‘적정가치’에 가치'에 근접할 가능성이 있다.

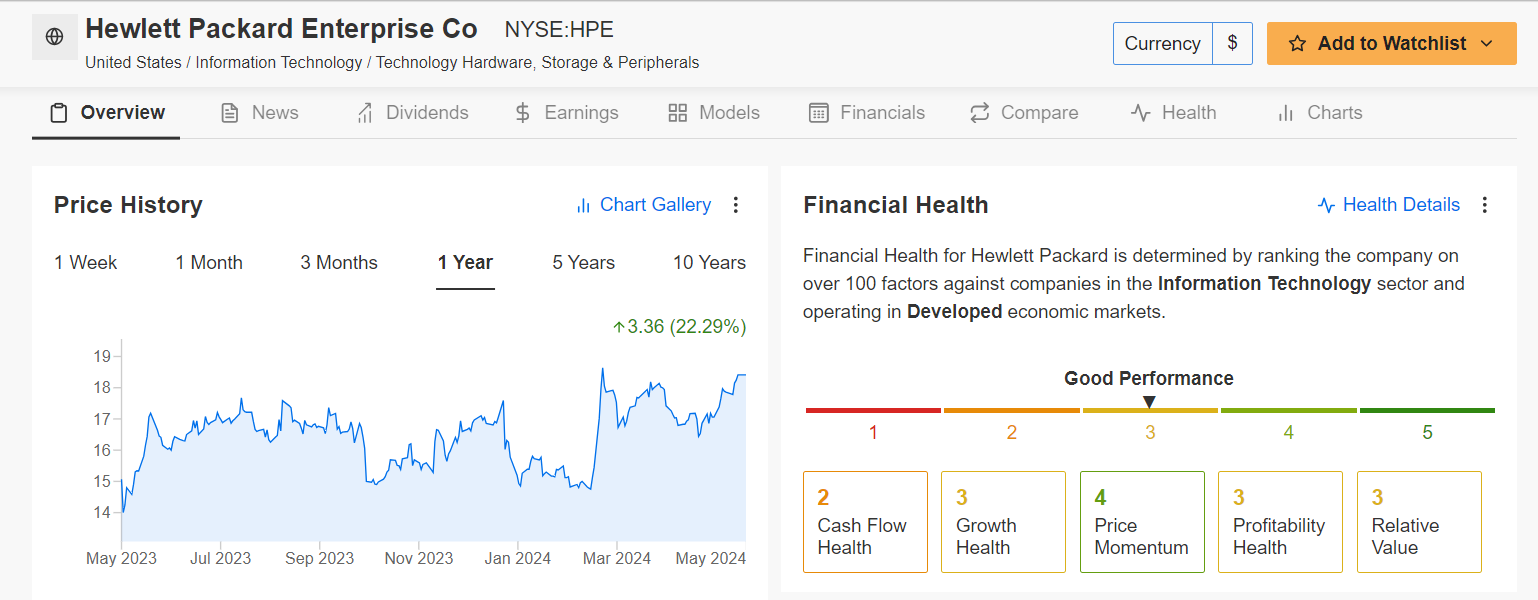

8. 휴렛팩커드 엔터프라이즈 - 기술 섹터

- 5월 28일 화요일 종가 18.43달러

- 시가총액: 240억 달러

미국 텍사스주에 본사를 둔 통신장비 회사 휴렛팩커드 엔터프라이즈(NYSE:HPE)는 2015년에 휴렛팩커드 회사 분할의 일환으로 설립되었다. 서버, 스토리지, 네트워킹, 컨테이너화 소프트웨어, 컨설팅 및 지원 분야에서 운영되는 비즈니스 중심 조직이다.

휴렛팩커드 엔터프라이즈는 엣지 컴퓨팅, 클라우드 서비스, AI 기반 솔루션에 중점을 두어 진화하는 기술 환경에서 유리한 위치를 점하고 있다. 엣지 컴퓨팅 및 하이브리드 클라우드 솔루션 분야의 리더십을 바탕으로 디지털 전환의 선두에 서 있다.

휴렛팩커드 엔터프라이즈는 구독 기반 모델로 전환함으로써 수익 예측 가능성을 높일 수 있을 것이다. 또한 AI 및 머신러닝과 같은 차세대 기술에 대한 투자는 혁신과 성장을 주도한다.

인베스팅프로 인사이트: 휴렛팩커드 엔터프라이즈는 전략적 중심과 강력한 현금 흐름에 힘입어 5점 만점에 2.8점이라는 우수한 재무건전성 점수를 가지고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

인베스팅프로 모델에 따르면 휴렛팩커드 엔터프라이즈는 약간 할인된 가격으로 거래된다. 화요일 종가인 18.43달러에서 3% 상승하여 적정가치 18.98달러에 도달할 가능성이 있다.

또한 인베스팅프로 설문조사에 따르면 17명의 애널리스트 중 단 한 명만이 주식을 '매도' 의견으로 평가해 월가는 여전히 낙관적인 전망을 내놓고 있다.

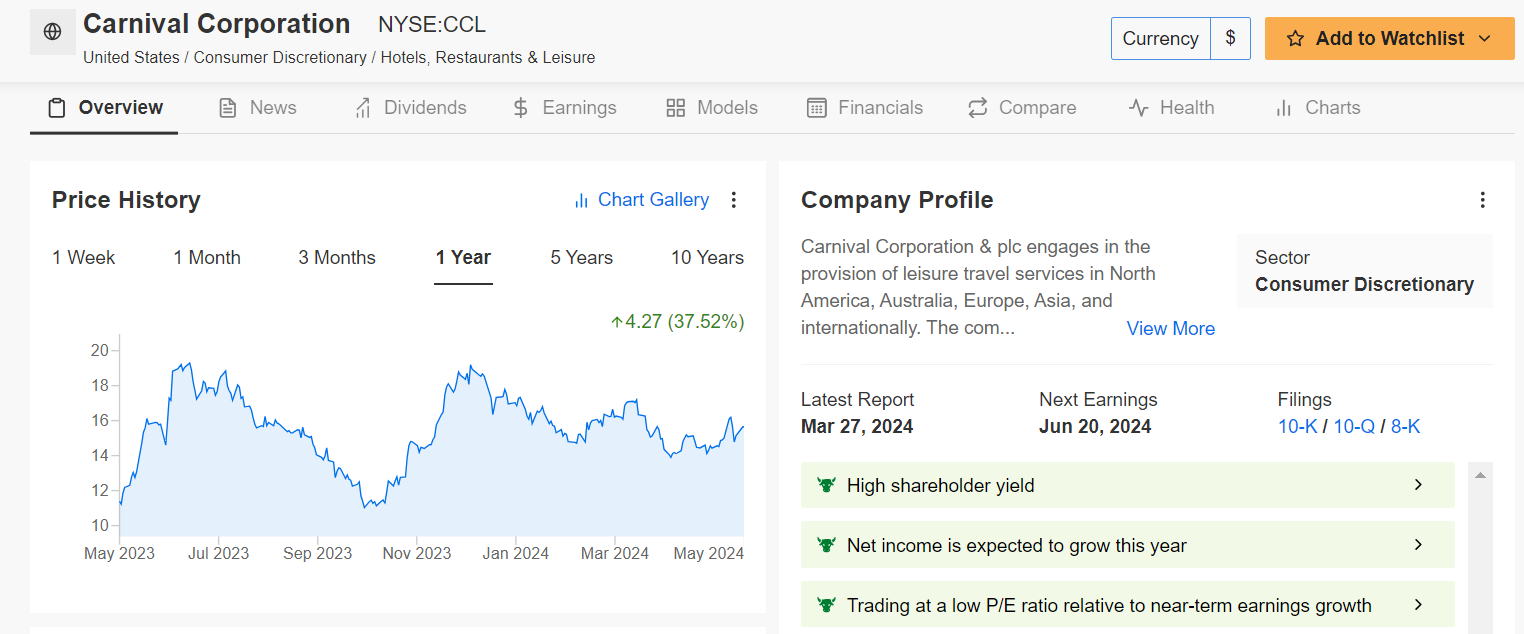

9. 카니발 - 레저 및 여행 섹터

- 5월 28일 화요일 종가: 15.65달러

- 시가총액: 175억 달러

미국 플로리다주 도럴에 본사를 둔 크루즈 회사 카니발(NYSE:CCL)은 세계 최대의 크루즈 선사로서 업계에서 압도적인 시장 점유율을 차지하고 있다. 소비자 여행 트렌드 호조에 힘입어 전 세계 크루즈 수요의 반등으로 수혜를 입을 것으로 예상된다

카니발의 광범위한 선단과 다양한 크루즈 상품은 회복과 성장을 위한 강력한 기반을 제공한다. 전략적 비용 관리와 운영 효율성 또한 긍정적인 전망에 기여하고 있다.

단기적으로 카니발의 성장은 관광 트렌드의 지속적인 개선으로 여행객들이 크루즈로 몰리면서 억눌려 있던 여행 수요와 예약량 증가에 힘입은 것이었다.

인베스팅프로 인사이트: 카니발의 재무건전성 점수는 5.0점 만점에 3.0점으로, 개선된 예약 트렌드와 비용 관리, 합리적인 밸류에이션을 반영하고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

프로팁(ProTips)에서 지적한 바와 같이, 카니발의 주가는 건전한 수익성 전망과 순이익 증가 전망 등 여러 가지 호재가 작용하면서 상당히 긍정적으로 평가되고 있다.

인베스팅닷컴 설문조사에 참여한 월스트리트 애널리스트들은 카니발에 대해 매우 낙관적이며, 21.42달러로 36.9%의 상승 잠재력이 있다고 본다. 매수 의견은 86%, 보유 의견은 7%, 매수 의견은 7%로 나타났다.

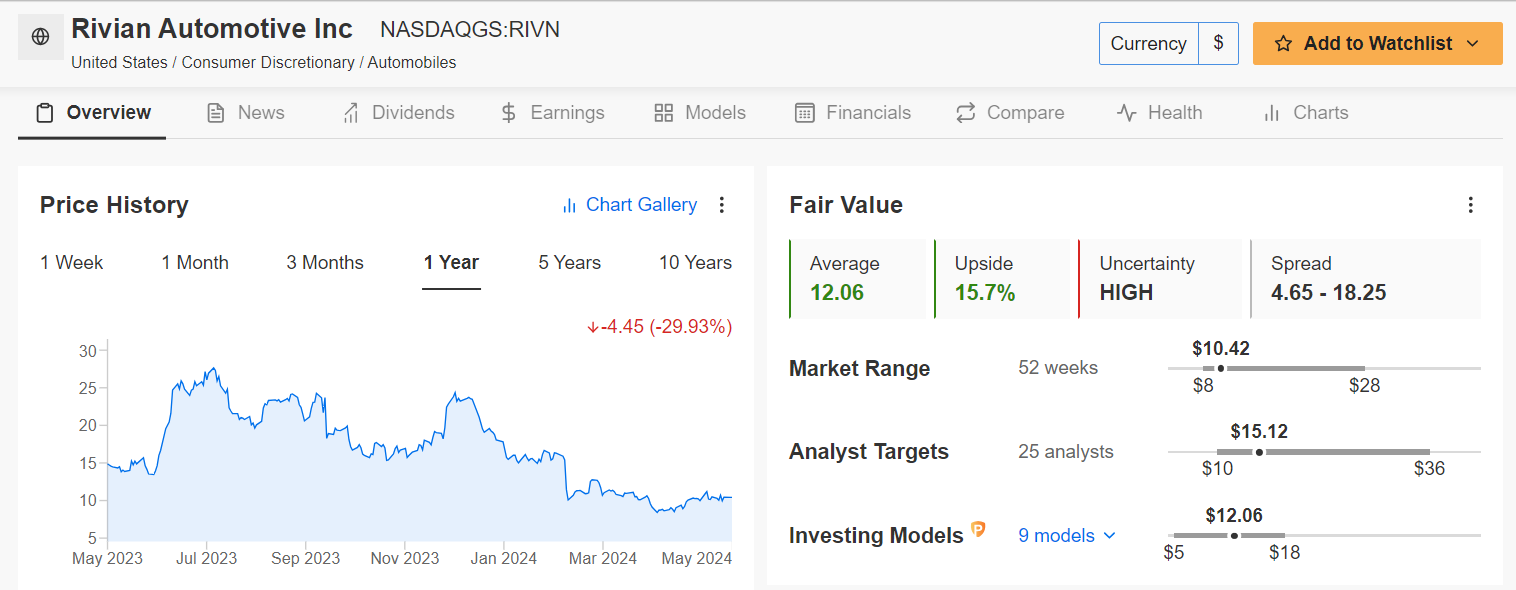

10. 리비안 - 자동차 섹터

- 5월 28일 화요일 종가: 10.42달러

- 시가총액: 104억 달러

리비안(NASDAQ:RIVN)은 강력한 지원과 혁신적인 제품 제공을 통해 전기자동차 혁명의 선두에 서 있다. 캘리포니아 어바인에 본사를 둔 전기차 제조사로 특히 전기트럭과 SUV에 주력하여 업계에서 독보적인 위치를 차지하고 있다.

주요 기업과의 전략적 파트너십을 통한 차량 판매와 생산 능력 확대 계획은 리비안의 장기적인 성장을 뒷받침한다. 지속 가능성과 첨단 기술을 강조하는 것도 리비안의 시장 매력도를 높이는 원동력이다.

단기적으로는 신모델 출시와 생산 능력 확장이 리비안의 성장을 뒷받침한다. 전기트럭과 SUV에 중점을 둔 이 회사는 전기차에 대한 소비자 및 상업용 수요 증가를 활용하고 있다.

인베스팅프로 인사이트: 리비안은 상당한 자본과 전략적 파트너십을 바탕으로 탄탄한 재무건전성 점수를 보유하고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

리비안의 적정가치 추정치는 현재 주가 10.42달러 대비 상당한 상승 잠재력을 시시한다. P/E 또는 P/S 배수를 포함한 여러 밸류에이션 모델에 따르면 인베스팅프로에서 리비안 주식의 내재가치는 12.06달러로 15.7% 상승 여력이 있는 것으로 나타났다.

***

주식에 투자하기 전에 투자 목표에 대한 철저한 조사와 고려를 적극 권장합니다. 투자 결정을 내리기 전에 회사의 재무 건전성, 업계 동향 및 자신의 위험 허용 범위를 고려하는 것이 중요합니다.

경제 성장 둔화, 인플레이션 상승, 고금리, 지정학적 혼란이 가중되는 어려운 배경 속에서 시장 동향을 파악하고 트레이딩에 어떤 의미가 있는지 인베스팅프로를 통해 확인해 보세요.

- 프로픽(ProPicks): 수익률이 입증된 AI 엄선 종목 제시

- 적정가치: 주식의 저평가 또는 고평가 여부를 즉시 확인

- 프로팁(ProTips): 복잡한 재무데이터를 간소화하기 위해 이해하기 쉬운 한입 크기의 인사이트를 제공

- 고급 주식 종목검색기: 수백 가지의 필터와 기준에 따라 최고의 주식 검색

- 최고의 아이디어: 워런 버핏, 레이 달리오, 마이클 베리, 조지 소로스 등 억만장자 투자자들이 어떤 주식을 매수하고 있는지 알 수 있음

인베스팅프로 구독 시 이 글의 독자는 쿠폰코드 ‘PROTIPS2024’(1년) 및 ‘PROTIPS20242’(2년)을 사용해 40% 할인을 받을 수 있습니다.

주: 이 글을 작성하는 시점에 필자(Jesse Cohen)는 SPDR S&P 500 ETF, Invesco QQQ Trust ETF를 통해 S&P 500 및 나스닥 100 지수에 대한 롱 포지션을 보유합니다. 또한 Technology Select Sector SPDR ETF에서도 롱 포지션을 보유합니다. 필자는 거시경제 환경 및 기업 재무 상황 관련 리스크 평가에 기반해 개별 주식 종목 및 ETF로 구성된 포트폴리오를 정기적으로 재조정합니다. 글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지