위성추적업체 "이란, 호르무즈 해협으로 대규모 원유 수송...하루 1200만 배럴 물량"

By Michael Kramer

(2024년 4월 7일 작성된 영문 기사의 번역본)

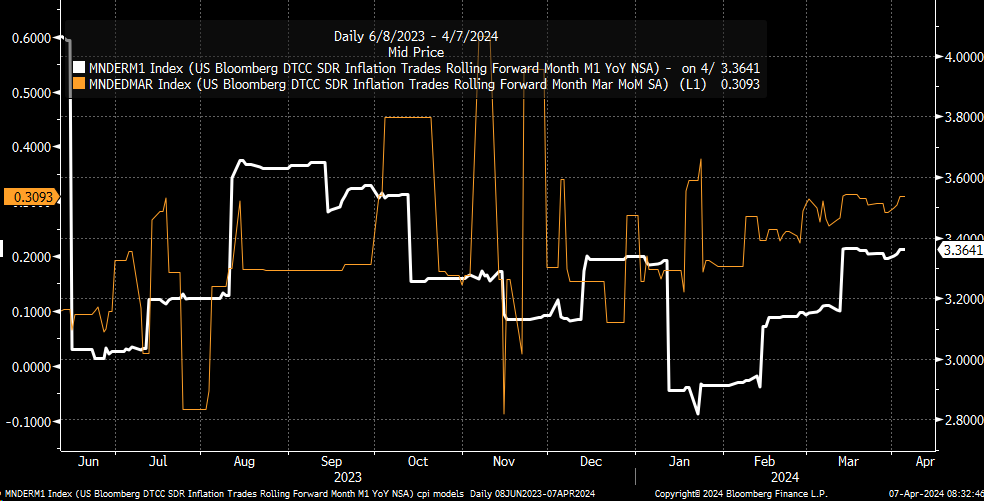

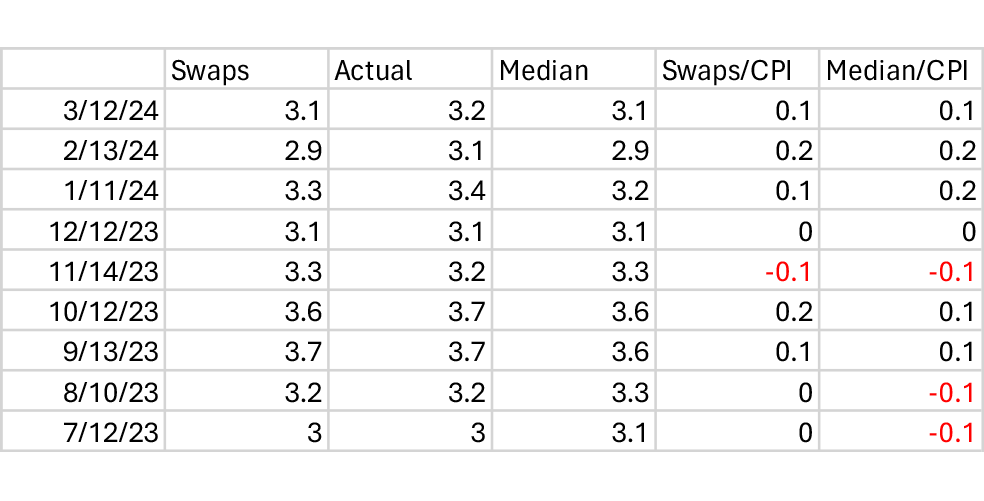

이번 주에는 소비자물가지수(CPI), 생산자물가지수(PPI), 수출입 물가 데이터가 발표될 예정이다. 미국 3월 CPI는 전월 대비로 2월의 0.3% 상승에서 0.4% 상승으로 가속화되고, 전년 대비로는 2월의 3.4% 상승에서 3.2% 상승으로 둔화가 예상된다. 한편 근원 CPI은 전월 대비로 2월의 0.3%에서 0.4% 상승으로 가팔라지는 반면, 전년 대비로는 2월의 3.8% 상승에서 3.7% 상승으로 소폭 둔화될 것으로 보인다.

CPI 스왑에서는 전년 대비 3.4%, 전월 대비 0.3% 상승할 것으로 예상하며, 이는 컨센서스 예상치와 일치한다.

지난 몇 달 동안 CPI 수치는 애널리스트의 중간 추정치 및 CPI 스왑 가격보다 높았다. 지난 7월로 거슬러 올라가면 CPI 데이터가 CPI 스왑 가격보다 낮게 나온 것은 11월에 단 한 번뿐이었다. 따라서 이번에도 물가지수가 강력하게 나온다면 좋지 않을 것이고, 국채금리가 곡선 전반에 걸쳐 계속 상승할 수 있다. 지난주 강세를 보인 고용보고서 발표 후 2년물 국채금리는 4.75%로 한 주를 마감했고, 10년물은 4.4%로 상승했다.

따라서 이번에도 물가지수가 강력하게 나온다면 좋지 않을 것이고, 국채금리가 곡선 전반에 걸쳐 계속 상승할 수 있다. 지난주 강세를 보인 고용보고서 발표 후 2년물 국채금리는 4.75%로 한 주를 마감했고, 10년물은 4.4%로 상승했다.

2년물 국채금리는 장기적인 컵 앤 핸들(cup and handle) 패턴을 형성한 것으로 보이며, 이제 이 패턴에서 벗어나 약 5.1%까지 상승할 수 있는 가능성이 있다. 펀더멘털 측면에서 2년물 국채금리가 이렇게까지 상승할 수 있다는 사실이 놀랍게 들릴 수 있다.

하지만 현실을 직시해 보자. 최근의 고용 데이터와 향후 몇 달 동안 전년 대비 인플레이션이 3.2% 내외로 유지될 것으로 예상되는 CPI 스왑 가격에 근거한 기대치를 고려할 때, 시장에서는 금리인하 기대가 더 많이 제거되었으므로 미 2년물 국채금리가 상승하는 것이 합리적일 수 있다.

또한 3개월물 국채 현물금리에서 18개월 선도금리를 뺀 이른바 “파월” 지표가 -91베이시스포인트까지 상승했는데, 이는 지난 11월 말 이후 가장 높은 수치다. 3개월물 국채 18개월 선도금리가 현물금리까지 상승하면서 이 지표는 꾸준히 상승하고 있고, 이러한 부분은 시장이 금리인하 가능성을 낮추고 있음을 보여 주는 것이다.

10년물 국채금리 차트에는 단기적인 컵 앤 핸들 패턴이 있었는데 이 패턴이 깨졌다. 10년물 국채금리는 주요 저항선인 4.35%를 넘어 4.4%로 한 주를 마감했다. 이 시점에서 금리는 더 높지는 않더라도 약 4.5%까지 상승할 가능성이 있다.

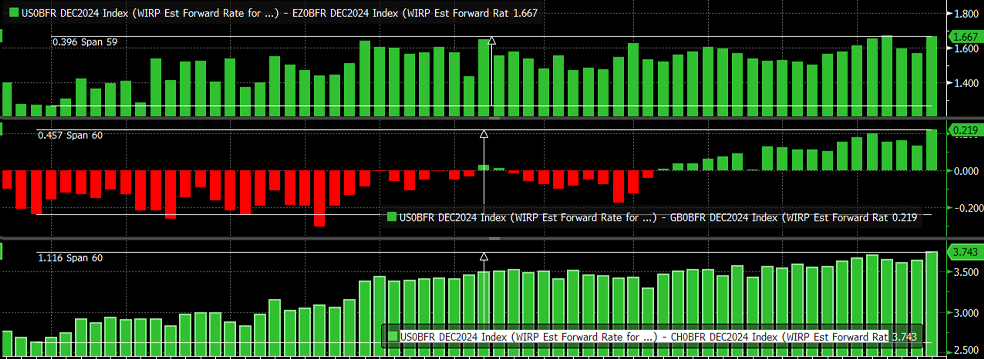

한편, 미국의 오버나이트 금리 기대치와 다른 중앙은행의 금리 기대치 사이의 스프레드는 계속 확대되었다. 특히 미국 경제지표가 연준의 통화정책 기조가 더 길어지는 방향을 가리킬 경우 향후 몇 주 동안 달러 지수가 상승할 것으로 보인다.

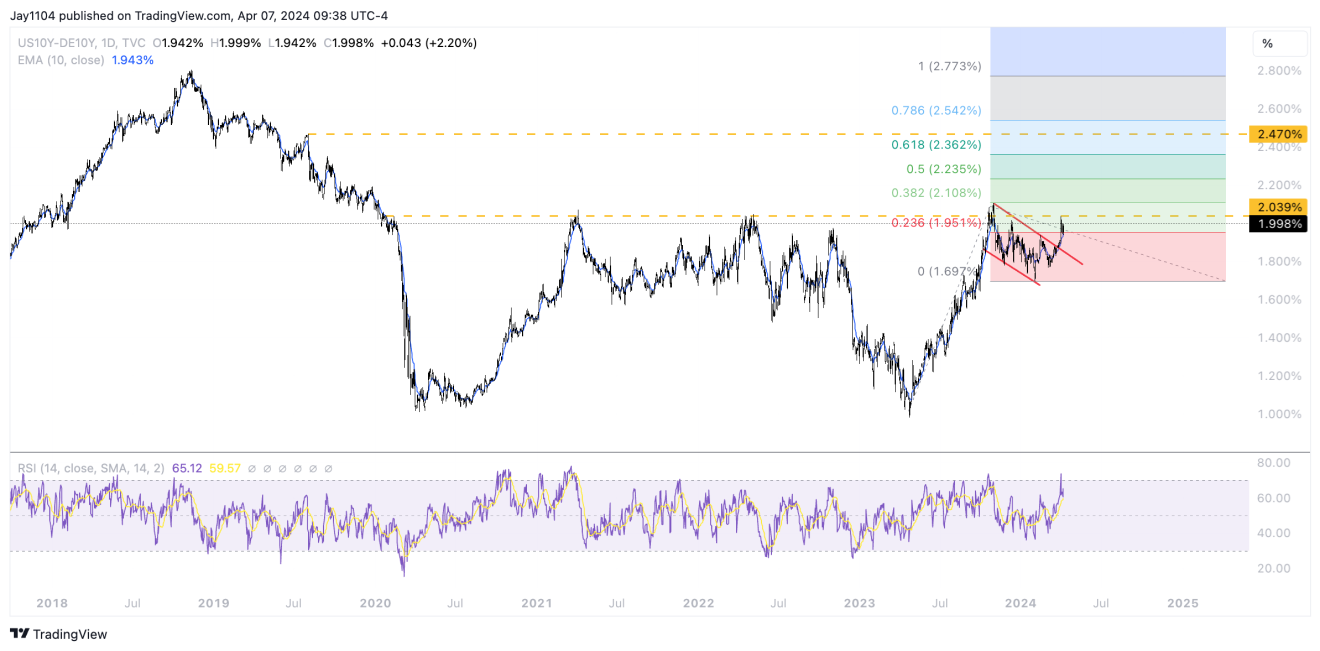

또한 미국 10년물과 독일 10년물 사이의 스프레드와 같이 장기 스프레드가 확대되고 있으며, 이는 상승장에서 벗어난 것으로 보인다. 스프레드가 더 확대됨에 따라 달러가 여기서부터 더 강세를 보일 것임을 시사한다. 2% 영역은 이 스프레드의 큰 저항 영역이었으며, 이 수준을 넘어서면 2.3% 이상까지 크게 확대될 수 있다.

스프레드가 확대되면 유로 대비 달러가 강세를 보일 것이다. 현재 유로화 지지선이 1.07이므로 유로화가 달러 대비 크게 하락하고 패리티로 돌아갈 가능성이 있다.

스프레드 확대는 하이일드 채권 스프레드 확대로 이어질 가능성이 높으며, 지난주 CDX 하이일드 지수가 340까지 상승하면서 이미 이러한 현상이 나타나기 시작했다.

금리 상승, 달러 강세, 신용 스프레드 확대의 조합은 금융여건의 긴축과 주식 밸류에이션 하락으로 이어질 것이다. 밸류에이션이 얼마나 낮아질지는 금융여건이 얼마나 긴축되느냐에 달려 있으며, 현재 경제지표로 볼 때 여건이 많이 긴축되어야 한다고 생각할 수 있다.

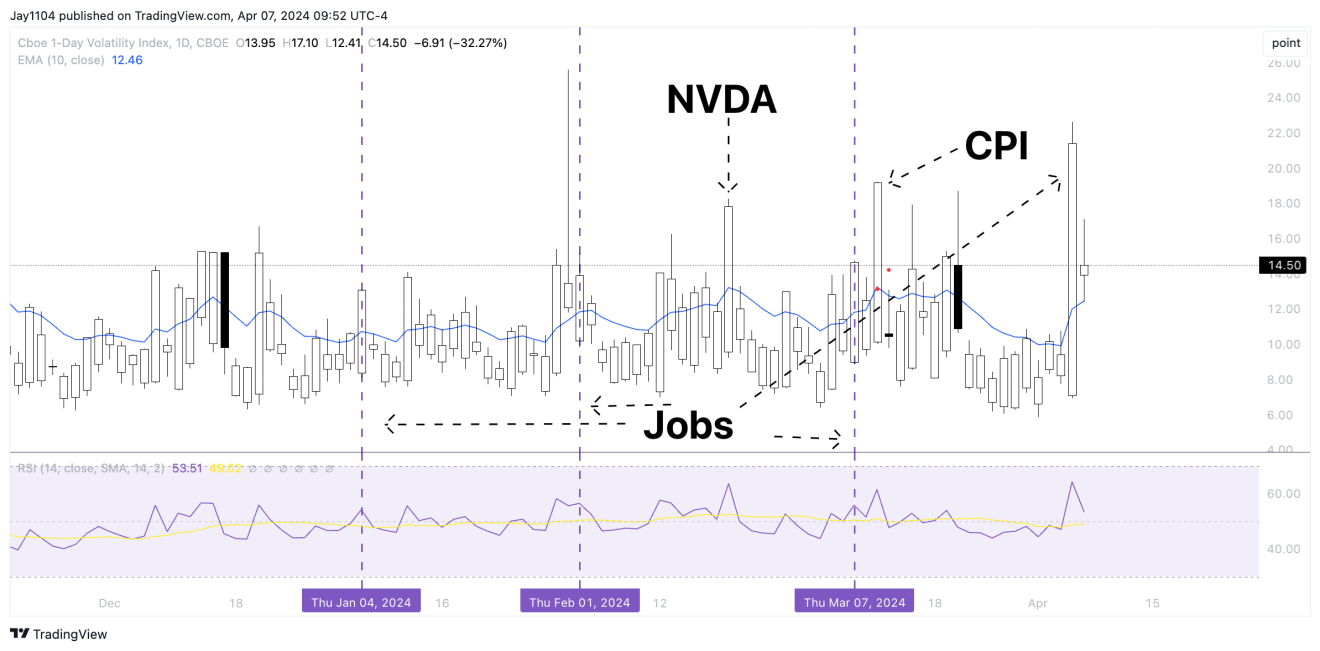

주식시장이 고용지표에 관심이 없다는 인상을 받을 수 있지만, 지난 목요일에 논의된 1일 내재변동성 상승과 그 이후 가능한 변동성 폭락을 떠올린다면 지난 금요일의 '랠리'가 바로 그 내용에 해당한다는 것을 알 수 있다.

이는 고용지표 호조를 축하하는 것이 아니라 3월 11일 CPI 데이터와 2월 21일 엔비디아 실적 발표 후와 마찬가지로 변동성이 리셋되었기 때문이다.

엔비디아(NASDAQ:NVDA) 랠리는 그 다음에 상당 부분 반등했고, 전체 CPI 랠리 역시 나스닥 100 지수에서 볼 때 반등했다.

지난 금요일에 눈에 띄는 점은 나스닥 100 지수가 3일 연속 10일 지수이동평균을 넘어서려고 시도했지만 실패하고 4일 연속 아래에서 마감했다는 점이다.

이 시점에서 이동평균이 저항으로 작용하고 있는 것은 분명해 보인다. 만약 나스닥 100에서 다이아몬드 패턴이 형성되었다면 2월 21일 저점인 17,330포인트를 밑돌 것으로 예상했을 것이다.

S&P 500 지수는 10일 지수이동평균에서 마감했고 현재 4일 연속 이 수준에서 고전하고 있어서 지수의 추세 변화 가능성을 시사한다. 또한 10월 저점에서 지수의 상당한 상승 추세가 꺾인 상태다.

10월 말 S&P 500 지수는 4,100포인트에서 거래되었는데, 금융여건 완화와 시스템적 흐름에 기반해 말도 안 되는 랠리가 시작되었다. 향후 몇 달 동안 금융여건이 긴축되어 체계적인 매도 흐름이 촉발되면 그 수준으로 돌아가지 못할 이유가 없다고 본다.

한편, 지난주 현재 엔비디아 주가는 850달러 선에서 움직이고 있으며 850달러 선을 돌파하면 이중천정(double-top) 하락 장악형 패턴이 형성되어 주가가 675달러에서 갭을 메우며 하락할 수 있는 기회를 만들 수 있다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지