[뉴욕증시] 트럼프 이란전 낙관에 반등… 나스닥 1.38%↑

By James Picerno

(2023년 12월 26일 작성된 영문 기사의 번역본)

미국 채권 시장은 지난 2년간 험한 길을 걸어왔지만, 지난 두 달 동안의 강력한 랠리는 이제 최악의 상황은 끝났음을 시사한다.

최근에 나온 2024년 전망 및 분석을 보면, 2022년 3월부터 연준이 시작한 금리인상 이후 채권 시장이 입은 피해의 상당 부분 혹은 전부가 2024년에 회복될 수 있다는 생각이 든다.

미국 채권 시장을 대표하는 ETF인 Vanguard Total Bond Market(NASDAQ:BND) 펀드는 급등세를 보였지만 여전히 2021년 수준에는 훨씬 못 미치고 있다. 이 부분을 낙관적으로 해석하자면, 거시 여건이 지지를 보여주고 있고 아직 상승 여력이 충분한 것이다.

물론 2024년 채권 가격에서 중요한 요소는 바로 인플레이션 경로다. 최근 경제지표는 물가상승 압력이 계속 완화되면서 연준의 목표치 2%에 가까워질 것이라는 예상을 뒷받침한다.

월스트리트저널에서는 다음과 같이 보도했다.

“연준은 인플레이션의 싸움에서 승리하고 있고, 미국인들의 기분을 좋게 만들면서 미국 경제가 경기침체를 피해 가는 동시에 물가를 통제할 수 있다는 확신을 높이고 있다.”

“연준이 선호하는 개인소비지출 물가지수는 11월에 전월 대비 0.1% 하락했고, 이는 2020년 4월 이후 첫 하락이었다. 전년 대비 해서는 2.6% 상승해 연준의 2% 목표에서 크게 벗어나지 않았다.”

캐피털 이코노믹스(Capital Economics)의 부수석 미국 이코노미스트인 앤드류 헌터(Andrew Hunter)는 다음과 같이 조언한다.

“임대료 인플레이션의 급격한 둔화가 아직 진행 중이라는 점을 감안하면, 향후 몇 달 동안 연 인플레이션율이 목표치 2%로 돌아가지 않을 것이라고 믿을 만한 이유는 찾기 힘들다.”

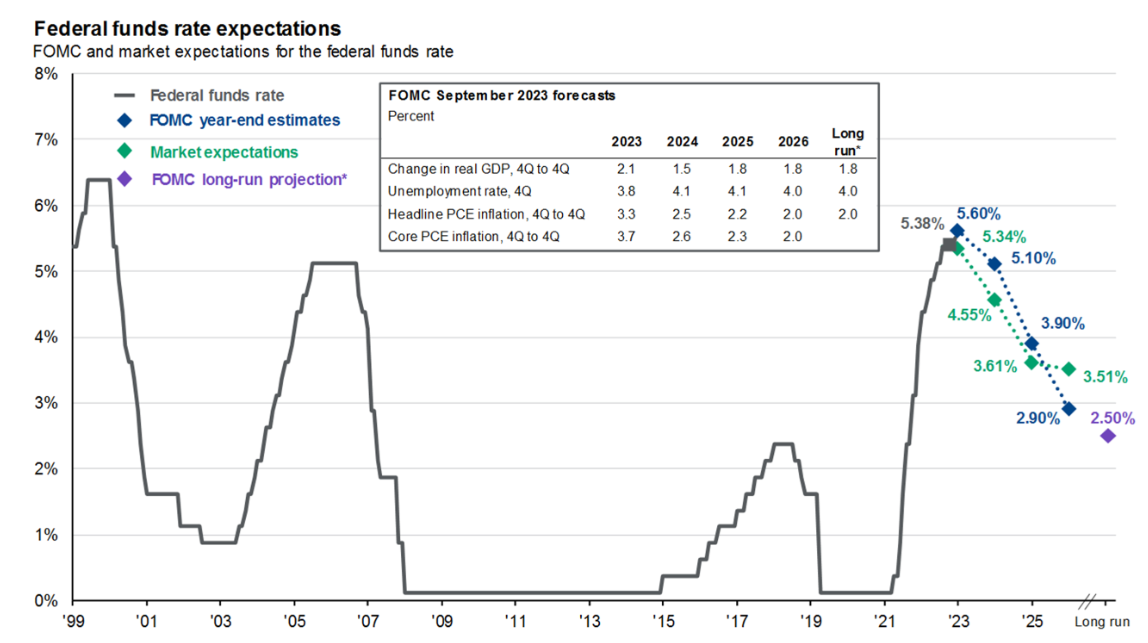

연준도 낙관적 전망에 동참하는 것으로 보인다. JP모건의 차트에 따르면 연준의 현재 전망을 향후 몇 달 동안 인플레이션과 목표 금리가 하락할 것으로 보고 있다.

MG인베스트먼트(MG Investments)는 예상되는 추세에서 기회를 보고 있으며 2024년 전망에 대해 다음과 같이 전했다.

“지금 듀레이션을 추가하는 근거는 타이밍과 밸류에이션 모두 국채 시장에 유리하다는 우리의 믿음에 의해 뒷받침된다.”

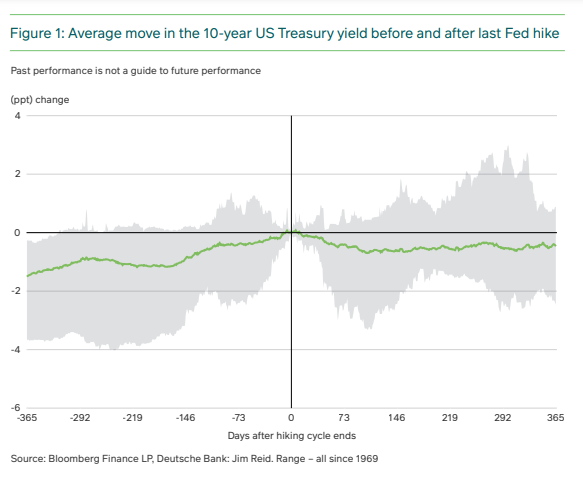

“역사적으로 미국 10년물 국채금리는 연준이 금리인상 사이클을 종료한 후 상승하는 경향이 있다.”

“도이치은행의 연구에 따르면, 아래 차트에서 보다시피 일반적으로 마지막 인상 이후 3개월 이내에 국채금리는 가장 큰 하락폭을 보였으며 심지어 3%p나 하락해 7%의 자본이득을 나타내기도 했다.”

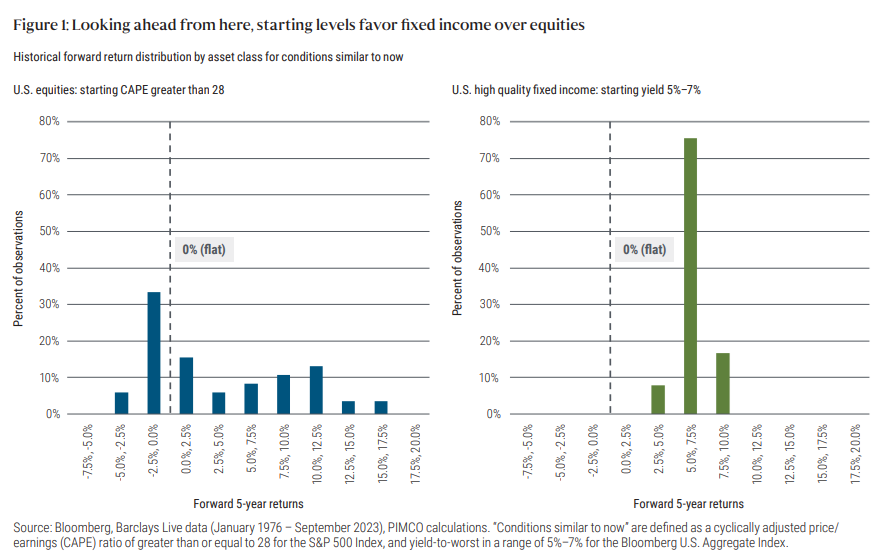

핌코(Pimco)에서는 지금이 “채권 투자 적기”라고 조언한다. 11월 자산 배분 보고서에서 “우리는 멀티 자산 포트폴리오에서 채권을 강력하게 선호한다”며 다음과 같이 덧붙였다.

“현재 밸류에이션과 어려운 경제성장과 인플레이션 하락 전망을 고려할 때, 채권이 주식보다 더 매력적으로 보이는 경우는 거의 없다. 또한 거시 및 시장 리스크를 고려해 포트폴리오 유연성을 따르고자 한다.”

핌코가 주식보다 채권을 선호하는 이유의 핵심은 밸류에이션이다.

“항상 완벽한 지표는 아니지만, 역사적으로 채권 금리 또는 주식 멀티플의 시작 수준은 미래 수익률을 예고하는 경향이 있다.”

낮은 기대 인플레이션과 연준 금리인하 전망이라는 두 가지 요인이 채권 가격 상승에 대한 강세론의 핵심이다. 현재로서는 일부 인플레이션 전망과 설문조사에 따르면 2024년에 인플레이션이 해결되고 물가상승 압력이 계속 완화될 것으로 예상된다.

슈왑 금융 리서치 센터(Schwab Center for Financial Research)의 수석 채권 전략가인 캐시 존스(Kathy Jones)는 다음과 같이 전했다.

“변동성이 계속될 수 있지만, 금리가 정점을 찍었다고 생각한다. 2024년에는 국채금리가 낮아지면서 투자자들에게 긍정적 수익이 배분될 것임을 예상한다.”

주: 필자(James Picerno)는 글에 언급된 어떠한 자산 클래스도 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지