한국 기업문화에서 경영승계는 당연한 고정관념으로 인식되어 있습니다. TV 드라마에서도 큰 기업의 경영승계 과정은 양념처럼 꼭 등장하곤 하지요. 그런데 이 경영승계 과정을 쭉 보다 보면 개인투자자에게는 득보다는 실이 큰 경우가 많습니다. 그 이유를 주식 지분 관점에서 그리고 조직 정치 관점에서 생각해 보면 어지러웠던 퍼즐이 하나하나 맞추어져 갑니다. 왜?! 경영승계가 진행 중이던 그룹의 핵심 계열사 주가가 지지부진했는지라는 퍼즐 말입니다.

경영승계 과정 : 자식들이 지분을 늘리기 위해서는

경영승계에 꼭 필요한 조건은 회사의 절대 지분을 확보하여 회사의 경영권을 완벽하게 장악하는 데 있습니다. 기업 오너가 자식을 전무이사, 대표이사를 시켜준다 한들 자식이 절대 지분이 없으면 기업 오너 사후에 경영권 다툼 속에 자식들이 회사에서 쫓겨나는 상황이 발생하지요.

(※ 이런 이야기는 드라마에서도 자주 등장하곤 합니다.^^)

자식들이 회사 지분을 늘리기 위해서 여러 가지 꼼수들이 쓰이는데 이 과정들이 주주들 입장에서는 불편한 경우가 대부분입니다. 자식들이 경영하는 계열사에 일감 몰아주기는 자주 있던 방법이고 이렇게 하여 실적이 높아진 자식의 계열사와 그룹 핵심 계열사를 합병하면서 자식의 지분력을 높이기도 합니다.

다만, 이러한 일련의 과정은 여러 가지 사회적 리스크가 따를 수 있기에 합법적으로 지분을 증여하거나 혹은 자식들에게 장내에서 경영 승계하려는 상장사 주식을 꾸준히 매입하게 하는 방법이 많이 사용됩니다. 그런데 이때 눈에 보이지 않는 방법이 사용될 수 있습니다.

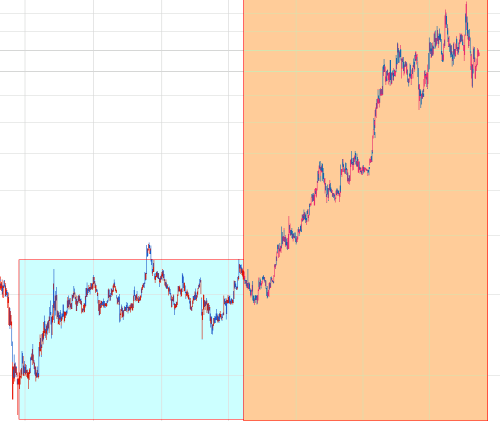

이상하리만치 핵심 계열사 혹은 경영승계가 진행 중인 회사의 주가가 제법 오랜 기간 지지부진한 주가를 지속되곤 합니다. 이상하게도 호재성 재료는 볼 수 없고 악재들은 자주 보이기도 하는 등 참 좋은 회사인데 재미없는 주가가 반복되는 상황을 접하신 경험 한번은 있으셨을 것입니다.

이는 어쩌면 매우 극단적인 보수적 회계가 사용될 수도 있고, 좋은 소식을 굳이 소문내지 않을 수도 있겠지요.

해당 기업의 지분을 자식들이 더 많이 취득하기 위해서는 혹은 증여받더라도 증여세가 낮게 되기 위해서는 기업 오너 입장에서는 주가 상승이 불편할 수밖에 없습니다. 의도했든 아니었든 경영승계 과정에서 해당 기업 혹은 핵심 계열사 주가가 낮은 가격에서 힘없이 움직이게 되는데 이때, 경영 2세가 싼값에 지분을 매입하였다는 공시가 종종 등장하지요.

즉, 경영승계 과정에서는 주가가 회사 가치를 반영하지 못하는 경우가 많습니다. 오히려 기존 오너가 경영승계를 마치거나 사후에 해당 회사의 주가가 급등하는 상황이 나타납니다. 그 이유는 회사 조직 정치와 연관이 있습니다.

경영승계 전후 : 숙청과 찬양

여러분이 부모님으로부터 경영을 승계받은 경영 2세라 가정해보겠습니다. 회사에 신입사원으로 들어온 후 초고속 승진을 거쳐 이제는 대표이사까지 올랐고 지분도 강력합니다. 이때 여러분은 회사 내 본인의 위상을 높이기 위한 작업을 시작하실 것입니다.

바로 "내가 승계자가 된 후 회사가 엄청나게 좋아졌다"라는 조직 정치적 과정 말이죠.

이를 위해서 일단 기존 오너가 임명했던 임원들이 쌓아놓은 잠재적 부실을 일시에 털면서 이 과정에서 임원 숙청을 함께 진행할 것입니다.

"네 이놈!!! 임원 아무개야 네가 추진한 사업이 부실이 수백억이니라! 사표 쓰시오!“

그리고 일시에 모든 잠재적 적자를 털어내겠지요? 그리고 잠재적 악재가 없는 경영환경 속에서 여러분과 충성을 다하는 임원으로 인력을 재배치하고 과거 보수적 회계를 완화하게 되면 무리없이 경영하여도 실적이 좋아지고 큰 흑자를 만들게 됩니다.

"내가 대표이사가 되니 실적이 좋아지느니라…."

이 과정 빅배스(Big Bath) 효과와 같습니다. 경영승계 직전과 직후 잠재적 부실을 털어내고 이후 1년 정도 후부터 실적이 급격히 좋아지면서 주가가 경영승계 전 혹은 초반에는 크게 밀렸다가 이후에 크게 상승하게 됩니다.

경영승계가 완료된 후 주가 상승이 발생하면 좋은 점이 하나 더 있는데 주가가 상승하면 제3세력이 주식을 매입하여 발생하는 간접적인 경영권 공격 시도 가능성이 작아집니다.

경영권 승계 과정에서 투자자의 피해가 적어지려면 : 스튜어드십 코드 강화! 그리고 작은 반항

경영권 승계가 있는 기업들의 주가가 가치를 따라가지 못한다면 이는 투자자에게 피해일 수밖에 없습니다. 그리고 이상한 계열사 간 합병과 분리 속에 경영권이 오너 일가에게 집중되고, 개인투자자와 기관, 외국인 투자자에게는 상대적으로 피해를 주는 경우를 너무도 많이 보았고 지금도 상장사들 사이에서 어렵지 않게 확인할 수 있습니다.

이러한 폐해를 막기 위해서는 반드시 기관투자자의 스튜어드십 코드가 강화되어야 합니다.

주주 총회에서 집중된 지분으로 경영진에게 압박을 가하여 주주가치 중심의 경영을 유도하고 잘못된 결정이 있다면 강하게 반대표를 던져 부결시키는 것이지요. 이를 위하여 기관, 연기금의 스튜어드십 코드 강화가 투자자와 연금 수혜자를 위하여 꼭 필요합니다.

그리고 소액투자자, 개인투자자로서는 작은 표이지만 작은 반항을 할 수 있습니다. 방법은 간단히 회사의 중요 결정 때마다 반대표를 던지는 것입니다.

투자한 회사가 합병 또는 분할 등 중요한 결정을 할 때 소액주주에게까지 찬반투표를 합니다. 이 찬반투표를 위해 거래하는 증권사에서는 친절하게도 문자 메시지 혹은 전담 직원이 있으면 전화로 안내하여 줍니다.

바로 소액주주로서의 작은 저항은 바로 "반대! 표"입니다.

중요한 결정에 반대표를 던졌다 하여 그 경영진의 결정이 바뀌는 가능성은 작지만 몇 가지 효과를 만들 수 있습니다.

첫째, 은근히 반대하는 표가 많았다는 것을 인식하면 경영진이 긴장합니다. (만약 여기에 스튜어드십 코드까지 들어오면 어쩌지? 덜덜덜)

둘째, 중요 결정에 반대표를 던질 때 "매수청구권"이 생기는 경우도 많습니다. 혹시나 찬반 투표 후 주가가 대폭락하는 상황이 발생한다면 매수청구권을 행사하여 손실을 완충시킬 수 있습니다.

그 외에 주주 총회 때 참석하지 못하더라도 우편 혹은 전자투표 등 다양한 대안으로 반대표를 던지는 방법도 있겠습니다.

오늘 증시 토크에서는 경영승계가 개별 주식 주가에 미치는 영향에 관하여 썼습니다만, 거시적으로는 오랜 기간 경영승계 과정이 한국 증시에 일정 부분 악영향을 주고 있다고 생각하고 있습니다. 이 굴레에서 이제는 벗어나야 하지 않을까 싶습니다.

그리고 TV 드라마에서도 경영권을 자식에게 승계하면서 막장 드라마를 만들게 아니라 자식이 아닌 훌륭한 이사가 경영하게 하는 소유와 경영을 분리하는 모습들도 자주 볼 수 있기를 바랍니다.

2023년 12월 12일 화요일

[ 증시토크 애독 감사드리며 글이 좋으셨다면, 좋아요/추천/공유 부탁합니다. ]

[ “lovefund이성수”에 대한 관심 감사합니다. ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 주식투자는 손실이 발생할 수 있으며 투자의 책임은 투자자 본인에게 있습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.

※ lovefund이성수를 사칭하는 사이트와 채널을 주의하여 주십시오.

절대로 본인은 대여계좌알선/유사수신/일임매매/대출알선/수익보장 등을 하지 않습니다.

다음에는 어떤 주식을 매수해야 할까요?

2024년 밸류에이션이 급등하면서 많은 투자자가 주식에 더 많은 돈을 투자하는 것을 불안해하고 있습니다. 다음 투자처를 고민 중이신가요? 검증된 포트폴리오에 접속하고 잠재력이 높은 기회를 포착하세요.

2024년에만 ProPicks AI는 150 %이상 급등한 종목 2개, 30% 이상 급등한 종목 4개, 25% 이상 상승한 종목 3개를 추가로 식별했습니다. 매우 인상적인 성과입니다.

다우 주식, S&P 주식, 기술주, 중형주에 맞춘 포트폴리오를 통해 다양한 자산 형성 전략을 모색할 수 있습니다.