전략가들, 단기 충격 예상하지만 시장 구조 변화는 제한적

1.지난주 리뷰

주간단위 코스피 2.85%상승. 코스닥 4.48%상승.

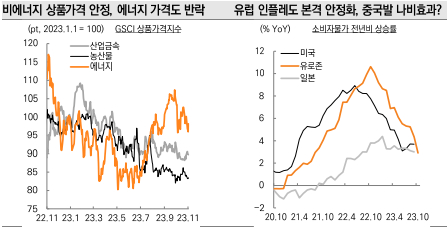

금리/유가/환율 안정세에 반등

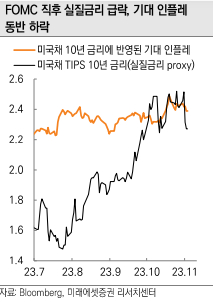

미국 11월 FOMC에서 금리동결 결정 후 긴축사이클 종료 기대감 유입(파월 의장 인플레 진전 코멘트)

미국 재무부 국채발행 세부계획안 발표(4분기 국채발행규모 예상치 대비 축소 및 장기채 발행비중 감소)

한국 10월 수출 yoy+5.1%. 13개월만에 플러스 전환(선박, 자동차 수출이 주도), 무역수지 5개월 연속 흑자

*주간단위 주요 지표 및 특징종목

미국채 10년물 4.57%(-27bp)/원달러 환율 1,308원(-47원)/WTI 80.51불 -5.88%

나스닥 +6.61%/필반도체 +7.05%//엔비디아 +11.12%/테슬라 +6.11%/AMD +16.41%

SK하이닉스 (KS:000660) +5.63%/에코프로비엠 (KQ:247540) +10.02%/HD현대일렉트릭 (KS:267260) +2.42%/제이엘케이 (KQ:322510) +29.12%/뷰노 (KQ:338220) +37.48%

2.금주 예상 및 투자아이디어

금리부담 완화속에 종목 확산 및 순환매 기대

*역실적 장세 마무리 여부에 따라 추세반전 가능

3개월간 조정은 긴축장기화,전쟁불확실성 그리고 실적조정

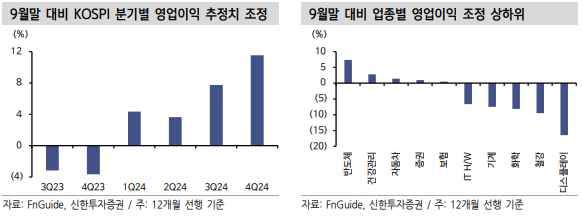

상반기는 기대치가 낮은 상태에서 반도체를 필두로 이익 바닥기대감 유입(전망치 상향)

8~10월 3개월 연속 하락의 근간에는 수출부진,중국 경기 기대감 소멸,상반기 이익눈높이 조정(어닝쇼크 기업중심)

1)가격메리트: 현재 PER(12개월 선행) 9.7배/PBR(후행) 0.84배(코로나,리먼사태 제외 하단 수준)

2)9월말 대비 반도체,건강관리 업종 중심 24년 이익 전망치 상향조정 중

3)이스라엘-하마스 사태 국지전 수준에서 확대 제한

*단기적으로는 낙폭과대 + 공매도잔고 상위종목군 주목

정부, 내년 총선을 앞두고 '공매도 한시적 금지' 전격 발표(23년 11월 6일~24년 6월까지 전종목)

21년 5월부터 코스피200과 코스닥150지수 구성종목(총 350종목)에 한해 공매도 허용

공매도 전면금지 조치는 이번이 네 번째(08년 미국발 금융위기/11년 유럽 재정위기/20년 코로나 사태/그리고 지금)

선거를 앞두고 대주주양도세 상법 개정 논의도 시작될 가능성

11월 6일(월): 한국 엘앤에프 실적발표, 한국증시 공매도 한시적 전면 중단시작(내년 6월까지)

11월 7일(화): 삼성 AI포럼 2023개최, 애플 (NASDAQ:AAPL) 맥북 프로 14/16인치 출시, 한국 셀트리온그룹,위메이드 실적발표

11월 9일(목): 에코프로머티 공모 청약

11월 10일(금): 중국 광군절, 한국 JYP실적발표

3.신규활용 가능 종목군

공매도금지 수혜와 함께 펀더멘털 개선 가능성이 높은 종목군

공매도 금지 자체가 시장 추세반전 요인이 될수는 없으나 공매도 잔고 상위종목 일부에 대한 수급모멘텀은 가능

공매도 금지 여부와 무관하게 펀더멘털 개선과 개별모멘텀 보유종목 선별 필요

호텔신라 (KS:008770): 코스피 공매도 잔고비율 상위 1위 종목(공매도 잔고비율 7.8%), 17ㄴ

3분기 어닝쇼크는 체화재고 소진 영향. 11월부터 본격적으로 유입되는 중국관광객 유입은 24년 반영 예정.

SKC (KS:011790): 코스피 공매도 잔고비율 상위 3위 종목(공매도 잔고비율 5.5%)

화학시황,동박수급악화로 4개분기 연속 실적부진에도 24년 반도체(ISC인수 등),2차전지 소재 실적정상화 기대.

서진시스템 (KQ:178320): 코스닥 공매도 잔고비율 상위 11위 종목(공매도 잔고비율 5.4%)

통신장비 매출 부진에도 24년 신규 주력사업이 될 ESS,전기차 부품사업 기대

에코프로 (KQ:086520)/에코프로비엠 (KQ:247540): 공매도잔고비율 각각상위 4위,13위 종목(공매도 잔고비율 6.4%,5.25%)

하반기 판가하락과 재고조정 이후 24년 삼성SDI JV, SK온 등 주요 고객사 주문 회복 기대

-엑스원은 개인투자자들 편에 서겠습니다. ('MC게보린' 검색)