[뉴욕증시] AI 공포 완화에 주요 지수 소폭 상승… 나스닥 0.78%↑

By Jesse Cohen

(2023년 7월 23일 작성된 영문 기사의 번역본)

- 이번 주에는 연준의 금리인상, PCE 인플레이션, 2분기 GDP, 메가캡 기술주 실적에 주목하자.

- 맥도날드는 이번 주 실적 발표를 앞두고 매수 추천 종목이다.

- 스냅은 수익성 전망이 암울한 가운데 주가가 저조할 것으로 예상된다.

지난 금요일 미국증시는 투자자들이 최근 기업 실적에 무게를 두는 한편 경제 및 통화정책 전망에 계속 집중하면서 혼조세로 마감했다.

다우존스 지수는 소폭 상승해 2017년 8월 이후 최장 랠리인 열흘 연속 상승세를 기록했다.

주간 기준으로 우량주 중심 다우존스 지수는 2.1% 상승, S&P 500 지수는 0.7% 상승한 반면, 기술주 중심 나스닥 종합 지수는 0.6% 하락했다.

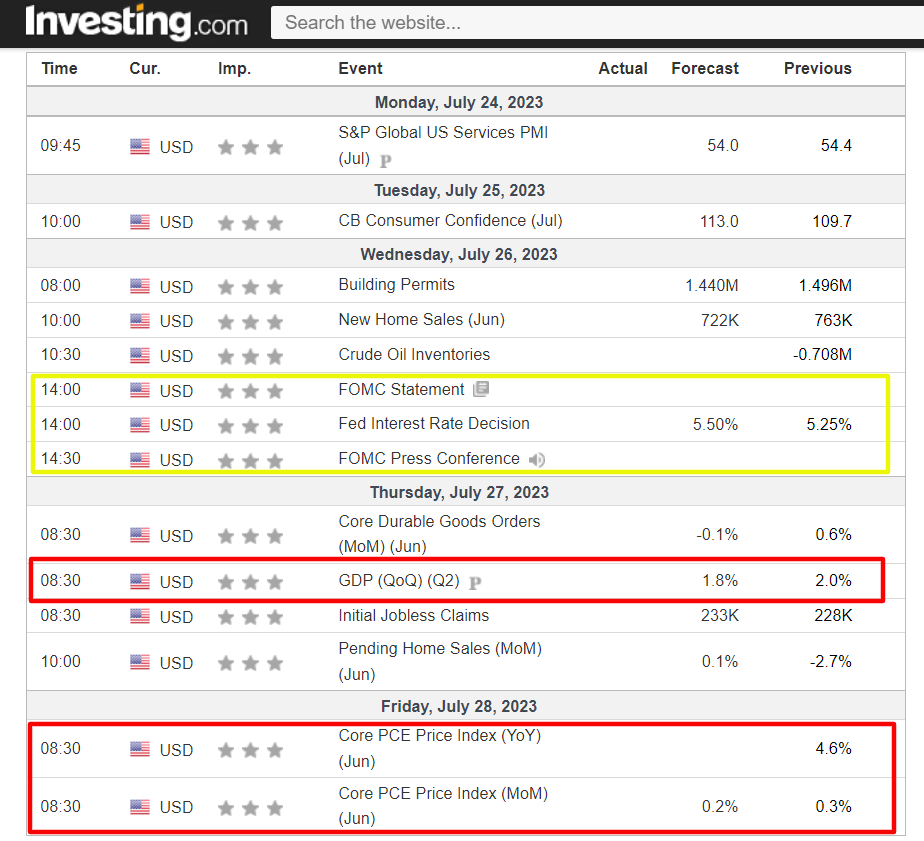

이번 주에는 연준의 금리 결정, 주요 기업의 실적 발표, 주요 경제지표 발표 등 시장을 움직이는 여러 이벤트가 예정되어 있다.

6월 금리동결 이후 연준은 이번 주 수요일에 금리를 결정한다. 0.25%p 인상이 예상되며 금리 범위는 5.25%에서 5.50% 상향될 전망이다.

투자자들은 이번 달 금리인상이 현재 긴축 사이클에서 마지막 인상이 될 것이라는 기대감을 높이고 있고, 향후 통화정책 방향에 대한 파월 연준 의장의 발언에 주목할 것이다.

연준의 금리 결정 외에도 금요일에 발표되는 근원 개인소비지출(PCE) 물가지수가 주목된다. 또한 목요일에는 경제가 경기침체로 향하고 있는지에 대해 더 많은 단서를 제공할 2분기 GDP 데이터도 발표된다.

한편, 실적 발표 시즌이 본격화되면서 대형 기술 기업인 마이크로소프트(NASDAQ:MSFT), 알파벳(NASDAQ:GOOGL), 메타 플랫폼스(NASDAQ:META)의 실적 발표가 예정되어 있다.

또한 보잉(NYSE:BA), 인텔(NASDAQ:INTC), 코카콜라(NYSE:KO), 포드(NYSE:F), 제너럴 모터스(NYSE:GM), 비자(NYSE:V), 마스터카드(NYSE:MA), 엑슨모빌(NYSE:XOM), 셰브론(NYSE:CVX), 제너럴 일렉트릭(NYSE:GE), 3M(NYSE:MMM), AT&T(NYSE:T), 버라이즌(NYSE:VZ), 사우스웨스트항공(NYSE:LUV) 등 기타 메가캡 기업도 이번 주에 실적을 발표할 예정이다.

이번 주 시장 방향에 관계없이 수요가 증가할 주식 1종목과 추가 하락이 가능한 주식 1종목을 다음과 같이 소개한다.

단, 오늘 분석은 7월 24일부터 28일까지만 유효하다는 점을 기억하기 바란다.

매수할 종목: 맥도날드

필자는 이번 주에 대형 패스트푸드 업체 맥도날드(NYSE:MCD) 주가가 시장수익률을 상회하고 곧 사상최고치를 돌파할 가능성이 있다고 본다. 호의적인 소비자 수요 추세 덕분에 최근 분기 실적이 호조를 보일 것으로 예상되기 때문이다.

맥도날드는 7월 27일 목요일 오전 7시(미 동부표준시) 미국증시 개장 전에 2분기 실적을 발표할 예정이다. 현재 경제 상황 속에서 미국 소비자들이 맥도날드 매장으로 몰리면서 메뉴 가격 인상을 통한 실적 개선이 기대된다.

옵션 거래에 따르면 맥도날드 실적이 발표된 이후 약 3% 정도 주가 변동 가능성이 있다.

많은 미국인들이 경기 둔화와 지속적으로 높은 인플레이션으로 인해 전통적인 풀서비스 레스토랑에 대한 지출을 줄이면서 맥도날드를 대표하는 ‘빅맥’ 버거와 ‘맥너겟’ 치킨에 대한 수요가 증가했다.

당연하게도 인베스팅프로 설문조사에 따르면 애널리스트들은 맥도날드에 대해 점점 낙관적인 전망을 하고 있고 실적 발표를 앞두고 낙관론이 커졌다. 설문조사에 응답한 25명 애널리스트 중 24명이 지난 90일 동안 맥도날드 수익 예사치를 상향 조정했고 단 1명만 하향 조정했다.

컨센서스에 따르면, 맥도날드의 2분기 주당순이익은 2.79달러로 전년 동기의 2.55달러 대비 9.4% 증가할 것으로 예상된다. 예상치가 맞다면, 2021년 3분기이 2.76달러를 뛰어넘으면서 83년 맥도날드 역사상 가장 높은 수익성을 기록할 것이다.

한편 매출은 메뉴 가격인상, 독특한 마케팅 프로모션, 성공적인 디지털 로열티 프로그램의 혜택 덕분에 전년 동기 대비 10% 증가한 62억 9천만 달러가 예상된다. 이는 7년래 최대 분기 매출 총액이다.

맥도날드는 지난 2년간 월가의 매출 기대치를 단 1번만 하회해 기본 비즈니스의 탄력성과 회사 전반의 강력한 실행력을 입증했다.

지난 금요일 맥도날드 주가는 사상 최고치 299.35달러로 상승해 6월 30일에 기록한 최고치 299.10달러를 넘어섰고 295.61달러로 마감했다.

맥도날드의 시가총액은 현재 2,158억 달러로 세계 최대 퀵서비스 레스토랑 체인이라고 할 수 있다.

올해 들어 다우존스 지수를 구성하는 30개 종목 중 하나인 맥도날드의 주가는 12.1% 상승해 다우존스 지수 수익률을 크게 상회한다.

매도할 종목: 스냅

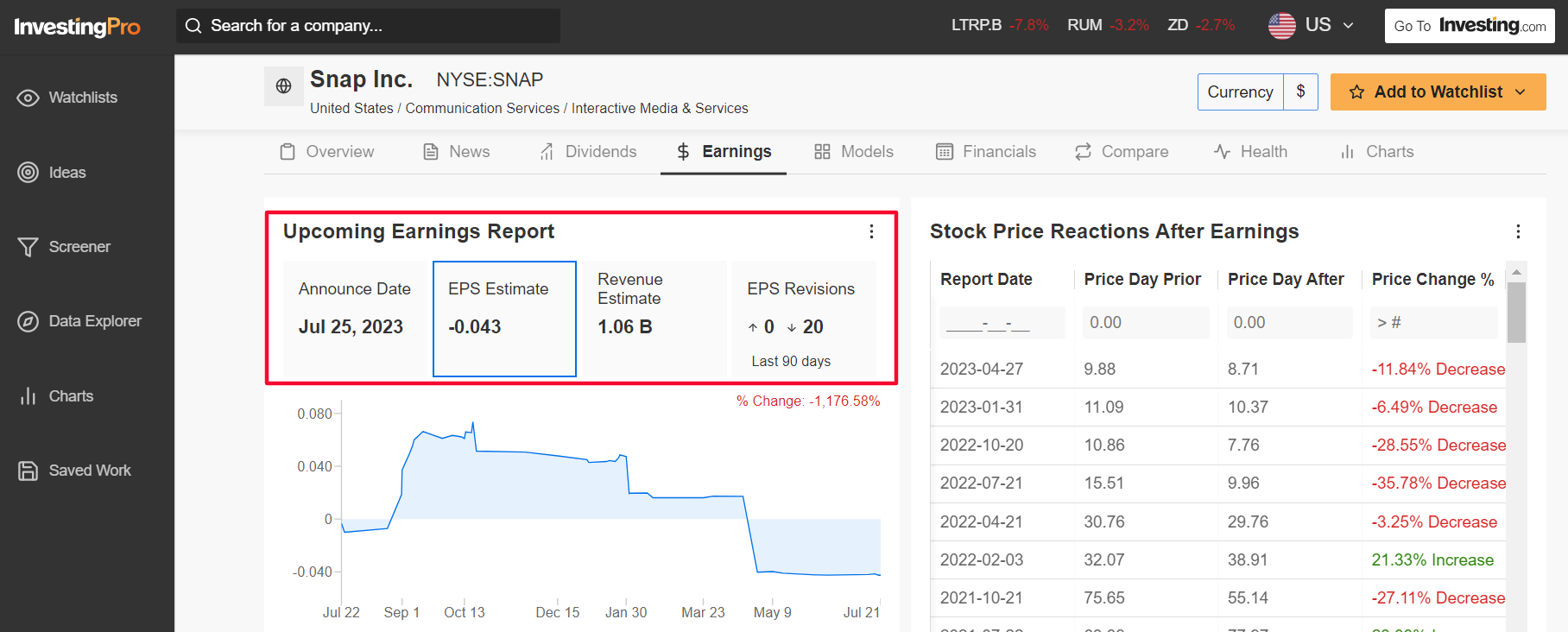

필자는 이번 주에 스냅(NYSE:SNAP) 주가가 어려움을 겪을 것이라고 생각한다. 소셜 미디어 기업 스냅은 최신 실적 보고에서 힘든 경제 환경으로 인해 수익과 매출 성장이 모두 급격하게 둔화되었다고 발표할 것이다.

옵션 거래에 따르면 스냅 실적 발표 이후 상승이든 하락이든 11% 정도 주가가 변동할 가능성이 있다.

인베스팅프로 설문조사에 따르면 애널리스트들은 지금 스냅이 직면한 여러 역풍을 강조한다. 응답한 20명의 애널리스트 모두 지난 3개월 동안 주당순이익 예상치를 하향 조정하는 등 실적 발표를 앞두고 비관론이 커지고 있다.

월가에서는 소셜 미디어 메시징 앱 ‘스냅챗’의 모회사인 스냅의 주당순손실은 0.04달러로 전기의 0.01달러 주당순이익, 전년 동기의 0.24달러 주당순손실에 비해 수익이 더욱 악화될 것으로 예상한다.

스냅 매출은 애플의 개인정보 보호 정책 변경과 중국 동영상 공유 앱 ‘틱톡’과의 경쟁 심화로 인한 핵심적 광고 사업부의 부진으로 전년 대비 4.5% 감소해 10억 6천만 달러가 될 것으로 예상된다.

이런 상황은 스냅의 수익화 노력을 뒷받침하지 않으며, 수익성 개선에 시간이 더 소요되고 실행 위험이 높아질 가능성이 있다.

광고에 의존하는 스냅은 4월 말 1분기 실적에서 수익 및 매출 성장이 예상치를 크게 하회했으며, 현재 운영 환경에서 기업들이 디지털 광고 지출을 줄이면서 주가가 거의 12% 하락했다.

스냅은 지난 7개 분기 동안 수익 예상치를 6차례 하회했다.

스냅 주가는 7월 13일에 2023년 최고치인 13.89달러까지 상승했고, 지난 금요일에는 12.74달러로 마감했다. 미국 캘리포니아 산타모니카에 본사를 둔 소셜 미디어 기업 스냅의 기업가치는 205억 달러 규모다.

올해 주가는 기술 분야의 광범위한 반등에 힘입어 현재까지 42% 상승하는 등 좋은 성과를 거두고 있다. 하지만 최근 주가 턴어라운드에도 불구하고 2021년 9월 최고치 83.34달러보다는 85% 낮은 수준에 머물러 있다.

***

인베스팅프로 특별 할인 혜택으로 투자 전략을 강화해 보세요.

최신 투자 도구, 실시간 시장 분석, 전문가 인사이트에 액세스할 수 있는 기회를 놓치지 마세요. 지금 바로 인베스팅프로에 가입해 투자 잠재력을 발휘해 보세요. 여름 세일은 기간 한정입니다.

주: 이 글을 작성하는 시점에 필자(Jesse Cohen)는 SPDR Dow ETF, SPDR S&P 500 ETF, Invesco QQQ Trust ETF를 통해 다우존스, S&P 500 및 나스닥 100 지수에 대한 롱 포지션을 보유합니다. 또한 Technology Select Sector SPDR ETF에서도 롱 포지션을 보유합니다. 필자는 거시경제 환경 및 기업 재무 상황 관련 리스크 평가에 기반해 개별 주식 종목 및 ETF로 구성된 포트폴리오를 정기적으로 재조정합니다. 글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지