‘빚투’ 32조 돌파…증권사들 신용거래 신규 중단 잇따라

By Michael Lebowitz

(2023년 7월 12일 작성된 영문 기사의 번역본)

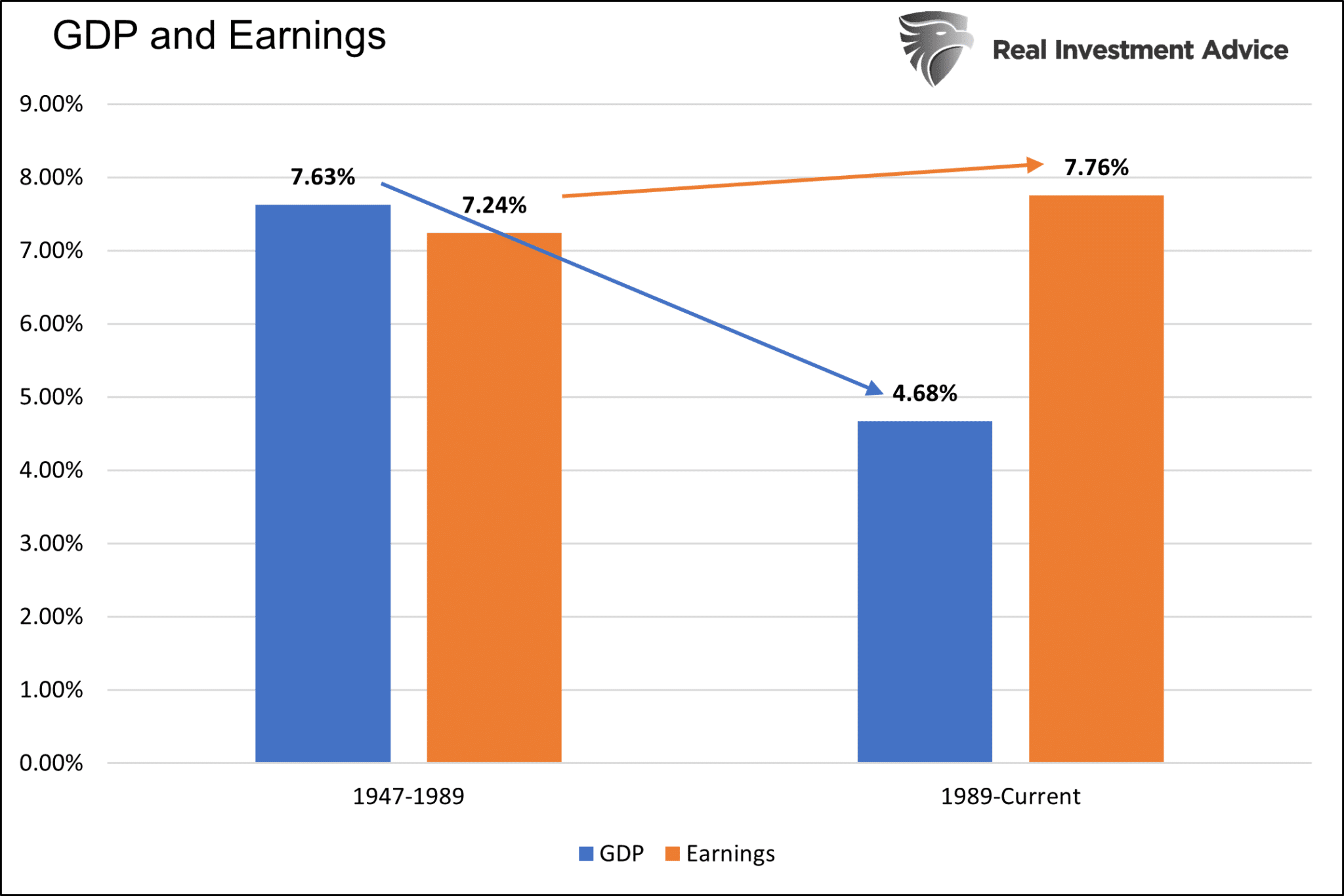

- 지난 30년간 GDP 성장률은 현저하게 하락한 반면, 기업 수익 성장률은 소폭 상승했다.

- 낮은 금리와 세율, 레버리지 증가는 기업 순이익에 큰 도움이 되었다.

- 맥도날드, 펩시코, 크로락스가 연구 결과를 뒷받침한다.

- 낮은 금리와 세율의 혜택 없이도 기업 수익이 최근 성장 궤적을 유지할 수 있을까?

최근 미 연준 백서에서는 “앞으로는 기업 수익 성장률과 주식 수익률이 크게 낮아질 것”이라고 경고했다. 연준의 수석 이코노미스트 마이클 스몰리얀스키(Michael Smolyansky)는 지난 30년간 금리 및 법인세율 추세가 어떻게 기업 이익에 강력한 순풍을 제공했는지를 설명했다. 결과적으로 주식은 그렇지 않은 경우보다 더 좋은 실적을 거두었다.

우리는 과거에 기업 수익과 궁극적으로 주가가 좋은 수익률을 거둘 수 있었던 이유를 이해할 필요가 있다. 그리고 투자자들에게 더 중요한 것은 미래와 금리와 세율이 기업 수익 성장과 주가에 어떤 영향을 미칠지 평가하는 일이다.

마이클 스몰리얀스키의 글을 자세히 설명하기 위해서 유명 대형기업 3곳을 조사해 낮은 금리와 세율이 수익에 어떤 영향을 미쳤는지 살펴보려고 한다.

“한 시대의 종말” 요약

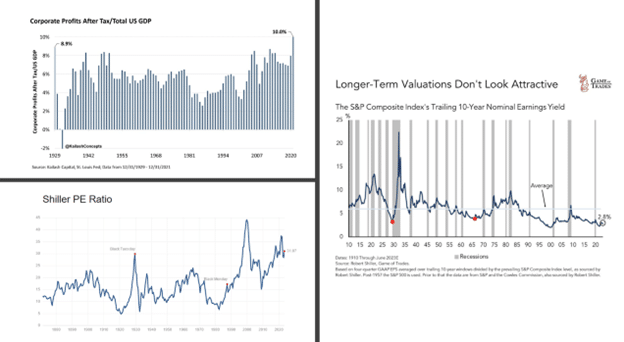

아래 그래프는 지난 30년간 기업 수익이 이전 40년보다 더 빠르게 성장했음을 보여 준다. 경제성장률은 현저하게 줄어들고 있지만 기업은 견고한 수익 성장을 이루었다.

마이클 스몰리얀스키의 글에서는 GDP 성장률과 기업 수익 성장률 간 현격한 차이를 설명하기 위해 2가지 주요 요인을 꼽았다.

“핵심적인 연구 결과는 팬데믹 이전 30년은 예외적인 시기였다는 것이다. 이 기간 동안 금리와 법인세율은 모두 크게 하락했고, 이는 기업 수익의 성장을 크게 촉진하는 기계적 효과를 가져왔다. 특히 1989년부터 2019년까지 실질 기업 수익 성장률의 40% 이상은 금리와 법인세율 인하가 기여한 부분이었다.”

여기서 40% 기여도가 정확하다고 본다면, 낮은 금리와 세율 인하 없이는 기업 수익이 연 7.76%가 아닌 4.50% 증가했을 것이다. 이는 지난 30년간 GDP 성장률과 비슷한 수준이다. 나중에 공유하겠지만 40%는 합리적 추정치로 보인다.

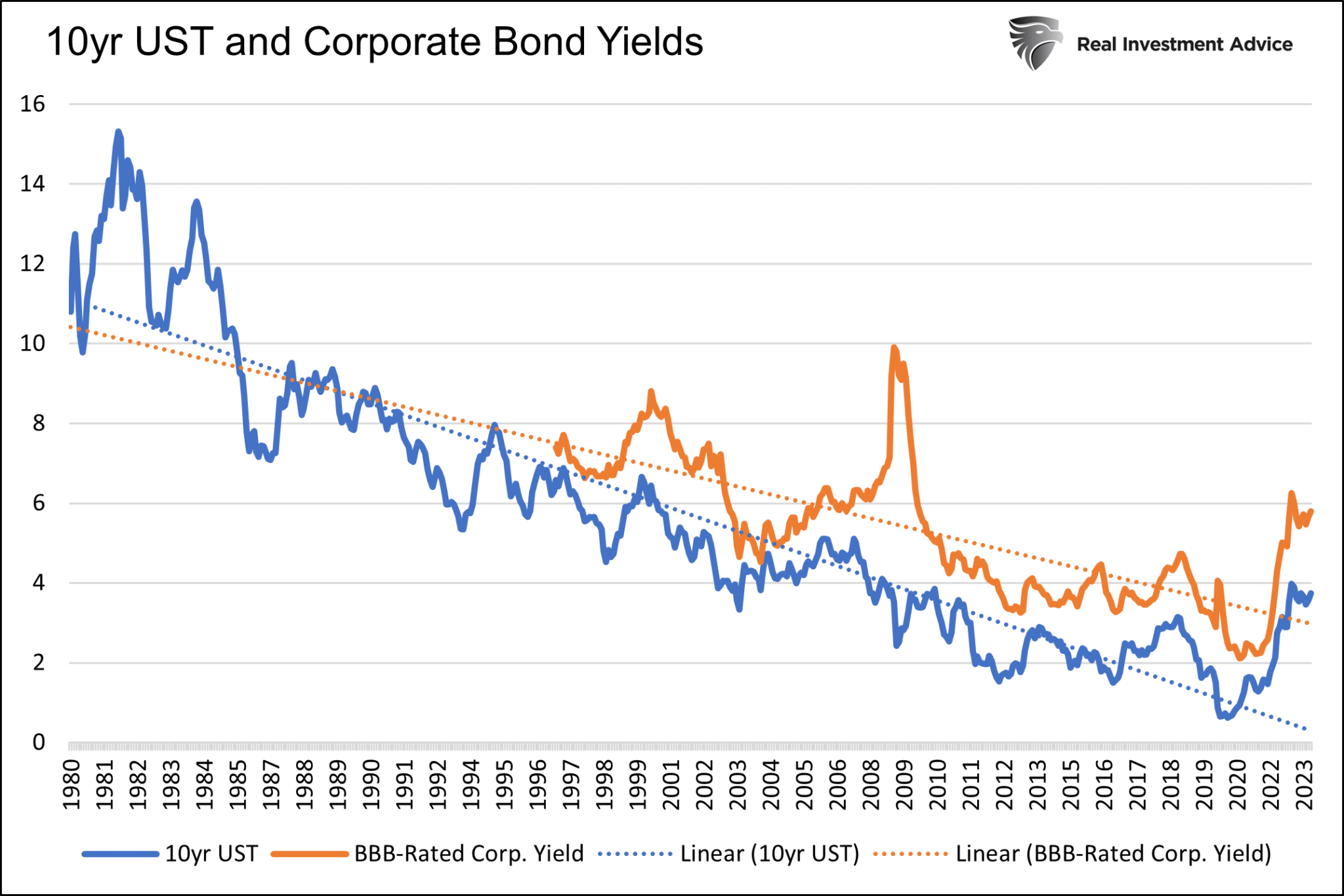

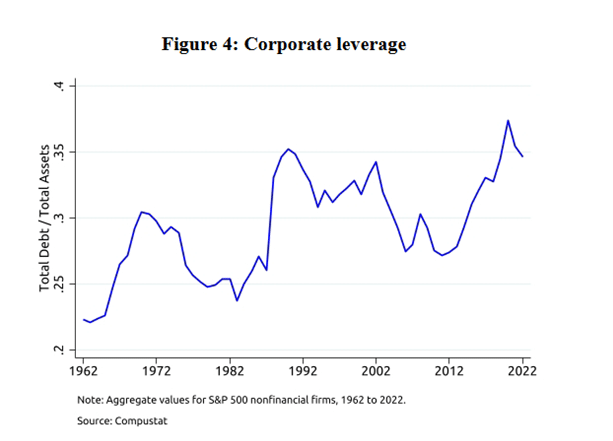

금리

아래 그래프에서 볼 수 있듯이, 지난 30년간 국채금리와 회사채 금리는 꾸준히 하락했다. 저렴한 자금 조달의 결과 아래 두 번째 그래프에서 볼 수 있듯이 기업의 레버리지는 사상 최고치를 기록할 정도로 크게 증가했다. 더 많은 레버리지와 이자 비용 절감은 기업 수익을 높이는 가장 확실한 방법이다.

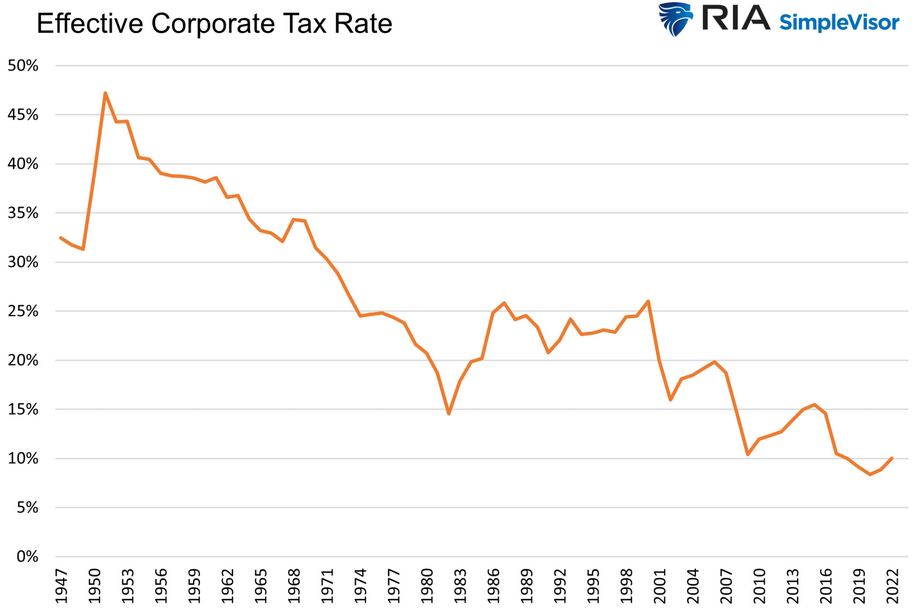

세율

마이클 스몰리얀스키의 글에는 다음과 같이 나와 있다.

“1989년까지 총 법인세 비용을 총 세전 소득으로 나눈 유효법인세율(effective corporate tax rate)은 34%였다. 1962년부터 1982년까지 평균 44%에서 하락한 것이다. 금융 위기 직전인 1989년부터 2007년까지 유효법인세율은 평균 32%였다.”

“그 이후 금융위기 직후 몇 년 동안 법인세율은 다소 낮아졌다. 다음으로 법인세율이 크게 하락한 것은 2017년 감세 및 일자리 법안(Tax Cuts and Jobs Act of 2017)이 통과되어 법정 법인세율이 35%에서 21%로 인하된 이후였다. 당시 개혁을 통해 유효법인세율은 2016년 23%에서 2019년 15%로 떨어졌다.”

아래 그래프는 세전 소득 대비 유효법인세 수취액이 1980년대 후반의 25%에 비해 약 10%로 감소했음을 보여 준다.

맥도날드, 펩시코 그리고 크로락스

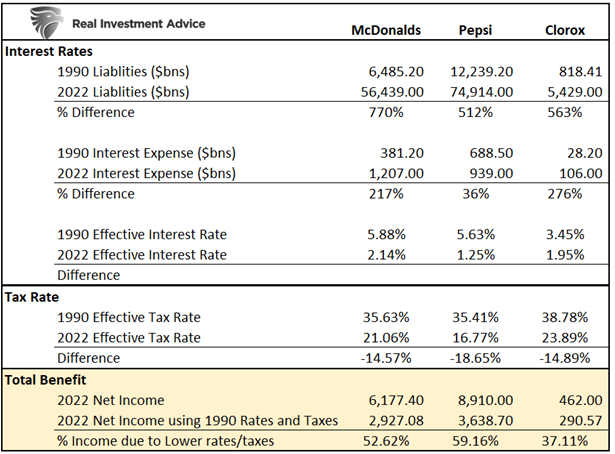

낮은 금리와 세율의 이점을 증명하기 위해 잘 알려진 대형기업 3곳의 수익 개선에 어떻게 도움이 되었는지를 계산해 보았다. 아래 표는 1990년부터 2022년까지 맥도날드(NYSE:MCD), 펩시코(NASDAQ:PEP), 크로락스(NYSE:CLX)의 부채 수준, 금리, 유효법인세율을 비교한 것이다.

3개 기업 모두 금리 하락 덕분에 이자 비용보다 부채 부담이 훨씬 더 많이 증가했다. 맥도날드와 펩시코의 경우 실효금리(effective interest rate) 하락이 상당했다. 극적이지는 않지만 크로락스의 실효금리도 의미 있는 하락세를 보였다. 이와 비슷하게 이 세 기업의 유효법인세율은 15~20% 정도로 떨어졌다.

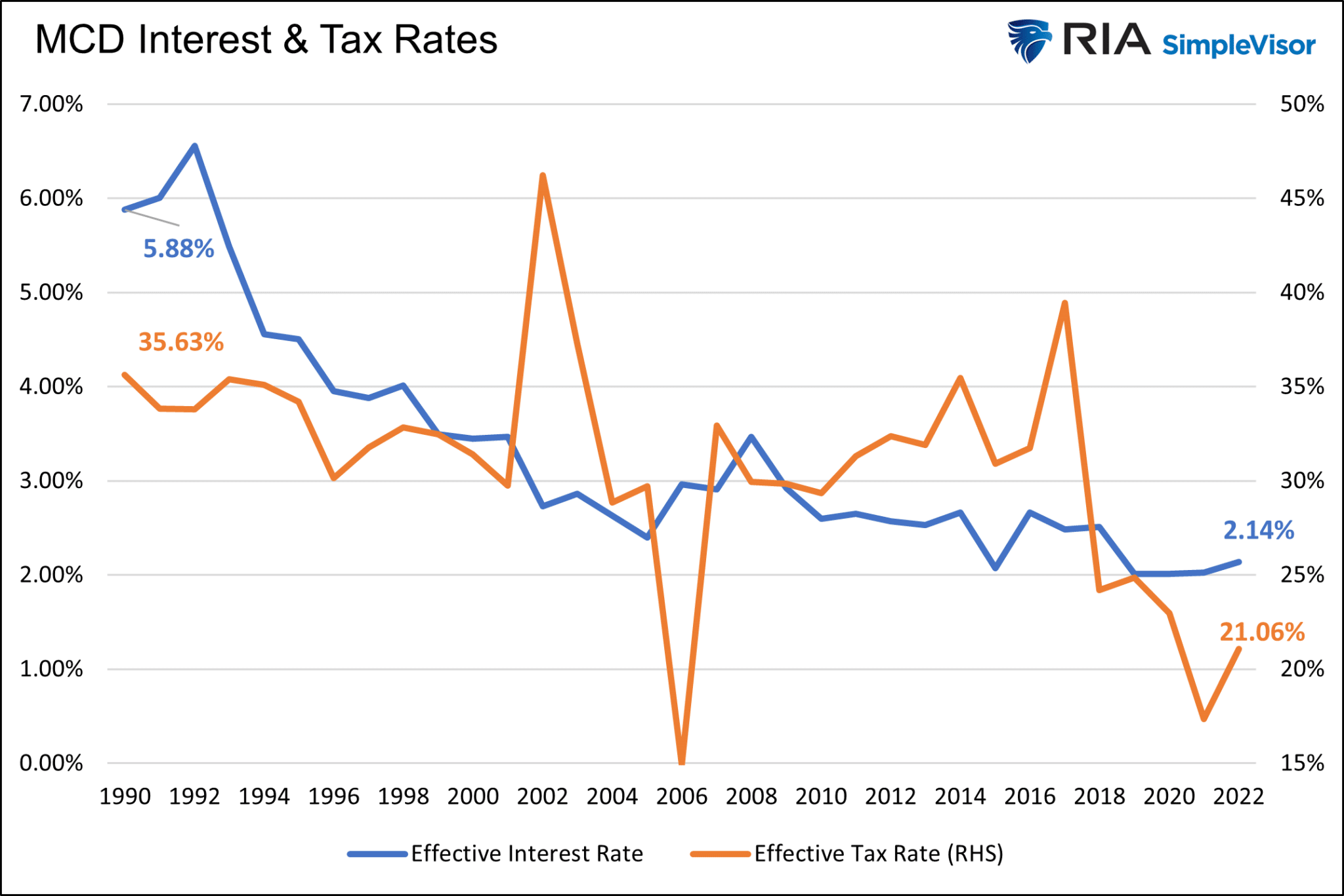

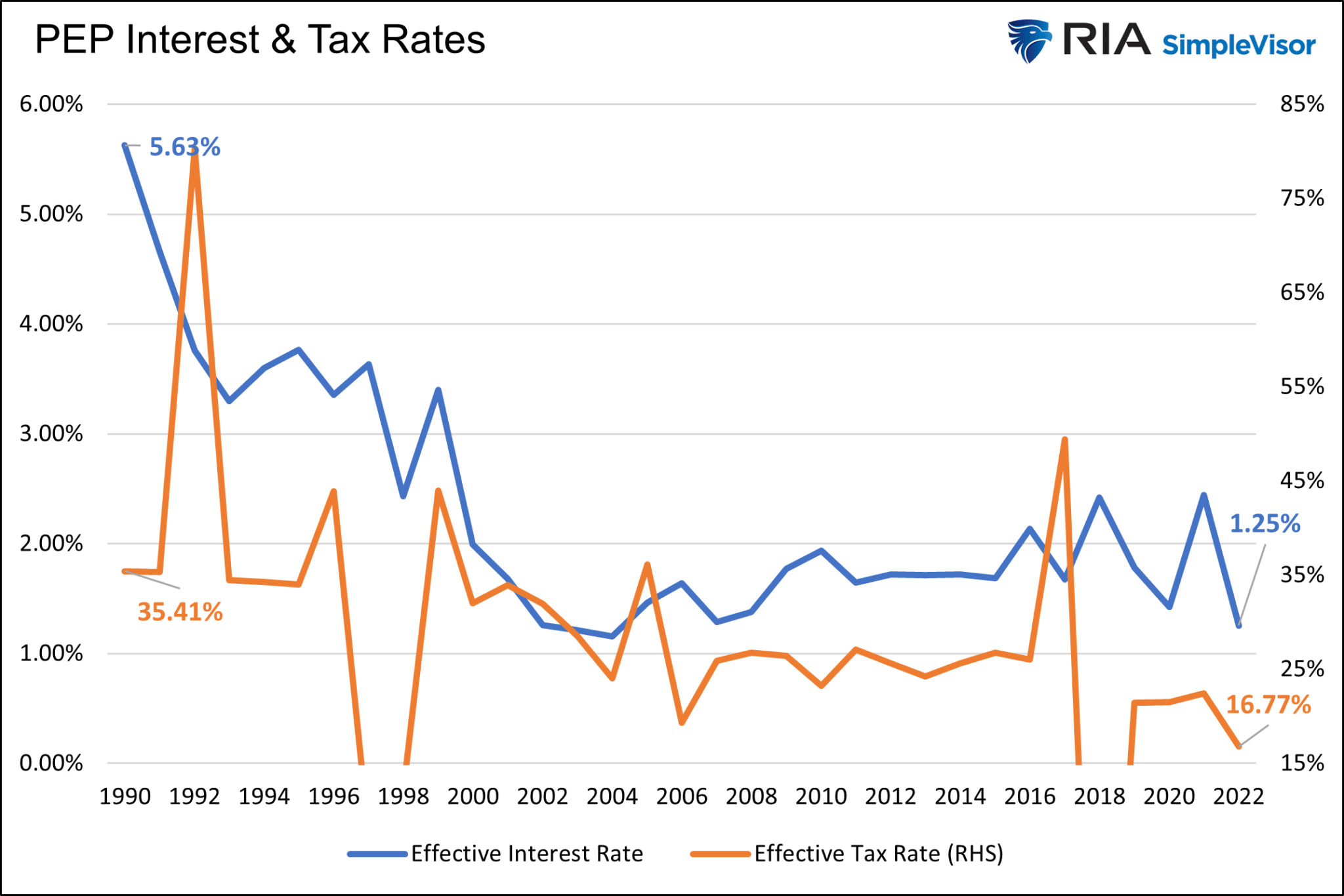

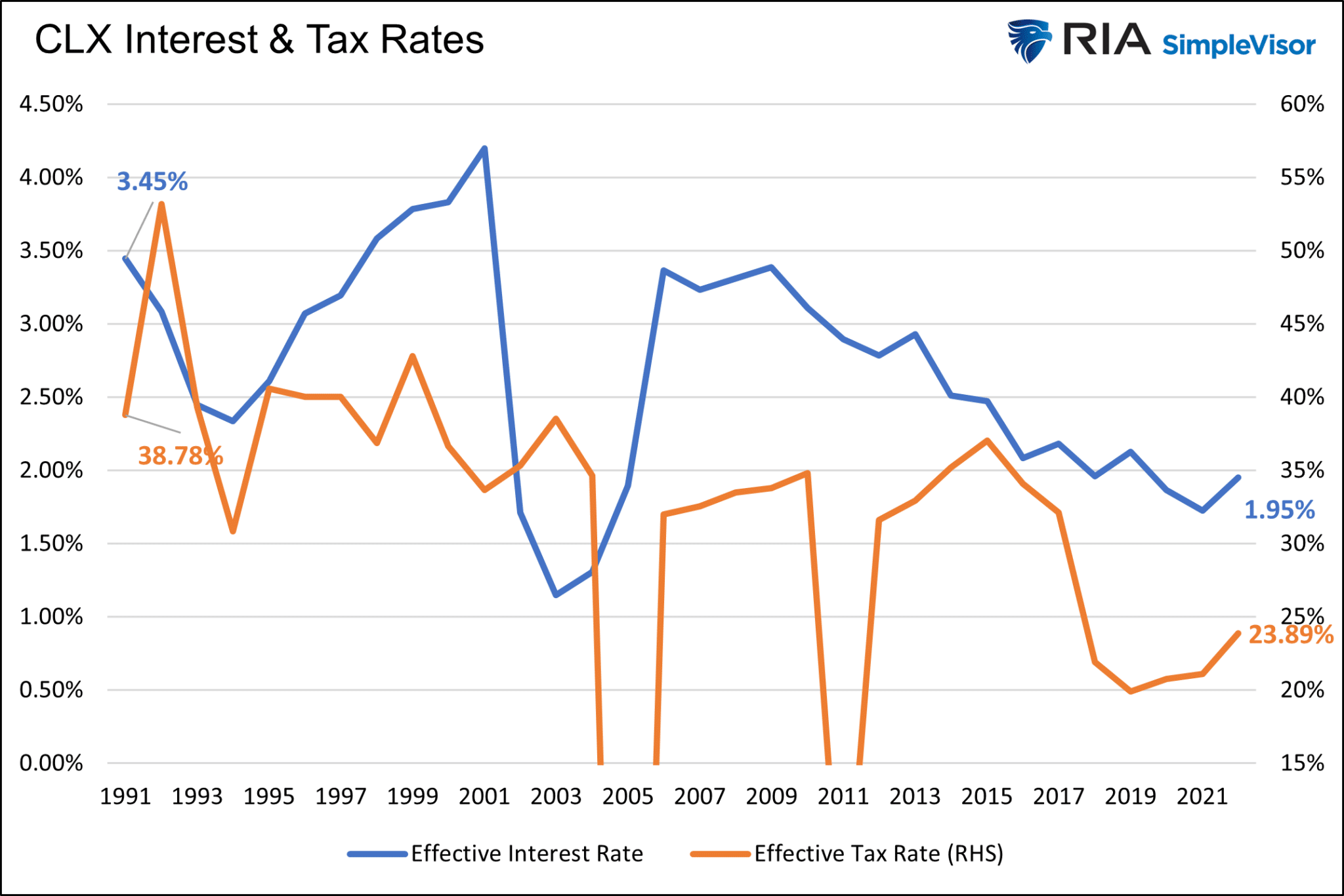

표 하단에 표시된 바와 같이, 낮은 금리와 법인세율은 기업 수익에 유의미한 영향을 미쳤다. 금리와 법인세율이 총 수익의 약 40%를 증가시켰다는 마이클 스몰리얀스키의 추정치는 필자의 분석 결과와 거의 일치하는 것으로 보인다. 아래 그래프는 지난 30년간 세 기업의 실효금리 및 유효법인세율 변화를 보여 준다.

향후 금리와 세율

낮음 금리와 법인세율이 성장률을 크게 끌어올렸지만, 이러한 성장세가 지속될 가능성은 미미하다. 보람찬 주식의 시대는 이제 끝났을 가능성이 높다. 정부 적자가 경제성장률보다 더 빠르게 증가할 것이라는 점을 감안하면, 정부가 법인세를 감면할 여력이 없을 가능성이 점점 더 커지고 있다. 그러면 법인세를 인상할 확률이 높아진다.

금리는 지난 10년간의 낮은 수준으로 다시 떨어질 수 있지만, 금리가 마이너스가 되지 않는 한 기업의 실효금리가 의미 있게 낮아질 여지는 거의 없다.

결론적으로, 앞으로 총 기업 수익 성장률은 GDP 성장률에 더 가까워질 가능성이 높다. 즉, 앞서 언급한 바와 같이 GDP와 기업 수익 사이의 격차가 좁혀질 가능성이 높은 것이다. 4% 수익 성장은 나쁘지 않은 성과다.

하지만 현재의 높은 기업 밸류에이션은 지금까지와 같은 견조한 수익 성장을 전제로 하고 있다. GDP와 같은 성장은 예측할 수 없고 주가에 부담을 줄 수 있다. 간단히 말해, 투자자들은 평균 이하의 수익 성장에 대해 평균 이상의 밸류에이션을 지불할 의향이 없을 것이다.

요약

“한 시대의 종말”에서는 다음과 같이 전한다.

“지난 30년간 탁월한 주식시장 성과가 무한정 지속될 것이라고 생각하고 싶을 수 있지만 분석 결과는 그렇지 않다. 향후 주식 수익률과 기업 수익 성장률은 모두 상당히 낮아질 가능성이 높다. 이런 결론은 금리와 유효법인세율이 2019년 수준 이하로 떨어질 여지가 거의 없다는 최소한의 가정에 따른 것이다.”

지난 30년간 GDP보다 약 3% 더 높은 기업의 수익 성장을 이끌었던 순풍은 이제 끝났을 가능성이 높다. 금리와 세율의 도움 없이는 기업 수익이 명목 GDP 수준을 따를 가능성이 크다. 하지만 더 높은 금리와 세율의 경우도 완전히 배제할 수는 없다는 점을 기억하자. 금리가 현재 수준을 유지하거나 세율이 인상된다면 4% 수익 성장은 의미 있는 하방 움직임이 가능한 상방 움직임을 보일 수 있다.

다시 한 번 반복하자면 “간단히 말해, 투자자들은 평균 이하의 수익 성장에 대해 평균 이상의 밸류에이션을 지불할 의향이 없을 것이다.”

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지