"미국·이란 전쟁으로 기름값 이어 먹거리값도 오른다"

By Lance Roberts

(2023년 6월 20일 작성된 영문 기사의 번역본)

인공지능(AI)을 둘러싼 지금의 시장 투기는 모두의 관심을 끌고 있다. TV를 켜거나 신문을 펴면 “인공지능” 관련 소식이 빠짐없이 등장한다. AI 개발 및 실행에 관련된 주가 상승에서 소외될까 두려운, 이른바 포모(Fear Of Missing Out: FOMO) 심리는 분명하다.

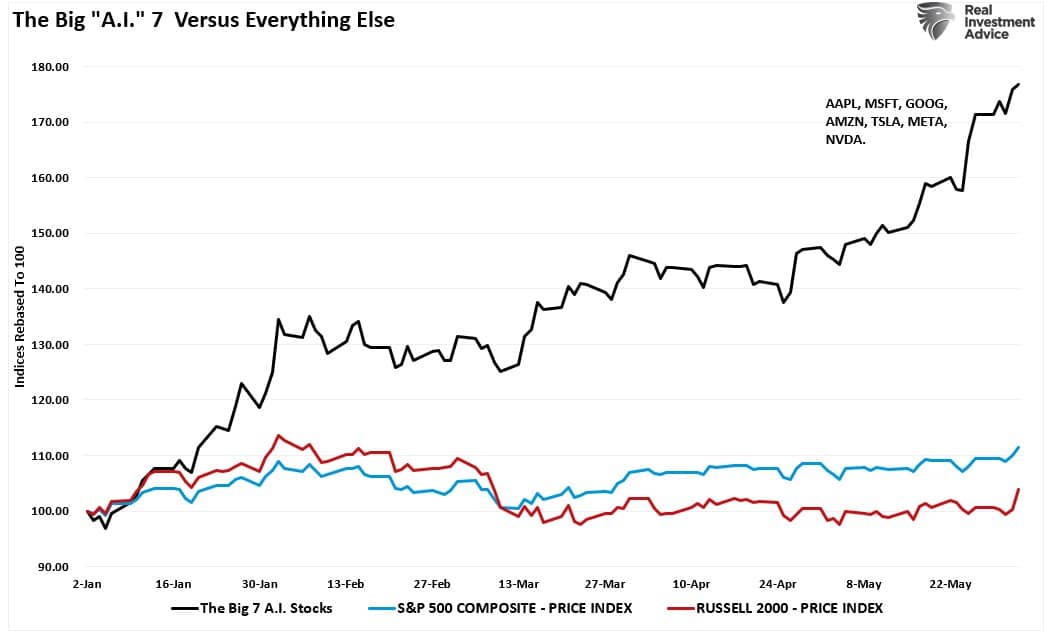

아래 차트는 AI 관련 대형주 7개 바스켓과 S&P 500 및 중소형주 중심 러셀 2000 지수 간 수익률 차이를 보여 준다.

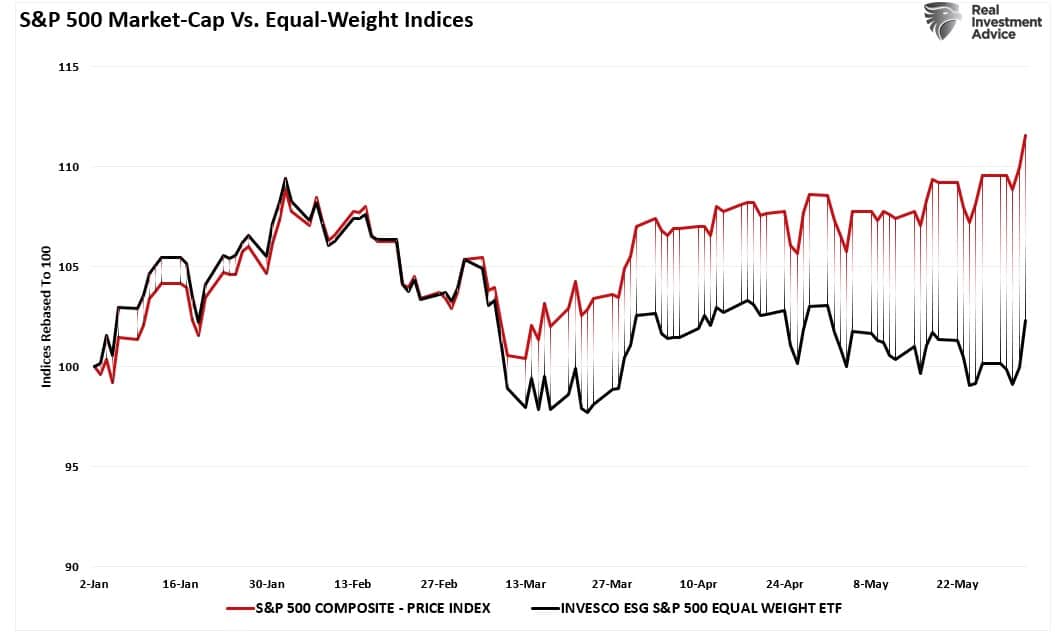

S&P 500 지수에서 AI 관련 대형주 7개가 차지하는 비중이 크다는 점을 감안하면, 올해 S&P 500 지수 수익률은 이러한 7개 종목에 기반한 것이다. 더그 카스(Doug Kass)는 최근에 다음과 같이 언급했다.

“더 넓은 맥락에서 보면, 올해 S&P 500 지수의 전체 상승률 중 100% 이상이 7개 종목에 의해서 주도되었다. 이 7개 종목 중 3개 종목은 S&P 500 지수 전체 연간 상승률의 68%를 차지한다. 연초부터 지금까지 비가중(unweighted) S&P 500 지수는 9.1% 상승했고 이는 기술 섹터가 30% 이상 상승한 덕분이다. 반면에 러셀 지수는 1.0% 하락했고 동일가중 S&P 500 지수는 1.1% 하락했다.”

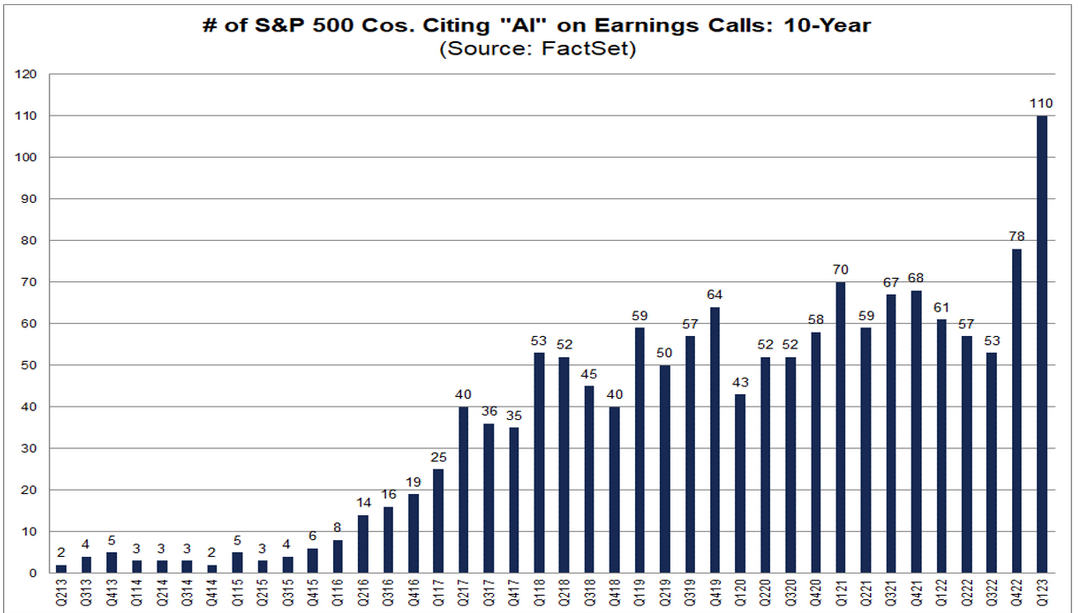

물론, 기업들도 자사 주식에 투자자들이 몰리는 것을 알고 있으므로 실적 보고서와 보도자료에 “인공지능”(AI)을 언급해 투기 심리를 부추기는 데 동참하고 있다.

아래에서 볼 수 있듯이 최근 몇 달 동안 AI에 대한 언급이 급증했다.

“그중 110개 기업이 1분기 실적 발표에서 ‘인공지능’이라는 용어를 언급했다. 이는 5년 평균인 57개 기업, 10년 평균인 34개 기업보다 훨씬 많다.”

“실제로 2010년 이후 ‘인공지능’을 실적 발표에서 언급한 기업 수가 최대다. 이전 최대 기록은 78개 기업이 AI를 언급했던 2022년 4분기였다.”

“섹터별로 보면 정보기술(38개), 산업재(17개), 통신서비스(15개) 섹터에서 1분기 실적 발표 당시 AI를 언급한 기업이 가장 많았다. 통신서비스(75%) 및 정보기술(66%) 섹터가 1분기 실적 발표에서 AI를 언급한 기업 비율이 가장 높았다.”

– 팩트셋(FaceSet)

당연히 기업들은 AI 투자 열풍 속에서 최대한 많은 돈을 벌고 싶어 한다.

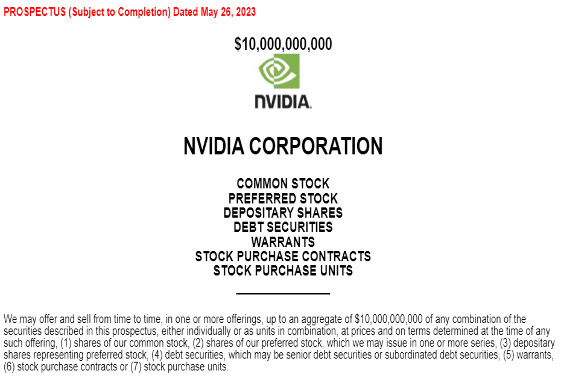

“기업들이 말이 아니라 행동을 보자. 엔비디아가 AI 열풍이 영원할 것이라고 확신한다면, 이 주식을 지금 모두 팔지는 않을 것이다. 엔비디아는 돈이 필요하지도 않다. 현금이 풍부한 회사다. 하지만 엔비디아가 그렇게 하는 것은 현명하다. 상황이 좋을 때 전쟁자금을 만들어 놓지 않을 이유가 없다.” – 더그 카스

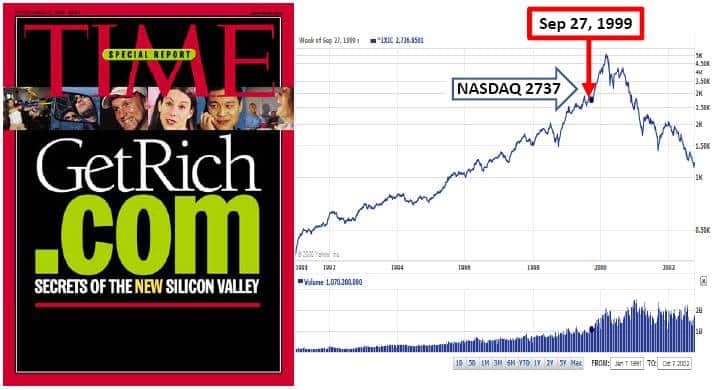

돌아온 닷컴

이 모든 상황이 흥미로운 이유는 1999년에도 우리는 기업들이 세상을 바꿀 “인터넷 붐”에 뛰어들기 위해 서두르는 모습을 많이 보았기 때문이다.

그때가 지금과 다른 점은 실제 매출, 수익, 밸류에이션과 상관없이 나아갔다는 것이다. 인터넷 혁명의 최첨단을 달리고 있는지 여부만 중요했다.

오늘날 AI 분야에서 달려나가는 기업들은 실제 매출과 수익을 가지고 있다. 하지만 AI라는 열차에 올라타기 위해 시장에 뛰어드는 새로운 기업이 폭발적으로 늘어날 것이며, 궁극적으로 이러한 수익과 매출은 희석될 것이라고 필자는 확신한다.

그때와 달라지지 않은 점은 애널리스트와 투자자들이 다시 한 번 “나무가 하늘까지 자랄 수 있다”고 믿는 것이다. 1999년 인터넷 열풍은 소매업과 전문직을 빨아들였다. 2000년 3월 짐 크레이머는 그 유명한 10년간의 “승자” 종목을 발표했다.

인터넷이 우리의 삶과 직장 그리고 미래를 어떻게 변화시킬지에 대한 무한한 가능성이 존재했기 때문에 놀라운 일은 아니다. 인터넷은 실제로 우리 세상을 변화시켰지만, 밸류에이션과 수익 증가라는 현실은 결국 환상과 충돌했다.

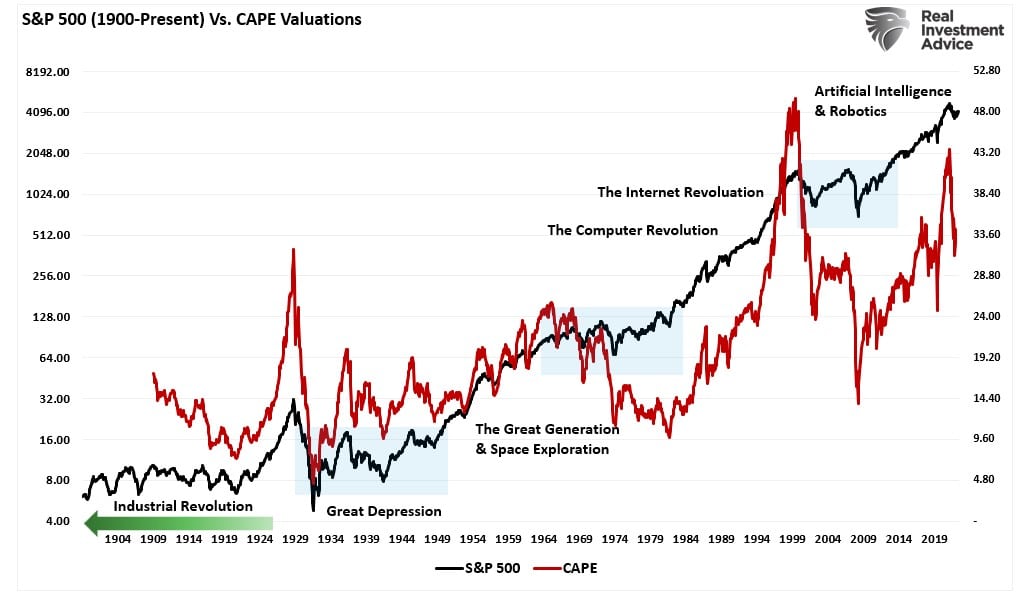

앞서 살펴본 바와 같이 “혁명”은 새로운 것이 아니고 꽤 오래 지속될 수 있다. 그러나 궁극적으로 수익 성장이 높은 기대치를 충족하지 못하면 언제나 밸류에이션이 문제가 된다.

역사적으로 볼 때 낮은 밸류에이션은 최고의 투자 수익률을 기록하는 시기보다 앞서 있었다. 밸류에이션이 낮으면 투자자가 예상 수익 성장에 대해 “지불”할 수 있어서 멀티플 확대가 가능했기 때문이다.

예를 들어 1994년에 투자자들은 주가매출액(P/S) 비율 3배 수준에서 마이크로소프트(NASDAQ:MSFT) 주식을 매수할 수 있었다. 인터넷이 호황을 누리고 더 많은 컴퓨터가 필요해지면서 마이크로소프트의 매출은 급격하게 증가했다.

현재 마이크로소프트의 주가는 주가매출액 비율 11배 이상에서 거래되고 있다. AI가 또 한 번의 엄청난 매출 호황을 불러올 것이라는 기대감 때문이다.

하지만 여기에는 밸류에이션 문제가 있다. 엔비디아와 마이크로소프트는 주가매출액 비율이 각각 38배, 12배인데 오차 한계가 거의 없다.

앞으로의 문제

현재의 투기가 논리 또는 밸류에이션보다 훨씬 오래 지속되고 영향을 미칠 수 있지만, 결국 현실이 주요해질 것이다. 지금으로서는, 무한한 가능성을 지닌 새로운 AI 세상에 대한 꿈이 투기를 뒷받침하고 있다.

모든 기업이 결국 엔비디아 (NASDAQ:NVDA), 마이크소프트와 같은 기업의 제품을 구매하게 될 것이며 이로 인해 수익이 급상승할 것이라는 믿음이다. 하지만 이러한 가설에는 몇 가지 중요한 문제가 있다.

“지식재산권(IP), 자본, 기존의 업계 관계 등 진입 장벽이 매우 높다. AI분야에서 성공하기 위해서 기업이 투자해야 할 금액은 막대하고 그런 투자를 감당할 수 있는 기업은 소수에 불과하다.”

“이는 클라우드와 상당히 유사하다고 생각한다. 자본집약적인 게임에서 자본을 소유한 구글, 마이크로소프트, 아마존은 지배적 플레이어가 되는 것이다. AI에 있어서도 엔비디아 등이 비슷하다.”

– 골드만삭스의 짐 코벨로

데이터 클라우드 서비스와 마찬가지로 궁극적인 수익과 매출 성장에는 두 가지 역풍이 있다. 첫째는 앞서 언급한 바와 같이 해당 비즈니스에서 성공적으로 경쟁할 수 있는 자본을 갖춘 기업이 소수에 불과하다는 것이다. 둘째, 가장 중요한 것은 클라우드 서비스가 널리 보급됨에 따라 경쟁이 치열해지면서 수익마진이 감소한다는 점이다.

최근 엔비디아는 매출이 50% 급증할 것이라고 언급해 주가가 급등했지만, 이러한 성장률을 지속하기는 어려울 것이다. 현재 비즈니스 모델의 일부로서 AI를 과대광고하는 많은 기업에게는 궁극적으로 비용이 진입 장벽이 될 것이다.

최근 필자의 동료인 더그 카스는 다음과 같이 지적했다.

“챗GPT에 비용을 지불하고 있나? 하지만 마이크로소프트와 구글은 챗GPT와 바드(Bard)를 구동하는 데 막대한 비용을 지출하고 있다. 엔비디아 H100 제품은 개당 27만 달러에 판매된다. 농담이 아니라 나는 이런 비슷한 제품을 본 적이 없다. 소수의 기업만이 대규모로 투자할 수 있기 때문에 자금은 또 다른 성장의 장애물이 된다. ‘8 GPU 베이스보드’만 해도 19만 5천 달러다. 엔비디아는 H100 판매당 19만 달러의 총수익을 올린다.”

앞서 필자가 엔비디아에 관해 언급했듯이, 엔비디아가 현재 밸류에이션을 정당화할 만큼 충분한 GPU를 판매하는 일은 쉽지 않다. 더 중요한 것은 이러한 제품을 구매할 수 있는 소수의 기업이 구매하고 나면 판매 속도가 상당히 느려질 것이라는 점이다. 따라서 지금 엔비디아의 밸류에이션은 정당화되기 어렵다.

하지만 어디까지나 필자의 의견일 뿐이다.

전문가 의견

AI 관련 투기에 대한 전문가 의견을 듣고 싶다면, 실리콘밸리 투자 전설인 로저 맥나미(Roger McNamee)의 최근 CNBC 인터뷰를 참고하면 좋을 것이다.

“오늘날 사람들이 인공지능이라고 부르는 것들, 특히 생성형 AI는 검증되지 않은 콘텐츠가 들어 있고, 그 결과도 완전히 신뢰할 수 없는 엉터리 생성기일 뿐이다. 이를 검색 작업에 적용하면 형편없는 결과가 연이어 나올 것이다.”

“챗GPT를 개발한 오픈AI 직원들은 자신들의 행동이 불가피하다는 착각을 불러일으키려고 한다. 그러나 감시 자본주의(surveillance capitalism), 즉 사용자 데이터의 상품화 외에는 이를 수익화할 방법이 없으며, 우리는 소셜미디어를 통해 이것이 얼마나 큰 해악을 끼치는지 잘 알고 있다.”

“지금 여러분이 보고 있는 것은 이러한 필연성을 만들어내려는 오픈AI팀과 시장 간 싸움이다. 시장에서는 금리가 5%인데 각 트레이닝 세션에 5억 달러의 부품(엔비디아의 AI 칩) 비용이 든다고 불평하며, 뚜렷한 비즈니스 모델도 없는 비즈니스를 운영하기에는 너무 높은 비용이라고 주장한다.”

“(챗봇 사용과 관련해) 여러분은 자체 목적에 어긋하는 검색 엔진에 대해서는 사실 확인을 해야 한다. 그것은 발전이 아니다.”

“인공지능은 엄청난 잠재력을 가지고 있지만 문제는 인센티브를 우리가 바꿔야 한다는 것이다. AI 프로젝트를 이끄는 경영진은 AI를 사용하는 사람들을 보호하고, 콘텐츠가 정확한 결과를 도출하도록 인센티브를 제공해야 한다. 이런 부분을 업계가 주도하지 않으면 AI 제품은 형편없을 것이다.”

그의 결론은 다음과 같다.

“이를 완전히 믿는 기업과 언론인들이 있다. 투자자들은 믿기 전에 어떻게 돈을 벌 수 있는가를 먼저 질문해야 한다. 트레이닝 세트를 돌릴 때마다 사실상 엄청난 비용이 드는데 5% 금리 환경에서 어떻게 수익을 얻을 수 있을까?”

바로 이것이 문제다.

투기가 만연하는 시기에 그런 명목으로 투기를 하는 것이 잘못된 일은 아니다. 하지만 결국에는 현실이 중요하다는 점을 기억하자. 투자자 입장에서는 지나친 욕심을 부리지 말고 적절하게 매도하는 것을 잊지 말자.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지