속보 SK하이닉스 사상 최초 ‘100만닉스’ 달성

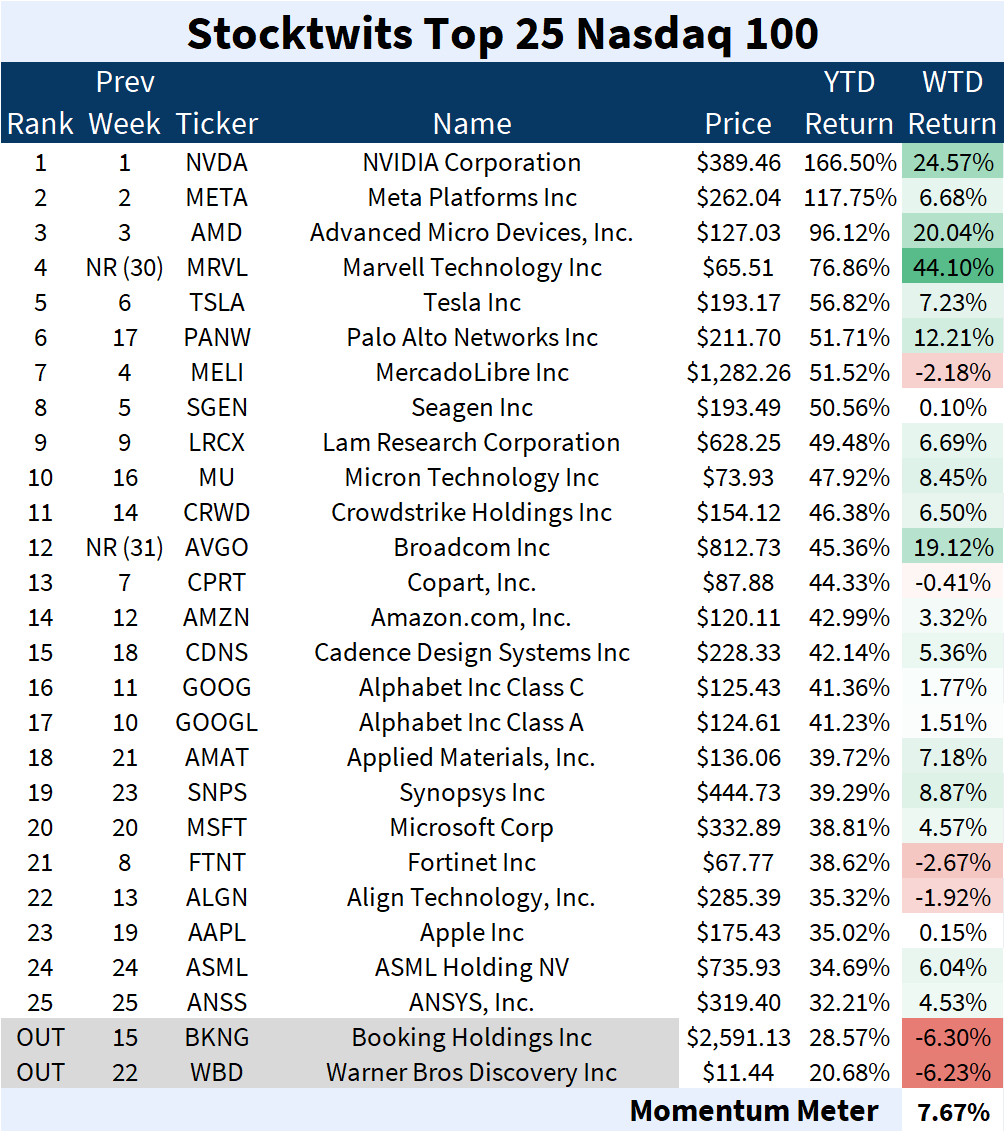

지난 주 동안 엔비디아 (NASDAQ:NVDA)는 상당한 성과를 보였습니다. 그러나 NVIDIA만이 기술 주 중심의 나스닥 100지수의 시장 모멘텀을 끌어올린 건 아닙니다.

AMD (NASDAQ:AMD)는 NVIDIA에 가까운 성과를 보여주었으며, 상승폭의 경우 소규모 기업인 마벨 테크놀로지 (NASDAQ:MRVL)가 가장 큽니다. 실제로 지난 주 동안의 수익률이 41%로 나타나며, MRVL 기업의 주주들은 5년의 투자기간으로 따졌을 때 208%의 이익을 기록하였습니다.

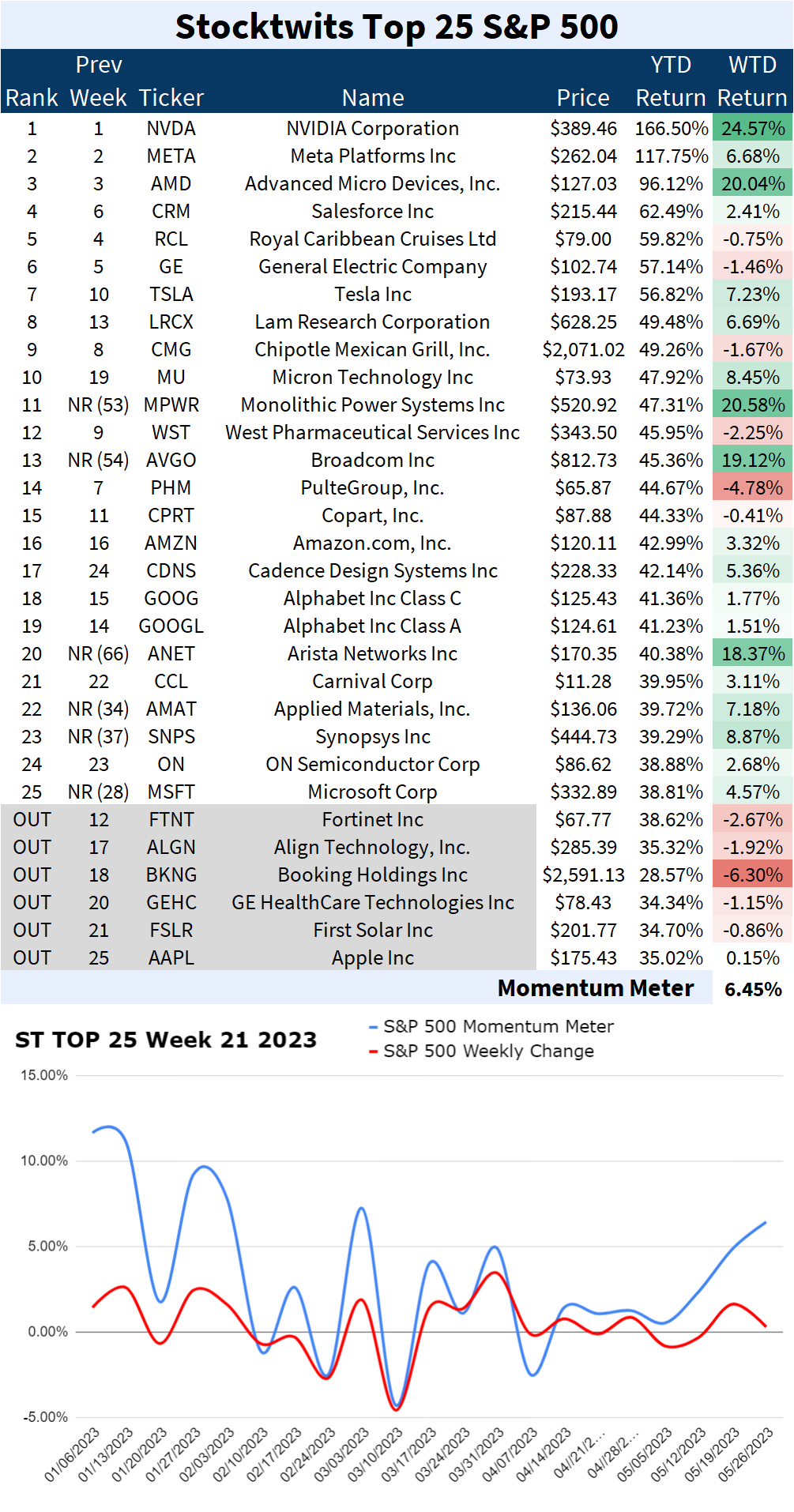

흥미로운 점은 이러한 회사들과 몇몇 기타 "AI 관련" 주식들이 종합 시장인 S&P 500에서 거의 동일한 모멘텀을 생성하였다는 것입니다.

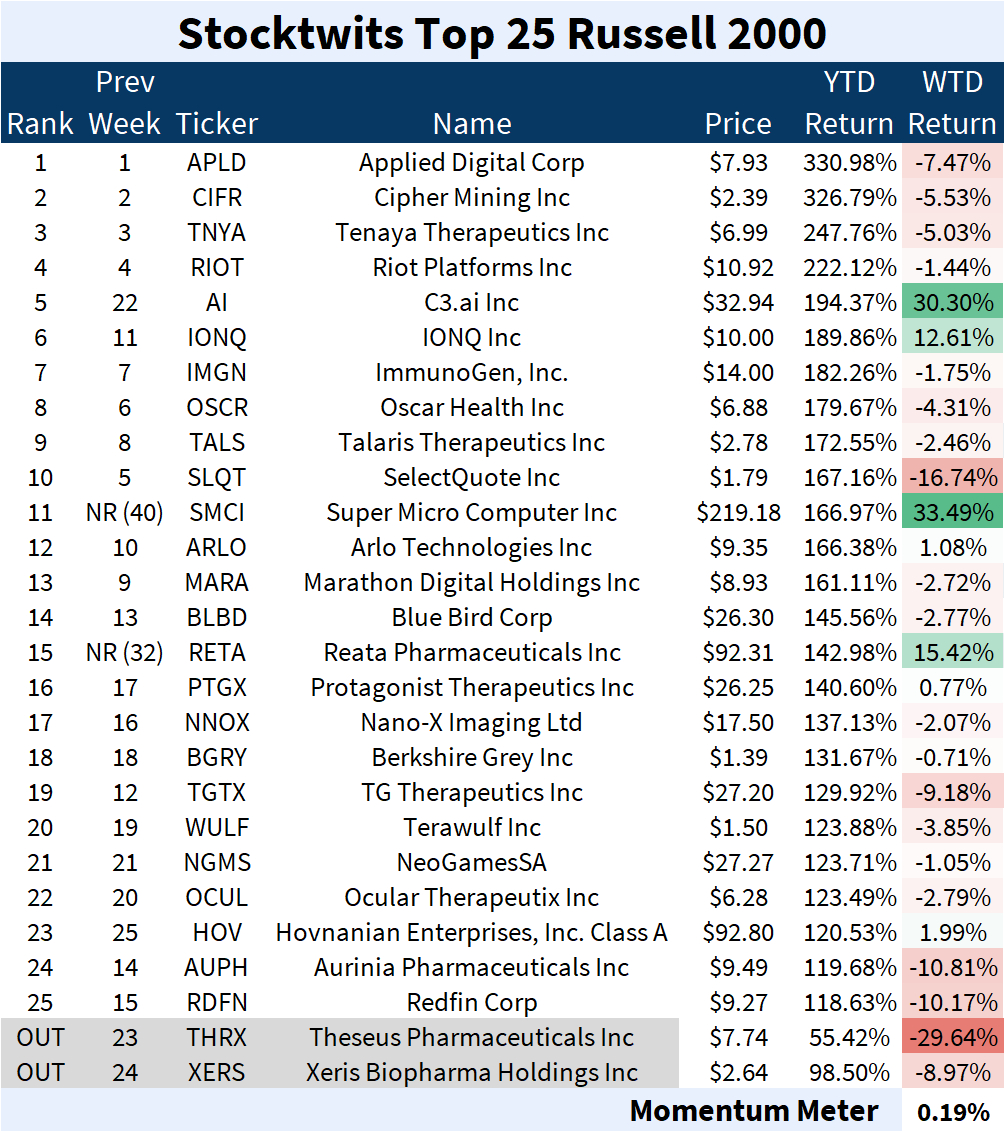

시가총액이 작은 중소형주로 이루어진 러셀 2000 지수조차도 동일한 효과를 보여줍니다. 단, 그 영향은 크게 약화되었습니다. C3 Ai (NYSE:AI)와 Super Micro Compu (NASDAQ:SMCI) 같은 작은 기업들이 주도하여, 상위 25개의 모멘텀 기여주자 중 오직 0.19% 만이 미세한 순 양적 모멘텀을 보여주며, 중소형주 세그먼트의 하락세를 종결하였습니다.

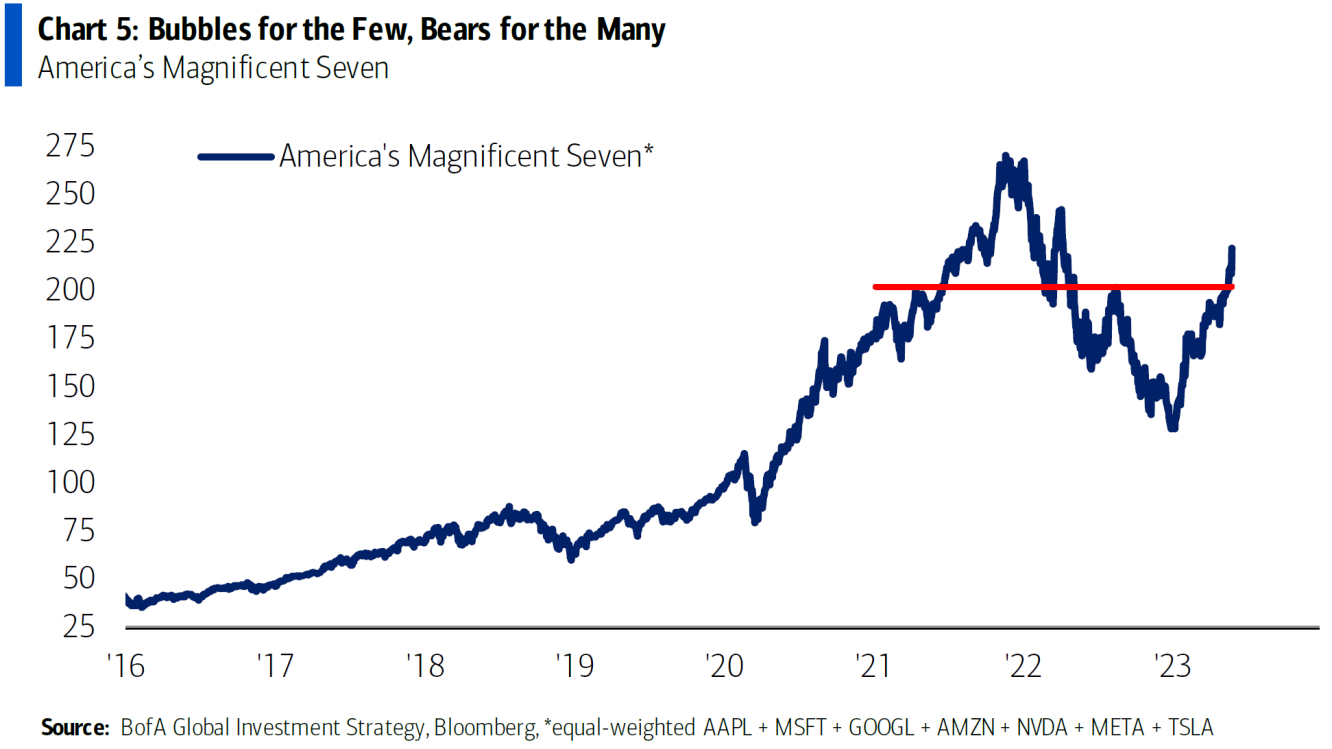

그러나 흥미로운 점은 나머지 시장, 특히 종합 및 기술 중심 시장이 연간 수익률 (YTD) 기준으로 점차적인 하락세를 보여주고 있다는 것입니다. 지난 주 말 뱅크 오브 아메리카의 발표에 따르면 S&P 500 지수 내 같은 가중치를 가정하고 살펴봤을 때 7개의 빅테크 주식은 약 70% 상승한 반면, 다른 493개의 주식은 단 0.1% 상승했습니다.

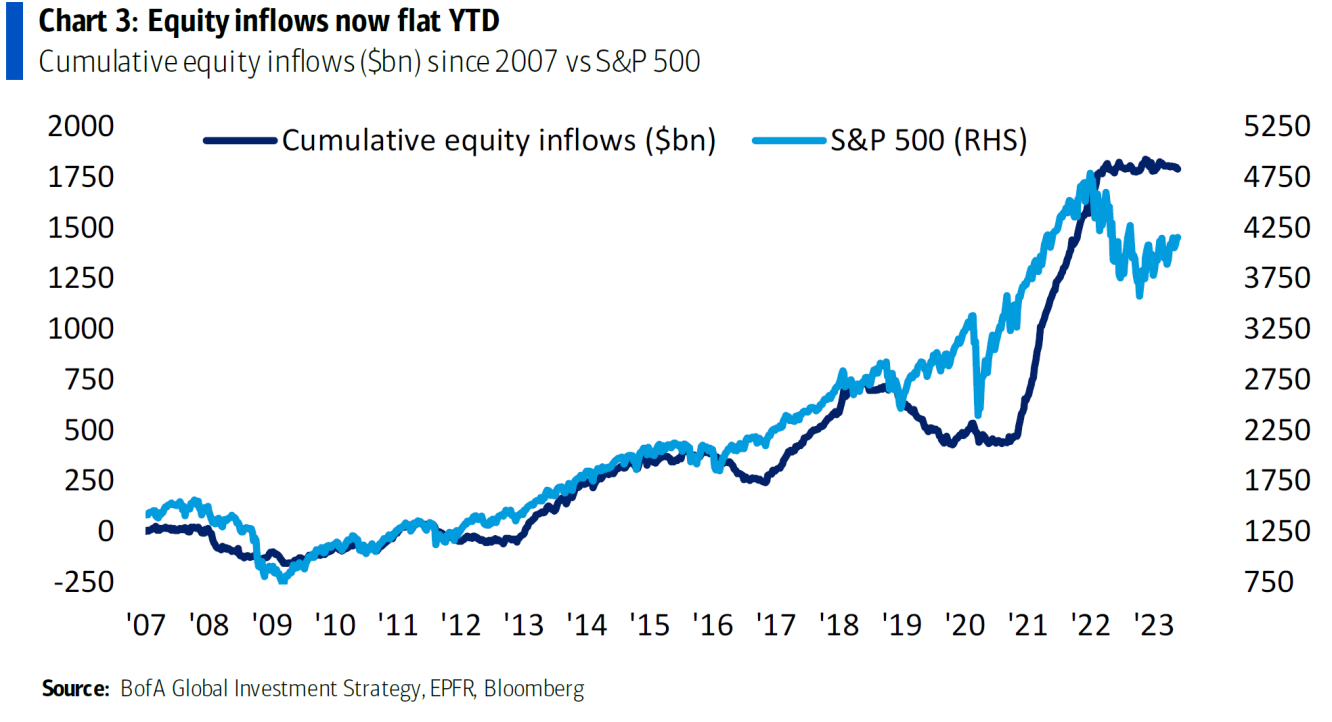

은행은 또한 흥미로운 차이를 제시하였습니다: 지난 15년 동안의 누적 자금 유입은 특정 종목에 투자하는 것과 종합 시장에 투자하는 것 사이에 큰 차이가 없다는 것을 보여줍니다. 2019년 이후부터 자금 유입이 특정 종목에 대한 편중적인 투자로 크게 분화되기 시작했습니다.

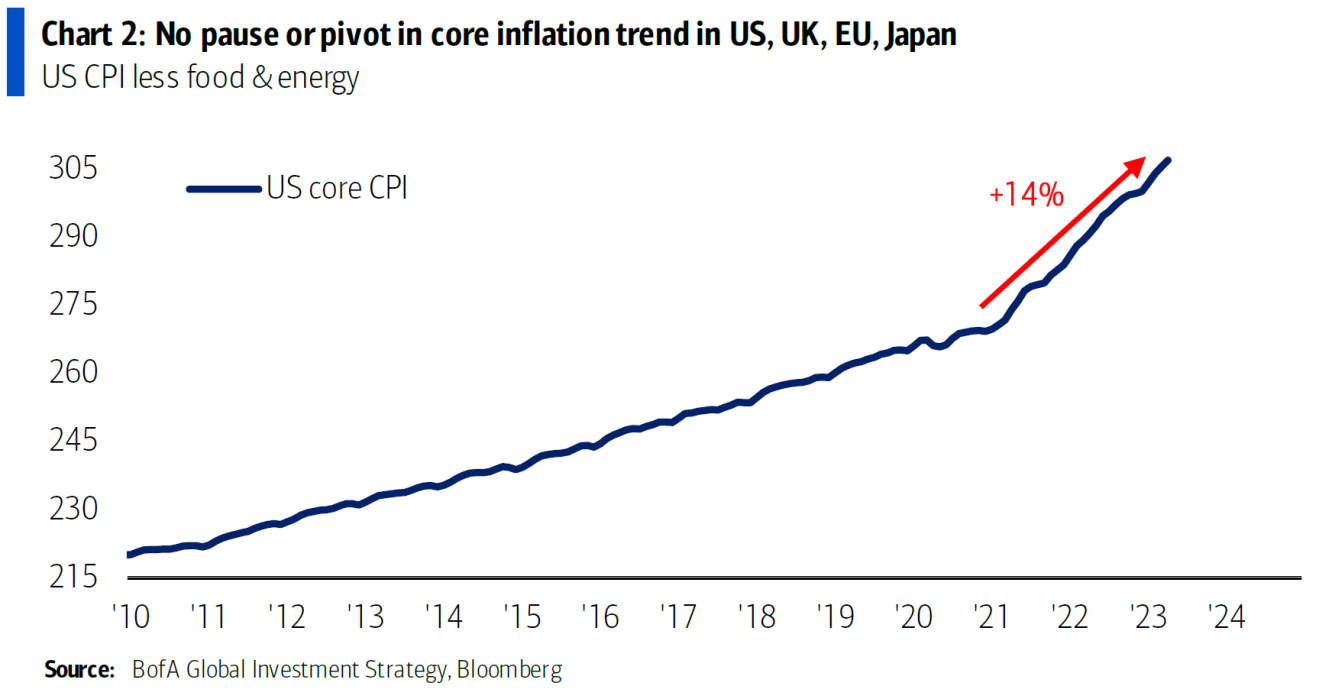

시장의 약세는 어느정도 매크로 경제적 배경을 갖고 있습니다: 여러 금융 매체에서 매월 CPI 연간 증가율 완화에 대한 안도의 한숨에도 불구하고, 아래 그래프에서 보이다시피 서구권 (및 일본)에서 거의 13년 동안 근원 인플레이션 경향이 지속적으로 피봇하는 경우는 없었습니다.

실제로 2021년 이후 미국의 근원 CPI는 14% 증가했습니다.

이로 인해 단위당 판매량이 감소함에도 불구하고 더 높은 달러 매출을 의미하는 것은 어떻게 가능할 지 의문이 들 수 있습니다. 간단히 살펴보자면, 상품과 서비스가 점점 더 비싸지면 동일한 금액을 얻기 위해 더 적은 상품/서비스를 판매할 수 있습니다. 그렇다면, 시장이 이미 눌려있는 수익 예상치를 뛰어넘을지라도, 단위당 판매량 감소는 계속 나타나게 됩니다.

중국에서 미국 및 세계로의 수출에서도 이러한 효과의 실마리가 있습니다.

세계의 다른 지역(주로 서구권 및 라틴 아메리카)에서는 약간의 상승세가 있지만 세계 최대 소비자인 미국으로의 수출은 하락 추세를 보입니다. 중국 위안화가 최근 미국 달러에 비해 낮은 가치로 유지되고 있음에도 불구하고 이러한 추세는 지속되고 있습니다.

이로써 다음 질문이 제기됩니다: 왜 최근에는 일반적으로 빅테크(특히 AI)에 대해 많은 자본 투입이 이루어지고 있는 것일까요? 이는 넓게 보면 "자사주 효과(Treasury Stock Effect)"와 비슷한 현상으로 분류될 수 있습니다. 본질적으로, 특정 몇몇 기업들이 중장기적으로 대체될 수 없는 것으로 간주되며, 빅테크에 대한 신념이 집중되는 결과로 이어졌습니다. 최근 AI 주식에 대한 믿음은 특히 "똑똑한 코드"로 비용이 많이 드는 인간의 활동을 대체하며, 비용을 절감할 수 있는 핵심 요소로 간주되고 있습니다.

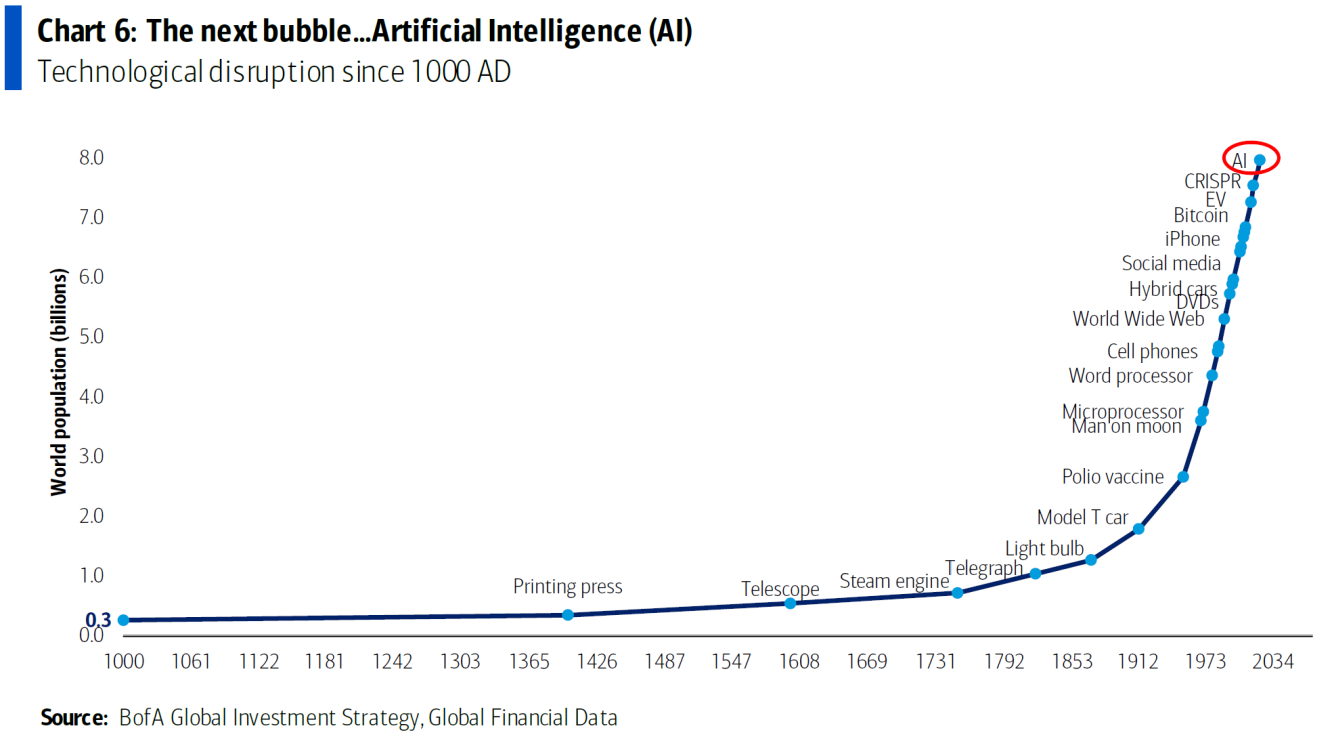

이런 인식이 처음으로 나타난 것은 아닙니다. 지난 천 년 동안 인쇄기술부터 폴리오 백신까지 이르는 "기술적 변화"라는 모든 변곡점은 상업 세계에서 거품을 일으키곤 했습니다.

거품의 결과는 항상 같았습니다: 결국 대부분의 거품은 붕괴됐고, 뉴노말의 도래와 함께 고평가된 기업들이 나타나곤 했습니다.

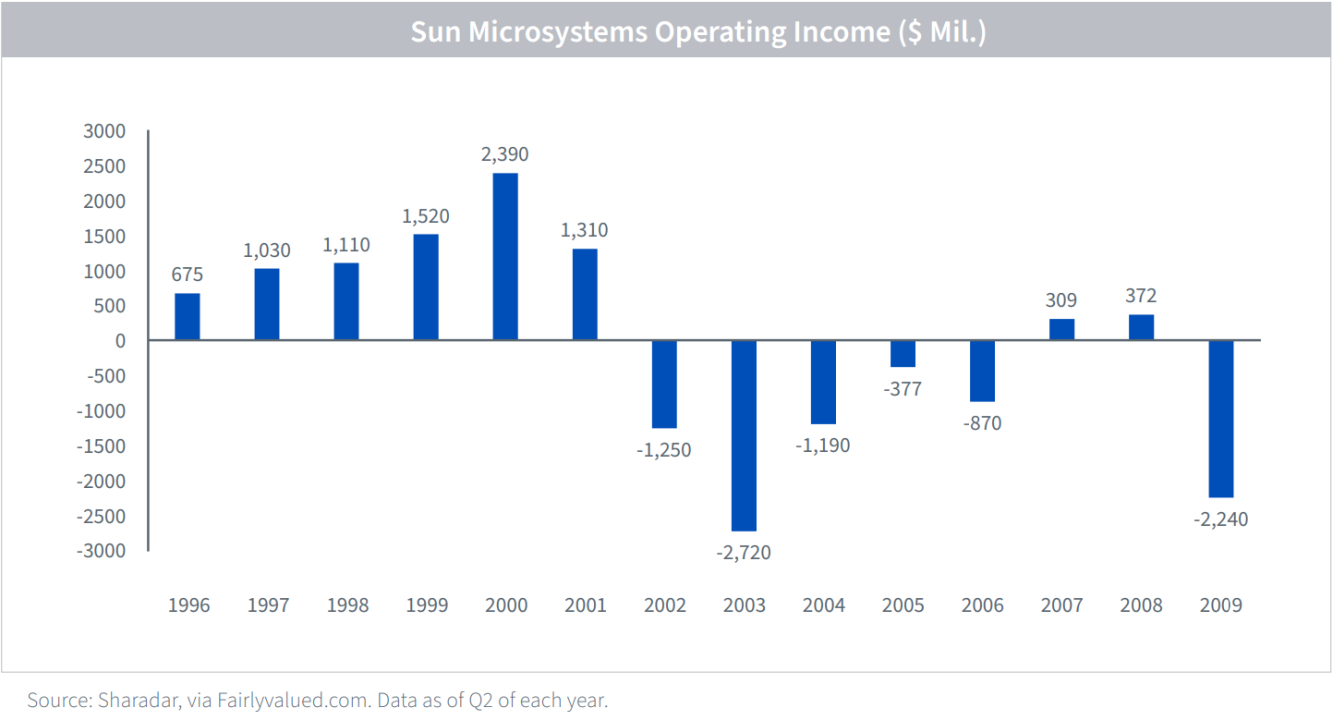

현재 대부분의 사람들이 관련성을 느낄 수 있는 세계적인 패러다임과 가장 유사한 것은 1990년대 후반부터 2000년대 초반의 닷컴 버블 때이며, 이는 미국 상업에 대한 빅테크의 중요성을 조망하는 기반을 닦아주었습니다. 닷컴 버블 시대의 Sun Microsystems의 CEO인 Scott McNealy는 2002년 블룸버그와의 인터뷰에서 그의 회사 주식에 부여된 과대한 가치에 대한 의미에 대해 다음과 같이 말했습니다:

"매출의 10배에 해당하는 10년간의 환원을 제공하려면 10년 연속으로 매출의 100%를 배당금으로 지급해야 합니다. 이는 주주들에게 그걸 받을 수 있다고 가정한 것입니다. 이는 매출원가가 없다고 가정한 것인데, 이것은 컴퓨터 회사에게 매우 어렵습니다. 이는 기타 비용이 없다고 가정한 것인데, 3,900명의 직원이 있다면 매우 어렵습니다. 이는 세금이 없다고 가정한 것인데, 이는 매우 어렵습니다. 그리고 이는 배당금에 대한 조세도 납부하지 않는다고 가정한 것인데, 이는 사실상 불법입니다. 그리고 이는 10년 동안 R&D 비용이 없다고 가정한 것인데, 그럼에도 현재의 매출 추이를 유지할 수 있을까요? 그럼에도 $64에 주식을 사시겠습니까? 이러한 기본 가정이 얼마나 터무니없는지 알고 계시나요? 투명성도 각주도 필요하지 않습니다. 이러한 기본 가정이 어떤 것인지 생각해 보셨나요?"

McNearly의 외침은 고평가된 그 회사 주식에 대한 반응이었습니다. Price-to-Sales Ratio(PSR)에 있어 10.7을 기록하며 당시 고점을 기록하였습니다. 그 이후, Sun Microsystems의 주식은 영향력을 잃었으며, 2009-2010년도 Oracle이 Sun Microsystems를 인수할 때까지 악화되었습니다.

오라클 (NYSE:ORCL)은 현재 6-7배의 PSR 범위에서 거래되고 있습니다. AMD는 거의 9이며, NVIDIA의 경우 거의 38입니다.

많은 유행어들과 마찬가지로 “인공지능”도 점점 투자자들 사이에서 무조건적인 성장의 의미를 담은 용어로 바뀌어가고 있습니다. 경험적 현실은 종종 이러한 변화가 몇몇 기업에만 국한되거나 전적으로 지속되지 않는다는 것입니다. 더욱이 변화의 속도는 전반적으로 포괄적이거나 절대적일 수 없습니다. 인쇄 기술은 전적으로 필적할 수 없는 쓰기 기술을 대체하지 않았으며, 폴리오 백신은 모든 질병에서 인류가 벗어나도록 해주지 못했으며, 전신은 통신의 최종 해결책이 되지 않았고, 달에 착륙한 인류는 태양계 전체에 거대한 우주 도시를 만들지 않았습니다(최소한 아직은 말입니다).

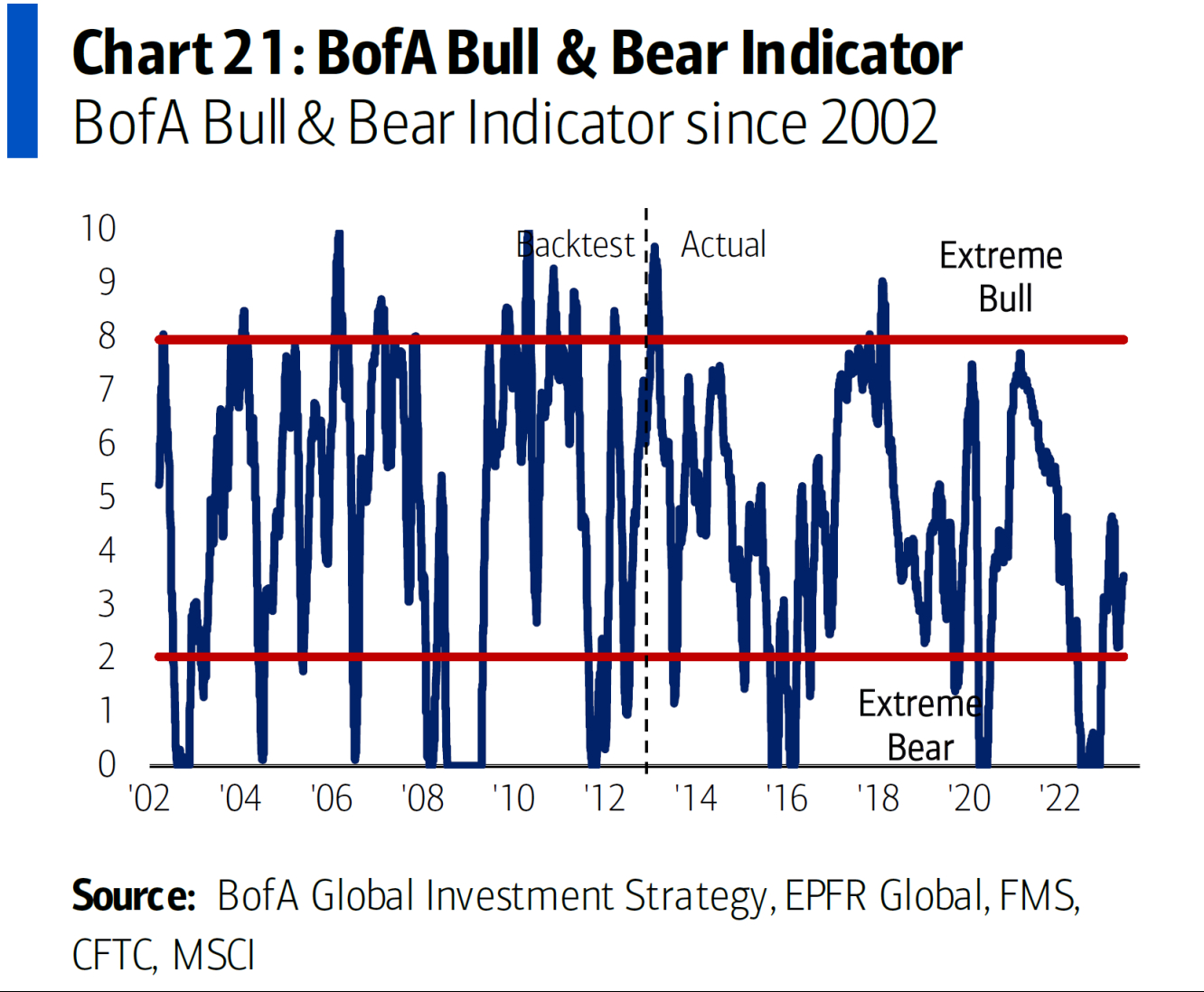

그렇다면 이러한 거품은 어떻게 될까요? 실질적으로 처음 거품에서 빠져나가는 사람들이 가장 큰 순이익을 얻는 반면, 가장 오래 보유하는 사람들은 순 순실을 입게 됩니다. 이것이 시장의 본질이며, 시장은 오랫동안 비이성적(혹은, 같은 맥락에서 합리적인 시장도 마찬가지)인 상태로 유지되지 않습니다. 전반적으로, 대부분의 시장 지표들은 “하락장”의 범위 내에서 꾸준히 나아가고 있습니다.

결국, 시장은 “구매자 주의”입니다. 그럼에도, 시장의 추세를 양방향에서 전술적으로 활용하고자 하는 숙련된 투자자들을 위해 다양한 ETP가 있습니다. NVIDIA는 상승Leverage Shares 3x NVIDIA ETP Securities (LON:NVD3) 및 하락(LN:NV3S)에 대한 ETP를 가지고 있으며, AMD도 상승Leverage Shares 3x AMD ETP Securities (LON:AMD3) 및 하락Leverage Shares -1x Advcd Mcr Dvcs ETP Securities (LON:AMDS)에 대한 ETP를 보유하고 있습니다. 빅테크에 투자를 유지하고자 하는 투자자들을 위해 최근 출시된 FAANG+ ETP 처럼 기술 분야에서 가장 큰 10개 기업에 대해 균등한 익스포저를 제공하는 ETP도 있습니다.

Leverage Shares의 리서치 애널리스트 Sandeep Rao가 2023년 5월 31일에 발간한 AI Bubble Props Up Market and Big Tech의 번역본입니다.

leverageshares.com/en/market-insights/에 작성된 자료를 바탕으로 정보를 제공할 목적으로 작성되었으며, 사용 시에는 반드시 출처 및 저자를 표기하셔야 합니다. 미래는 과거의 데이터와 다르게 흘러갈 수 있으며, 위 자료는 투자 조언이나 법적인 책임소재로 활용될 수 없습니다.