대차잔고·예탁금 ’사상최대’…불장 속 ’상승·하락’ 동시 베팅 늘어

By Alfonso Peccatiello

(2023년 3월 23일 작성된 영문 기사의 번역본)

연준은 은행 스트레스가 궁극적으로 디플레이션을 발생시킬 수 있다는 사실을 이해하고 있다. 실물경제로의 신용 흐름이 둔화되면서 경제활동 그리고 인플레이션도 둔화되는 것이다.

이제 시장은 이 모든 것이 무엇을 의미하는지 해석하느라 분주하다. 이번 금리인상 결정 이후 파월 연준 의장의 발언에 대한 필자의 평가는 다음과 같다.

“잠깐, 우리가 무언가를 망가뜨렸나?”

“최근 상황은 가계와 기업의 신용여건을 축소시키고 경제활동, 고용, 인플레이션에 부담을 줄 가능성이 높다.”

인플레이션이 고착화되어 여전히 5%를 상회하는 상황에서 연준이 이렇게 미래지향적 성명을 발표한 것은 의미가 있다.

파월이 이끄는 연준은 은행 스트레스가 갖는 디플레이션 특성을 깊이 이해하고 있다. 또한 경제 전망, 특히 전망을 둘러싼 불확실성에도 반영되었다.

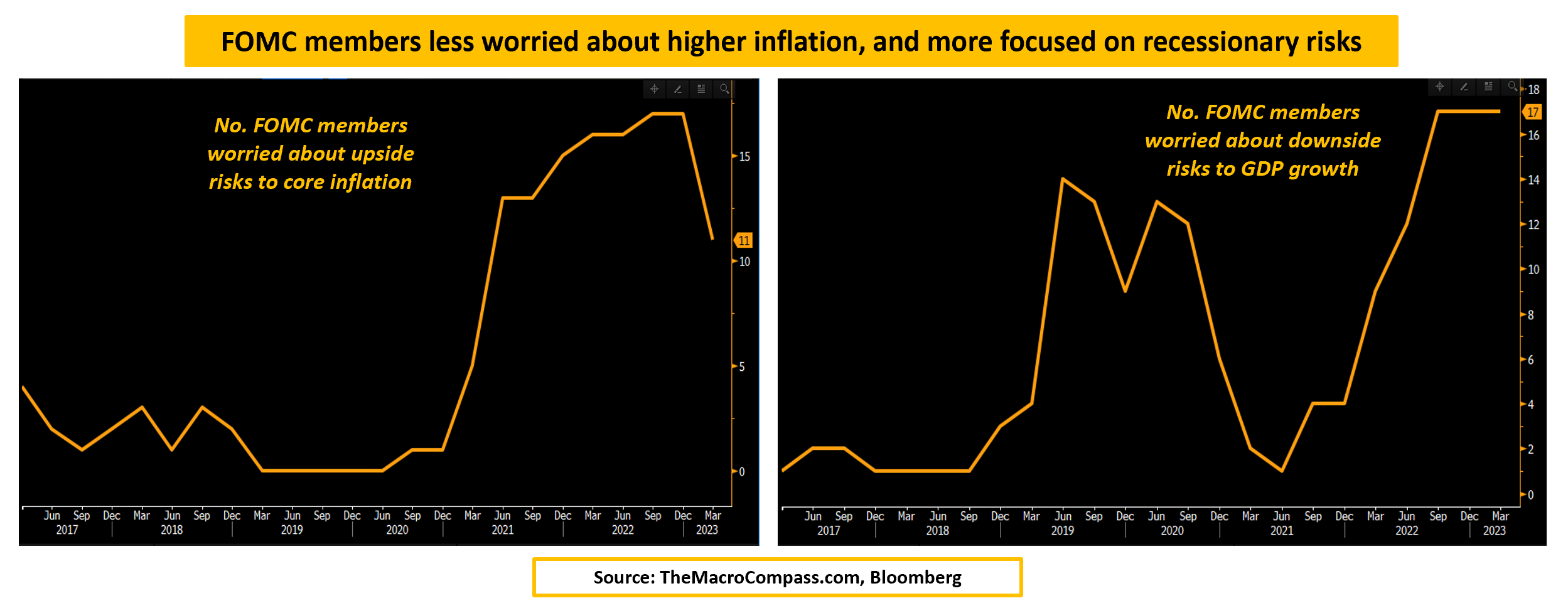

은행 스트레스로 인해 다수의 FOMC 위원들이 GDP 하방 리스크를 우려하는 반면, 인플레이션 상승을 예상하는 위원들은 적었다.

다시 말하자면, FOMC는 다른 무엇보다도 디스인플레이션 침체(disinflationary recession)에 대해 우려한다는 의미다.

“FOMC는 시간이 지남에 따라 인플레이션을 2%로 되돌릴 수 있는 충분히 제약적인 통화정책 기조를 달성하기 위해 아마도(may) 약간의(some) 추가적 정책 긴축이 적절할 것으로 예상한다.”

‘지속적 금리인상’에서 ‘일부’(some), ‘아마도’(may)로 변화

다시 말하지만, 위와 같은 연준 성명은 이번 은행 스트레스를 통해 연준이 충분히 피해를 입혔다는 징후에 주시한다는 점을 제시한다.

이 부분은 매우 새로운 변화다. 왜냐하면 지금까지 연준은 실업자가 줄어들고 인플레이션이 낮아질 때까지 통화정책을 점진적으로 긴축시키는 자동조종장치와 같은 역할을 효과적으로 했기 때문이다.

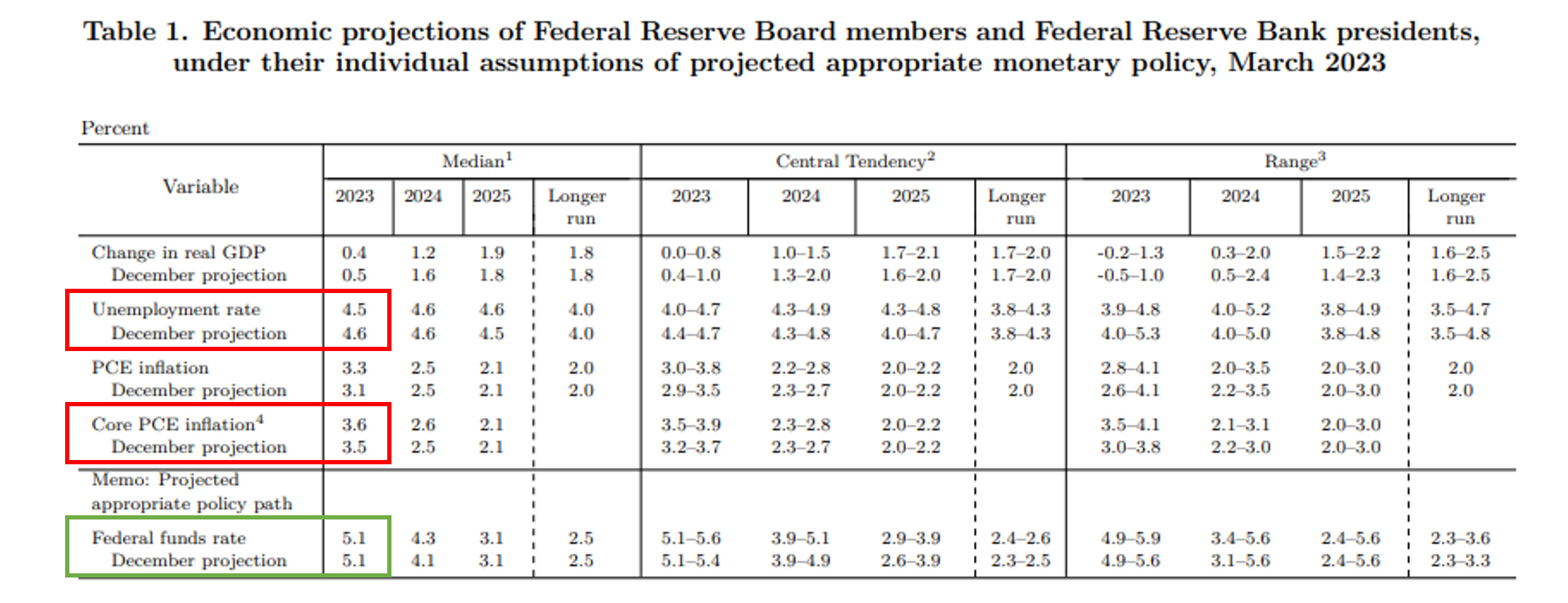

이제 우리는 다른 모습의 연준을 보고 있다. 이는 연준의 경제전망요약(SEP)를 보면 명확하게 알 수 있다.

2023년에 실업률이 낮아지고 근원 인플레이션이 높아질 것이라는 예측에도 불구하고, 은행 스트레스 불확실성을 고려할 때 2023년 12월 연준 점도표 중간값이 추가 상향되지는 않았다.

인플레이션이 여전히 높은 수준임에도 불구하고 연준이 선제적으로 신중한 자세를 가지고 경제 피해를 평가하려는 것으로 보인다.

여기서 두 번째 요점, 즉 연준의 신중한 자세는 더욱 중요한 부분이다. 이는 중대한 시장 움직임으로 이어졌고 흥미로운 시장 기회를 열었기 때문이다.

***

주: 이 글은 원래 ‘더 매크로 컴퍼스’(The Macro Compass)에 게재된 글입니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지