‘육천피’ 찍었는데 ‘하락 베팅’도 역대급···대차거래 잔고 155조 ‘육박’

By Ismael De La Cruz

(2023년 3월 20일 작성된 영문 기사의 번역본)

- 역사적으로 볼 때 3월은 주식시장 예측의 무덤과도 같았다.

- 글로벌 시장 상황에 대한 불확실성이 커지는 가운데 이번 3월도 그럴까?

- 이번 주에 연준이 금리 사이클을 늦춰 시장을 진정시킬 수 있지만, 투자자들은 변동성 상승에 대비해야 한다.

역사를 통틀어 보면, 해당 섹터의 유명 애널리스트나 기업들이 큰 확신을 가지고 예측을 제시했다가 나중에 완전히 틀리는 경우는 무수히 많았다.

특히 과거 3월 예측 중에서 대표적인 2가지 사례는 다음과 같다.

1. 1930년 3월 16일 줄리어스 반스(Julius H. Barnes)

“ 1930년 봄에 큰 고통의 시기는 종료되었다. 미국의 비즈니스는 정상적인 수준의 번영으로 돌아가고 있다.”

그러나 대공황은 이후 9년간 더 지속되었다.

2. 2000년 3월 9일 나스닥 지수는 처음으로 5,000포인트를 넘겼다. 푸르덴셜증권의 유명한 애너리스트인 랄프 아캄포라(Ralph Acampora)는 나스닥 지수가 12~18개월 내로 6,000포인트에 다다를 것이라고 예측했다.

1년 후 나스닥 지수는 2,052포인트로 59% 하락했다.

이제, 여러 은행의 붕괴 사태로 인해 글로벌 은행 시스템이 압박을 받고 있고, 이번 주에 금리를 결정해야 하는 연준이 진퇴양난에 빠진 상황에서 우리도 비슷한 시나리오를 바라볼 수 있을까?

자세히 살펴보자.

패닉의 시작

1. 크레디트 스위스

크레디트 스위스(NYSE:CS) 주가는 수년 동안 평판 문제, 미국 헤지펀드 아케고스(Archegos) 및 영국의 금융 스타트업 그린실(Greensill)의 붕괴, 최고경영진의 대폭 변동 등으로 인해 하락세를 보였다.

이 모든 것은 2022년 74억 유로 손실로 이어졌고, 이는 2021년 16억 유로 손실의 5배 가까이 되는 규모였다. 고객들의 불신은 계속 이어졌고 결국 고객과 자금은 이탈했다.

스위스국립은행(SNB)는 크레디트 스위스를 돕기 위해 유동성을 투입해야 핬다. 하지만 5년 만기 채무 불이행에 대비한 보험 비용은 지난 금요일에 주초 대비 2배가 증가했다.

지난 일요일 마침내 UBS(NYSE:UBS)는 30억 스위스프랑(32억 3천만 달러)에 크레디트 스위스를 인수하고, 스위스 당국이 조율한 신속한 합병을 통해 최대 54억 달러의 잠재적 손실을 감수하기로 합의했다.

2. 실리콘밸리은행(SVB)

실리콘밸리은행은 대부분 기술기업인 고객 중 상당수가 자금을 인출하고 뱅크런 사태가 발생하자 구제금융을 받았다. 채권 포트폴리오의 일부를 매각했지만 18억 달러 손실에 도움이 되지는 않았다.

규제당국은 당시 SVB의 유동성보다 자금 상환 수요가 훨씬 많다는 사실을 확인하고 SVB를 폐쇄했다. 시그니처은행(Signature Bank)도 마찬가지였다.

3. 퍼스트 리퍼블릭

미국 대형 은행들이 퍼스트 리퍼블릭 은행을 구하기 위해 300억 달러에 달하는 현금을 쏟아부었다. JP모건체이스(NYSE:JPM), 씨티그룹(NYSE:C), 뱅크오브아메리카(NYSE:BAC), 웰스파고(NYSE:WFC)는 각각 50억 달러씩 투입했다.

모건스탠리(NYSE:MS)와 골드만삭스(NYSE:GS)는 각각 25억 달러를, 다른 5개 은행은 각각 10억 달러를 내놓았다.

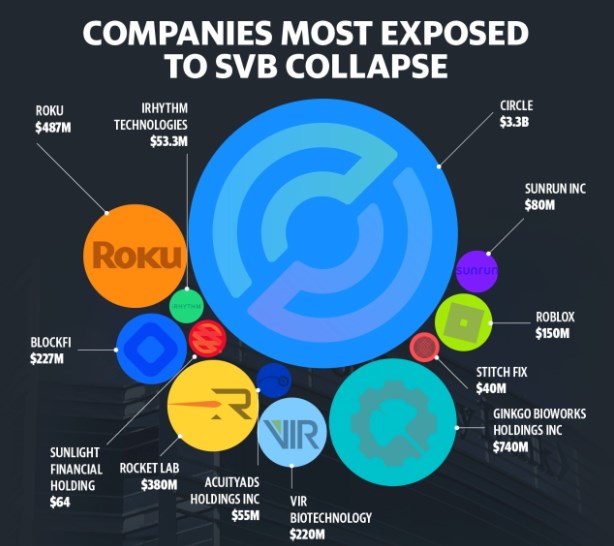

아래 차트는 SVB에 가장 많이 노출된 기업을 나타낸다. 출처: 로이터

출처: 로이터

연준과 미 연방예금보험공사(FDIC)는 SVB와 시그니처은행의 예금을 보장하겠다고 약속했다. 많은 기업이 SVB에 무보험 예금을 예치하고 있다는 사실을 기억해야 한다. (SVB 자산의 93.9%가 FDIC 한도를 초과했다.)

무보험 예금에 대한 노출이 가장 높은 은행은 다음과 같다. (FDIC는 고객 계좌당 최대 25만 달러까지 보증한다.)

- 뱅크오브뉴욕멜론 (NYSE:BK) 96.5%

- SVB 파이낸셜 그룹 93.9%

- 스테이트 스트리트 (NYSE:STT) 91.2%

- 시그니처은행 89.7%

- 노던 트러스트 (NASDAQ:NTRS) 83.1%

- 씨티그룹 (NYSE:C) 77%

- HSBC (NYSE:HSBC) 72.5%

- 퍼스트 리퍼블릭 은행 (NYSE:FRC) 67.7%

- 이스트 웨스트 뱅코프 (NASDAQ:EWBC) 65.9%

S&P 500의 과거 폭락과 현재

1950년 이후 S&P 500 지수는 연내 평균 13.8% 하락에도 불구하고, 73년 중 57년(78%의 기간) 동안은 플러스 총수익률을 기록했다. 위험 없는 보상은 없다.

시장은 원래 많이 오르고 또 많이 하락한다. 투자자들은 이 사실을 받아들이고 또 익숙해져야 한다. 아니면 투자를 중단해야 한다.

S&P 500 지수가 2023년에 사상 최고치를 경신하지 못한다면 2012년 이후 처음으로 사상 최고치를 한 번도 경신하지 못한 해로 기록될 것이다.

투자자들은 최근 몇 년 동안 최고치 경신에 익숙해졌다. 지난 10년간 S&P 500 지수가 각 해에 사상 최고치를 기록한 횟수는 다음과 같다.

- 2013년: 45회

- 2014년: 53회

- 2015년: 10회

- 2016년: 18회

- 2017년: 62회

- 2018년: 19회

- 2019년: 36회

- 2020년: 33회

- 2021년: 70회

- 2022년: 1회

그러나 1929년부터 살펴보면 S&P 500 지수가 사상 최고치를 기록하지 않은 것도 지극히 “정상”이었고, 50년이라는 기간에 해당한다. 2023년까지 포함하면 51년이 될 것이다.

미국(KBW 은행) 및 유럽(스톡스 600 은행) 지수는 이러한 상황을 모두 반영하고 있다. 공교롭게도 두 지수는 각각의 저항선에 부딪친 이후 급락을 시작했다.

한편, 지난주 나스닥 100 지수는 5.8% 상승해 작년 11월 이후 최대 상승을 기록했다. 4대 기술기업의 시가총엑은 5,600억 달러 이상 증가했다.

마이크로소프트(NASDAQ:MSFT)는 12.4% 이상 상승해 2015년 4월 이후 최대 주간 상승을 기록했으며, 8월 이후 최고 수준으로 마감했다.

알파벳(NASDAQ:GOOGL)은 12.1% 상승해 2021년 이후 최대 주간 상승을 기록했고, 아마존(NASDAQ:AMZN)은 9.1% 상승, 애플(NASDAQ:AAPL)은 4.4% 상승했다.

또한 지난주 S&P 500 지수는 1.4% 상승했다. 금융 섹터의 실적이 가장 안 좋았고 특히 퍼스트 리퍼블릭 은행은 70% 이상 급락했다. SPDR® S&P Regional Banking ETF(NYSE:KRE)는 15% 하락해 2주 연속 두 자릿수 퍼센트의 주간 낙폭을 보였다.

투자자 심리 (AAII)

향후 6개월 동안 증시가 상승할 것으로 기대하는 낙관적 심리는 5.6%p 하락한 19.2%였다. 2022년 9월 22일의 17.7% 이후 최저치였으며 역사적 평균 37.5%보다 낮았다.

향후 6개월 동안 증시가 하락할 것으로 기대하는 비관적 심리는 6.7%p 상승한 48.4%였다. 역사적 평균 31%보다 높았다.

***

주: 필자(Ismael De La Cruz)는 글에서 언급된 증권에 대한 포지션을 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지