By Francesco Casarella

(2023년 3월 9일 작성된 영문 기사의 번역본)

- 과거 데이터와 통계를 보면 시장 하락이 증권 투자에 있어 자연스러운 부분임을 알 수 있다.

- S&P 500 대규모 드로다운은 소규모 드로다운보다 빈도가 낮고, 평균적으로 47년에 한 번씩 50% 이상 하락이 발생한다.

- 투자자들이 이러한 개념을 이해하면 시장 국면을 잘 헤쳐 나가고 정보에 기반한 투자 결정을 내리는 데 도움이 될 수 있다.

최근 인플레이션의 회복, 예상보다 높은 연준의 금리인상, 2001년 또는 2009년과 비슷한 차트, 전쟁 등 다양한 요인으로 인해 시장 폭락에 대해 이야기하는 사람들이 점점 많아지고 있다.

2022년에 증시는 S&P 500 기준으로 고점 대비 27.5% 하락했다.

27.5%는 상당히 큰 하락으로 보이지만, 더 이전 시기를 살펴보면 코로나 팬데믹 시기의 드로다운(drawdown)은 (더 빠르고 더 짧게 유지되었지만) 35% 수준이었다.

그러나 언제나 그렇듯 우리의 주장, 전략 그리고 시장 거래 방식을 뒷받침하기 위해 과거 데이터와 통계를 살펴볼 필요가 있다.

1. 대규모 드로다운은 흔치 않다

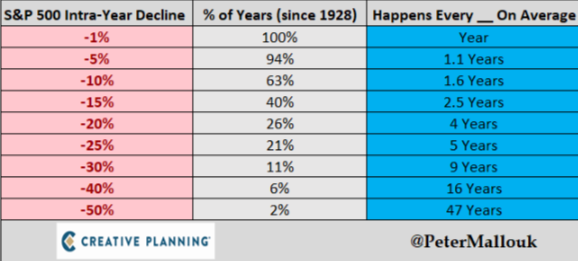

위 표를 보면 1년 동안 S&P 500 드로다운 폭은 다양하고, 드로다운 폭이 클수록 빈도는 적었다.

예를 들어 서브프라임 모기지 위기와 비슷한 50% 드로다운은 평균 47년, 40% 드로다운은 16년마다 발생했다.

이 부분이 바로 잘 알아 두어야 할 첫 번째 핵심 팩트다. 투자자들은 보통 이러한 데이터를 잘 알지 못하고, 하락이라고 하면 반드시 40~50%가 떨어져야 한다고 믿기 때문이다.

그런 투자자들은 대폭락이 발생하기 전까지는 투자를 하지 않는다. 하지만 만약 10%, 15% 또는 20% 떨어진 후 하락이 멈추고 시장이 다시 상승하기 시작한다면?

2. 소규모 하락은 자주 발생한다

우리가 분명히 알아야 할 두 번째 팩트는 앞서 살펴본 내용에 기반해 (아무리 소규모라도) 시장 하락은 증시의 자연적인 특성의 일환으로서 빈번하게 발생한다는 것이다.

소규모 하락 없이는 과거 증권 투자자들이 얻었던 투자 수익을 얻을 수 없었을 것이다. 예를 들어 10% 하락한 경우 큰 하락으로 보이지만, 평균적으로 약 1.5년마다 발생한다.

투자자들이 이 두 가지 핵심 팩트를 이해한다면 지금처럼 어려운 시장 국면을 헤쳐 나가는 데 도움이 될 것이다. 꼭 숙지하도록 하자.

주: 이 글은 오직 정보 제공 목적으로만 작성되었고 투자 권유, 제안, 조언, 상담, 추천에 해당하지 않으며, 자산 매입을 권장하려는 의도도 없습니다. 모든 유형의 자산은 투자 위험성이 높고 다각도로 평가되어야 한다는 점을 상기시켜 드립니다. 최종 투자 결정과 관련 위험은 각 투자자의 책임 하에 있습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지