[개장] 뉴욕증시, 美·이스라엘 공습 여파에도 혼조..팔란티어 5%↑

By Michael Kramer

(2023년 2월 6일 작성된 영문 기사의 번역본)

지난주 미국 증시는 가파르게 상승했다. 금요일에는 강력한 고용보고서 발표 이후 1% 정도 하락했다. 지난 수요일에 제롬 파월 연준 의장이 고용시장은 너무 타이트하고 데이터상 인플레이션이 하락하려면 시간이 소요될 수 있다고 말했는데 그가 옳았다. 시장은 처음에 파월 의장을 믿지 않았기 때문에 수요일과 목요일에는 증시가 랠리를 보였다.

이번 FOMC 회의에서 파월 의장의 어조는 다르게 보였다. 아마 파월 의장은 더 이상 시장의 손을 잡지 않고, 시장이 원한다면 연준을 불신하도록 내버려두려고 했을 것이다.

그 이유는 분명하다. 시장이 금융상황을 완화시키면 경제가 연착륙을 할 가능성이 높아지고 인플레이션이 하락하려면 더 오랜 시간이 소요될 것이다. 파월 의장은 이런 결과를 괜찮게 받아들일 수도 있다. 그가 원하는 5%~5.25% 금리 범위를 달성할 수 있을 뿐만 아니라 2023년 내내 높은 금리를 유지할 수 있다는 의미이기 때문이다.

연착륙을 한다면 경기침체는 없겠지만, 시장은 새로운 금리 체제를 시작하게 될 것이다. 제로금리, 마이너스금리, 양적완화 등은 과거의 정책이 되었다. 아마 이런 부분이 파월 의장의 궁극적 목적일 수도 있다.

또한 파월 의장은 금융상황 지수에 대한 인사이트를 제시했다. 그는 금융상황이 작년 12월 14일과 올해 2월 1일 FOMC 회의 사이에 달라진 것이 없다고 말했다. 아래 차트를 보면 골드만삭스 금융상황 지수는 12월 13일에 99.75였고, 1월 30일에는 99.69였다. 그간 지수가 변동했으나 결국 제자리로 돌아왔다는 의미다.

파월 의장은 이번 주 화요일 워싱턴경제클럽에서 연설할 예정인데, 자신의 견해를 강조하거나 바꿀 수 있다.

1. 연방기금선물

지난 금요일에 고용데이터가 너무 강력하게 나타났기 때문에 FOMC 회의의 영향은 지금 시점에 중요하지 않을 수도 있다. 1월 실업률이 12월의 3.5%에서 3.4%로 하락하자 연방기금금리는 급등했다. 2023년 12월 연방기금선물 계약은 4.70%로 돌아갔으며, 이는 12월 고용보고서 발표 전인 1월 5일의 포지션과 유사하다.

연방기금선물이 4.7%~4.75% 저항선을 상향 돌파한다면 시장은 2023년 내내 5% 이상 금리를 유지하겠다는 연준에 동의한다는 점을 제시한다.

2. 미 2년물 국채금리

2023년 12월 연방기금선물 계약이 상승한다면 미 2년물 국채금리 역시 상승할 것이다. 지난 금요일에 미 2년물 국채금리는 거의 19bp 급등해 4.29%로 마감되었다. 만약 2023년 12월 연방기금선물 계약이 5% 이상으로 올라간다면 미 2년물 국채금리는 4.7~4.8% 수준의 고점까지 다시 상승할 가능성이 높다.

3. 미 10년물 국채금리

그렇다면 미 10년물 국채금리는 4~4.1%로 향한다는 의미가 된다.

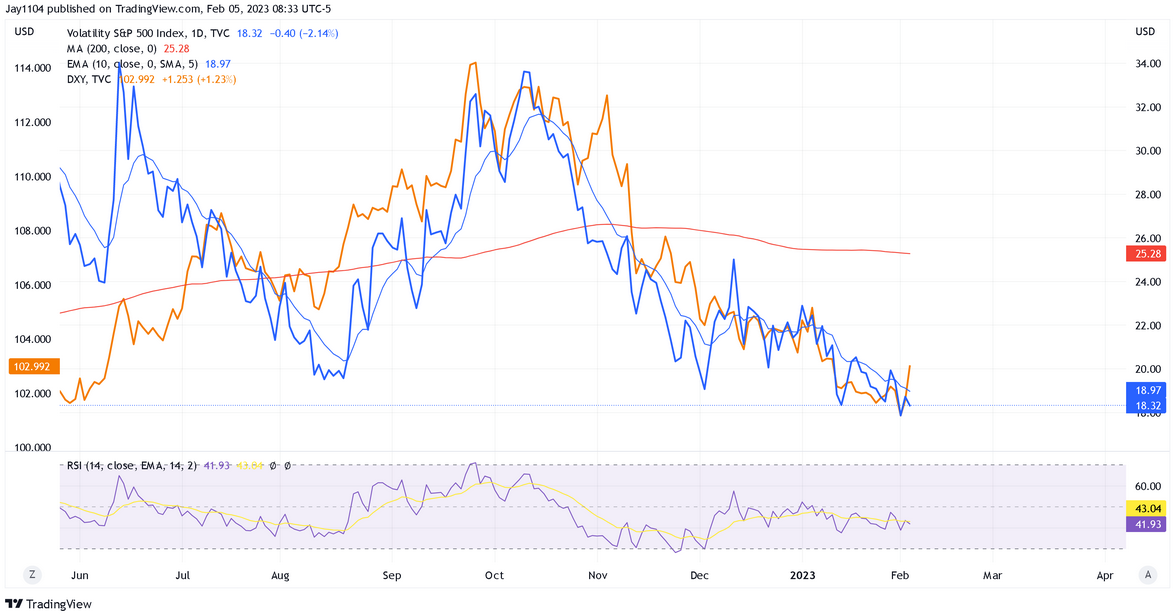

4. 미국 달러 지수

미국 달러 지수는 하락 쐐기 패턴을 깨고 106으로 다시 상승한 후 추가 상승할 준비가 될 것이다. 높은 금리와 강한 달러는 골드만삭스 금융상황 지수를 더 높일 수 있다.

5. 변동성

미국 달러와 금리가 상승한다면 시장 변동성을 측정하는 변동성지수 역시 상승할 것이다. 일반적으로 타이트한 금융상황은 높은 변동성지수로 이어진다.

6. S&P 500 지수

달러, 금리, 변동성지수가 모두 상승하고 금융상황이 강력한 고용보고서와 ISM 보고서로 인해 타이트해진다면, S&P 500 지수는 하락할 것이다. 약세장의 조정 단계는 종료되는 것으로 보이며, S&P 500 지수는 2022년 전체 하락분 중 50%를 되돌릴 것이다. 엘리엇 파동 분석과 피보나치 되돌림에 따르면, 현재 지수 상승은 새로운 강세장의 시작보다는 조정에 가까워 보인다.

7. Invesco QQQ Trust ETF

Invesco QQQ Trust ETF(NASDAQ:QQQ)는 2022년 하락의 38.2% 되돌림 수준을 보였다.

8. 엔비디아

시장 흐름이 바뀌고 있다는 신호와 더불어, 엔비디아(NASDAQ:NVDA)와 같은 주식도 변화를 보이고 있다. 엔비디아는 10월 저점으로부터 ABC 조정파동을 완성한 것으로 보이며 A파는 C파와 동일하다. 상대강도지수(RSI)는 70 이상으로 220 달러에서 잠재적 랠리 가능성을 제시하며, 여기는 정지 및 반전(stop and reverse)에 이상적인 영역이다.

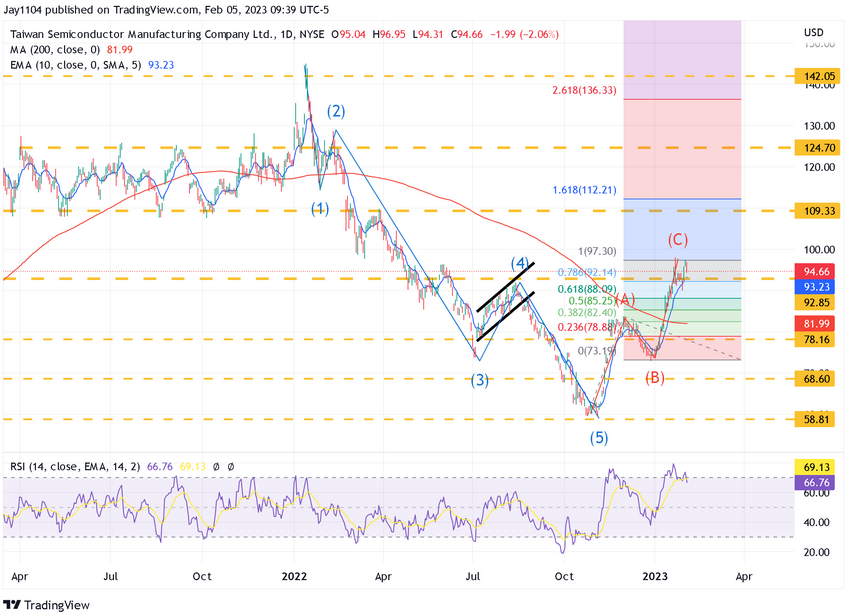

9. TSMC

대만 반도체 제조사 TSMC(NYSE:TSM)는 엔비디아와 비슷한 모습을 보이고 있다. 동일한 조정파동이고 RSI는 70 이상이며 A파는 C파와 동일하다. TSMC가 과도한 확대 상황임을 제시하며, 최근 랠리는 곧 종료될 수 있다.

10. 타깃

지난주 타깃 코퍼레이션(NYSE:TGT)은 180달러선 저항선에 다다랐으며 RSI는 70 이상으로 상승했다. 지난여름 이후 저항선 돌파에 세 번째로 실패했다. 지난주 초반에는 타깃에 걸쳐 있는 대규모 약세 옵션이 있었다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지